易点天下IPO剖析:实控人的资本局 "剪不断"的小米系

时间:2020-07-03 21:08 | 栏目:观察 | 点击:1155次

6月22日,创业板注册制首批受理企业出炉,易点天下网络科技股份有限公司(下称“易点天下”)位列其中。

招股书显示,易点天下的主营业务包括效果广告服务、品牌广告服务以及头部媒体账户管理服务,是一家互联网广告公司。但事实上,易点天下母公司更像是实控人邹小武的资本运作平台。从低价收购母公司,到并购、新设各级子公司,1987年出生的邹小武显示出老练的操盘技术。

一系列的资本运作很快见到了成效,尤其是2015年收购西安点告网络科技有限公司(下称“西安点告”)后,公司业绩飞速增长,但也较为依赖并购标的,2019年公司有超过7成的净利润来自西安告点。

在高速发展的过程中,易点天下与小米系的关系非同寻常,如:公司原董事肖洁是金山软件的董事、猎豹董事,公司与小米系的关联交易金额曾占到当期采购总额的15%以上。上市前夕,肖洁从易点天下离职,公司与小米系也不再具有形式上的关联关系,但目前小米旗下的金星创投是易点天下前十大股东,双方实质上的业务往来也没有停止。

实控人的资本局:2千万元初始投资欲撬动70亿市值

公开资料显示,易点天下的前身是2005年4月成立的武汉孚曼工贸有限公司,2012年12月,公司名称变更为湖北高曼重工股份有限公司(下称“高曼重工”),彼时的实际控制人为夏曙光,公司主营业务为是为国内电力系统、建筑行业、大型场馆、铁路、航空、石油、大型工厂、企业以及学校等提供不同高度的作业平台及其技术服务。2013年8月,高曼重工在新三板挂牌。

2015年,夏曙光将其持有的高曼重工1007000股股份以1.77元/股的价格转让给公司现实控人邹小武,2015年9月,高曼重工定向发行股票,邹小武以1961.25万元现金认购了此次定向发行1961.25万股股票。定增完成后,邹小武持股比例上升至38.5%,导致高曼重工实际控制人发生变更:由夏曙光变更为邹小武。

简单计算,邹小武获得高曼重工38.5%实际控制权的初始投资成本是2139.5万元。可当时不到而立之年的邹小武“野心”并不止于此,他欲打造的是一家具有高估值潜力的互联网广告公司。

邹小武入主高曼重工后的第一项资本运作就是收购西安点告。2015年10月,高曼重工发布公告称,以0元价格收购王向阳、邹小武、郝超持有的西安点告100%的股权,西安点告的主营业务是互联网广告业务。

收购西安点告后,高曼重工的业绩一飞冲天。根据新三板披露的年报,公司2015年实现营业收入1.27亿元,同比增长了626.12%,其中移动互联网业务收入占比已超过了9成。

2016年初,高曼重工更名为易点天下,公司继续在互联网广告业务方向扩张,扩张方式主要是靠新设子公司及并购。截至2020年4月7日,公司有8 家境内控股子公司,11家境外控股子公司,6家参股公司,绝大数子公司都是2015年以后成立。

一系列的扩张带动公司业绩快速增长。2017-2019年,易点天下分别实现营业收入17.99亿元、19.79亿元 和24.93亿元,分别实现归母净利润2.6亿元、1.93亿元和2.41亿元。值得注意的是,2019年近25亿元的营收是2015年的近20倍,2019年的净利润是2015年0.23亿元的10倍。

易点天下业绩的高速发展也引来了众多投资者,其中包括小米科技有限责任公司旗下的金星创投等几十家投资机构。公司估值也水涨船高,2020年2月18日,公司股东博创投资将888890股股票以每股18元的价格转让给华睿投资,粗略计算,公司的估值约为71亿元。

招股书中,易点天下将蓝色光标和汇量科技作为可比同行上市公司,2019年两家公司的PE(TTM)的平均值约是30倍,如果按照30倍PE、2.4亿元的净利润推算,易点天下的市值也将在70亿元以上。若易点天下能成功IPO,实控人邹小武将掌控市值超70亿元的上市公司。

盈利依赖单一子公司 第三方回款显著偏高

伴随着业绩增长,易点天下的应收账款也急剧增长。2017-2019年,公司的应收账款分别为4.92亿元、6.7亿元和9.18亿元,分别占当期营业收入的28.04%、35.12%和38.33%,占比逐年提升。

尽管易点天下业绩增速较快,但较为依赖子公司西安点告。招股书显示,西安点告2019年实现净利润1.84亿元,占当期公司净利润总额的76%。

与此同时,公司也面临着愈发激烈的市场竞争,毛利率下滑趋势明显。2017-2019年,易点天下的毛利率分别为29.67%、22.05%和18.74%。从细分业务看,主要是效果广告服务毛利率下降较快,2017-2019年的数据分别是29.29%、21.38%和18.19%。

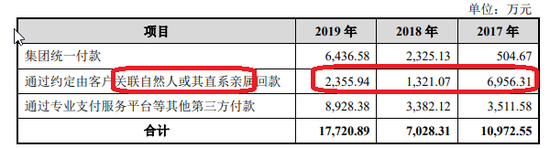

值得投资者重点关注的是,易点天下的第三方回款金额也异常之高。2017-2019年,公司第三方回款的金额分别为1.1亿元、0.7元和1.77亿元,占公司当年因业务产生的交易流水的比例分别为 4.56%、2.74%和 5.1%。保荐机构和发行人会计师认为,第三方回款真实,因公司境外销售涉及境外第三方,其代付行为具备商业合理性。

来源:易点天下招股书

来源:易点天下招股书

但是,在这第三方回款中,由客户关联自然人或其直系亲属回款占比较高,2017-2019年的金额分别为0.7亿元、0.13亿元和0.24亿元。即便境外销售第三方回款具有合理性,那为何不采用集团或专业支付平台付款,而要通过自然人之手?

与小米系“剪不断”的关联关系

在迅速崛起的过程中,易点天下与雷军旗下的小米、金山等公司有着千丝万缕的关系。

招股书显示,易点天下报告期内经常性关联交易金额较高。其中,2017-2018年关联采购金额分别为3.12亿元、3.16亿元,分别占当期采购总额16.93%和15.03%;其中向Cheetah Mobile Inc 购买流量的金额分别为3.05亿元和3.15亿元,分别占当期关联采购总额的98%和99%。也就是说,向Cheetah Mobile Inc的采购是构成关联采购的主要原因。

2017年和2018年,易点天下关联销售的金额分别为0.93亿元和0.31亿元,分别占当期营业收入的5.19%和1.63%,其中又是对Cheetah Mobile Inc的销售金额最高,分别为0.93亿元和0.28亿元,那把控易点天下上下游的Cheetah Mobile Inc是何方神圣?

招股书显示,Cheetah Mobile Inc的控股股东是北京金山安全软件有限公司,后者是小米系旗下的“三驾马车”之一。

易点天下之所以与Cheetah Mobile Inc成为关联方是因为肖洁曾担任公司董事,而肖洁是小米系的元老,现担任金山软件的董事、猎豹(天津)融资租赁有限公司的董事及高管等职位。

在易点天下IPO前的2017年9月,肖洁从公司离职,根据现有法律规定,2018年9月后易点天下与Cheetah Mobile Inc也不再是形式上的关联方。

但事实上,双方的商业往来并没有随着关联关系的结束而终止。2019年,易点天下从Cheetah Mobile Inc购买流量1.31亿元,从北京小米移动软件有限公司购买流量485.76万元。

截至本招股说明书签署日,金星创投持有易点天下15069500股股份,持股比例为3.8%,位列前十大股东。也就是说,小米系目前仍是易点天下的股东,双方的实质商业往来及股东关系都没有随着关联关系的结束而“剪断”。(文/新浪财经上市公司研究院 钟文)