中梁VS祥生:谁是未来浙系房企二哥 祥生上市亡羊补牢?

时间:2020-08-07 07:15 | 栏目:公司 | 点击:669次

慧声说房 laochen12

过去,杭州本土房企绿城和滨江长时间占据着浙江房企的龙头地位。如今,来自温州的中梁和来自绍兴的祥生异军突起,撼动着前两者的地位。

01

合约销售额及土储

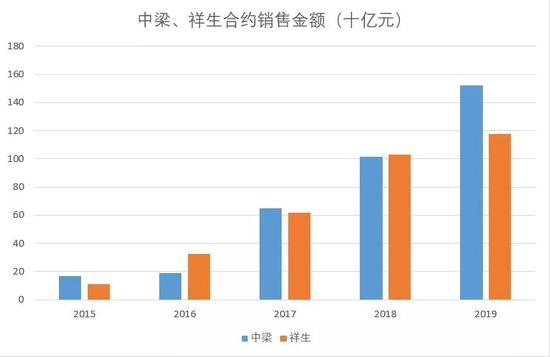

诞生于温州的房企中梁,2015年销售规模为168亿元。起家于绍兴诸暨的祥生,2015年销售规模为109亿元。

随后三年,两家房企都进入更生猛的增长赛道。2018年,中梁合约销售总额达到1015亿元,祥生合约销售金额为1029亿元。两家同时成为千亿房企,在规模上,祥生略微胜出。

衡量房地产企业规模最重要的指标是合约销售金额。

2015年到2019年,中梁、祥生两家在合约销售金额上你追我赶。

2016年、2017年、2018以及2019年,中梁的合约销售额分别为190亿元、649亿元、1015亿元、1525亿元。

2016年、2017年、2018以及2019年,祥生的合约销售额分别为325亿元、620亿元、1029亿元、1175亿元。

对两家房企来说,2019年是一个重要的转折点。借助于2019年6月的上市,获得资金流的的中梁,增速同比超过50%。而没有上市,融资渠道相对单一、土储不足的祥生则出现了增长疲态,增速刚过10%,规模仍旧在千亿附近徘徊。

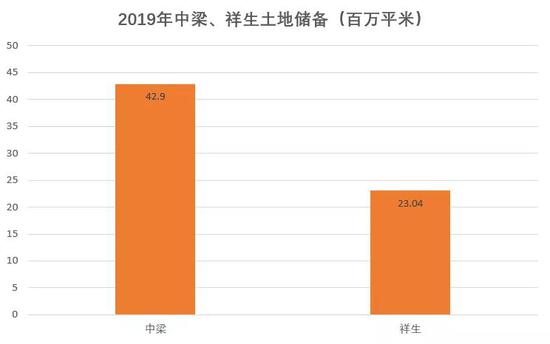

合约销售金额代表过去,土地储备(在建及用作未来开发)则代表未来。

截至2019年年底,中梁土地储备为4290万平米,祥生土储储备为2304万平米。祥生相当于54%的中梁。仅就土储而论,在未来企业规模竞争的赛道上,中梁已经将祥生远远抛在后头。

02

合约负债及营收

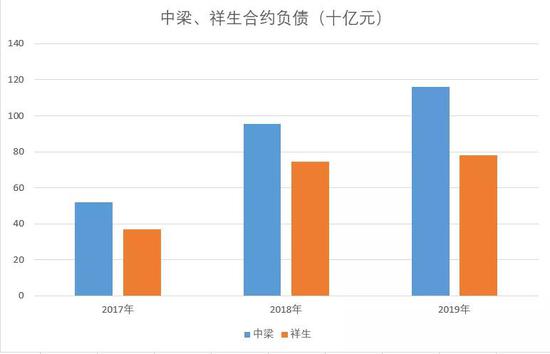

房地产公司通过物业销售所获资金不会直接确认为营收,而是先计入合约负债。这主要是因为房企大多数时候卖的都是期房,从开工到竣工再到业主验房收房通常需要两到三年的时间。项目售罄前,成本无法确认,营收也不能确认。

因此可以说,合约负债相当于房企的营收“蓄水池”。在某个财报节点、房企一定程度上可根据需要从中“抽取营收”。有了这个“蓄水池”,房地产公司的营收一般不会难看。

2017年、2018年、2019年祥生的合约负债分别为369亿元、745.7亿元、779亿元。

2017年、2018年、2019年中梁的合约负债分别为518.9亿元、954.8亿元、1158.7亿元

2017年、2018年,祥生与中梁的合同负债维持着200亿左右的规模差距,2019年这一差距进一步拉大,达到近400亿规模。

需要强调,虽然大多数时候合约负债都能顺利转结,但假如房企资金链出现问题,不能按期交房,甚至项目烂尾,那时合约负债就不是“蓄水池”,而是背上的“泰山”了。

2017年至2019年,祥生的营收一直落后于中梁,且差距不小。

2017至2019年间,祥生营业收入分别为62.9亿元、142.2亿元、355.2亿元;2017至2019年间,中梁营业收入分别为140.3亿元、302.2亿元、566.4亿元。

2017年、2018年、2019年,祥生营收分别相当于中梁的45%、47%、62%,处于追赶势头。

2017年,中梁营收140.3亿元,合约销售649亿元,营收相当于合约销售金额的21.5%。2018年、2019年的比例分别为29.8%、37.1%。而祥生的这一比例一直相对较低,2017年、2018年分别为10.1%、13.8%,2019年提升为30.2%。

因为前几年“抽水”比例比较低,未来几年,祥生更有机会将营收做得漂亮些,缩小与中梁这方面的差距。

03

毛利率及净利

2017至2019年,祥生的毛利率分别为13.2%、21.1%和23.9%。这不仅远低于前50强房企大多30%左右的毛利,也低于很多比祥生规模更小的后50强。

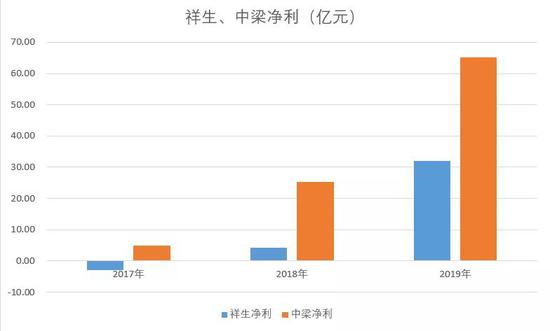

净利方面,祥生2017年亏损2.86亿元,2018年净利4.23亿元,2019年净利大幅增加至32.1亿,2019年净利润的增幅明显,带动净利润率也从3%上升至9%。

中梁的毛利水平也不遑多让。2017年至2019年,中梁控股毛利率分别为20.4%、22.9%、23.3%,与祥生比起来,算是“五十步笑百步”。

净利方面,中梁2017年4.99亿,2018年25.26亿,2019年65.26亿。2017年至2019年净利率分别为3.55%、8.36%、11.4%,与40家头部港股上市房企15%的中位值相比仍有差距,排名亦在30名开外。

总体来说,中梁、祥生两家房企在盈利水平都存在明显不足。非要做个比较的话,中梁稍稍胜出。

04

净资产负债率

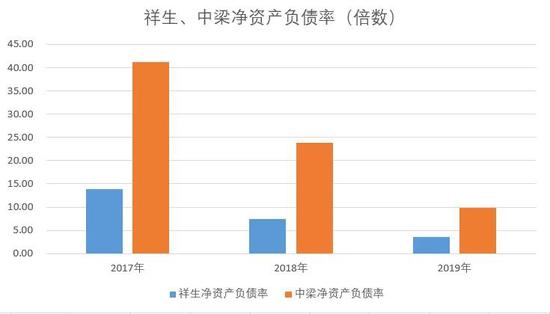

总负债与净资产的比例(即净资产负债率)是衡量房地产公司负债水平的关键指标。

房地产公司喜欢将负债、现金、净资产、总资产等数字进行四则运算,编造出花样繁多的“负债率”。不过,这些名目繁多的指标都不如净资产负债率更简明、更清晰、更能反映房企债务问题。

2017年至2019年祥生的净资产负债率分别为1380%、740%及360%。截止2019年年底,祥生的经营性现金流量净额仅有35亿元,现金及现金等价物为24亿元,相比当期债务规模而言,祥生地产的流动性资金并不宽裕。

2017年至2019年,中梁资产总额分别为:992.1亿元、1680.7亿元、2245.2亿元;净资产总额分别为:23.5亿元、67.5亿元、208.7亿元、;总负债(流动负债+非流动负债)分别为968.6亿元、1613.2亿元、2063.5亿元。相应,净资产负债率分别为4121%、2389%、989%:总资产负债率分别为97.6%、96%、91.9%,一直维持高位运行。

众所周知,房地产是高杠杆行业,大多数房企通过举债快速扩大规模。通常而言,总资产负债率在70%、净资产负债率在500%的水平相对健康。

观察可知,虽然近三年来中梁、祥生两家房企都在降杠杆,但它们的债务风险都不在安全边际,且中梁的债务风险远远大于祥生。

05

结语

就规模而论,2019年,中梁已经在浙系房企中排名第二。祥生因未上市,2019年发展步伐迟滞,被中梁大幅度甩开。

2020年,中国房地产市场进入坚定调控期,选择此时赴港上市的祥生,有点“亡羊补牢”。

中梁的危机依旧在于举债过高,一旦房子难卖,去化不足,则危机丛生。祥生因为土储不足,未来上规模难度较大。且信托融资渠道被堵,上市计划迟迟未有批复,长期下去,资金链危机亦不可小觑。