量身定制的利益输送?浙江富润“折上折”甩卖优质资产给控股股东

时间:2020-08-13 08:00 | 栏目:公司 | 点击:636次

原标题:量身定制的利益输送?浙江富润“折上折”甩卖优质资产给控股股东

记者 | 赵阳戈

任浙江富润(600070.SH)如何解读,最终看到的结果是,2019年能贡献4847万元净利润的资产,以低于评估值的价格贱卖给控股股东,这到底为了啥?

优质资产贱卖关联方

事件起步于7月1日,浙江富润披露公告称,公司计划以公开挂牌的方式转让持有的浙江富润印染有限公司(下称富润印染;含其合并范围内子公司浙江明贺钢管有限公司等)46%股权、浙江富润纺织有限公司(下称富润纺织)51%股权。浙江富润称,上述股权所对应的股东权益评估价值35962.66万元作为首次公开挂牌的转让底价。

浙江富润还提及,如果首次公开挂牌转让未能征集到符合条件的意向受让方或最终未能成交,则以不低于评估价值的70%为底价进行第二次公开挂牌转让。如果第二次公开挂牌转让未能征集到符合条件的意向受让方或最终未能成交,则以不低于第二次公开挂牌转让底价的80%为底价进行第三次公开挂牌转让,最终成交价格以实际转让价格为准。

资料显示,富润印染成立于2003年5月22日,注册资本1200万美元,除了浙江富润持股46%之外,富润集团美国工贸有限公司持股25%、傅国柱持股11%、俞振中持股8%、高静持股5%、周忠翰持股3%、陈黎伟持股2%。富润印染2019年营业收入和净利润分别为119608.37万元和7490.3万元;2020年一季度数据分别为25980.4万元和1156.64万元。根据坤元资产评估有限公司的评估,最终采用资产基础法评估结果58945.81万元作为富润印染股东全部权益的评估值。

富润纺织则成立于2003年12月9日,注册资本800万美元,除了浙江富润持股51%外,宏丰国际实业有限公司持有49%。富润纺织2019年营业收入和净利润分别为22471.17万元和2748.14万元;2020年一季度也贡献了2365.3万元营业收入和253.05万元的净利润。最终采用资产基础法下,富润纺织评估结果为17348.22万元。

由上可算,浙江富润挂牌的这两项资产的评估价值为35962.66万元,不过最终卖价却并不是这么回事。

据2020年8月4日公告显示,上述资产在浙江省股权交易中心进行了三次公开挂牌,第三次挂牌底价为20139.1万元,截至2020年7月29日下午15时,共有1名竞买人参与报名,竞买人为浙江富润的控股股东富润控股集团有限公司(下称富润控股),而卖价20139.1万元相当于评估价35962.66万元的56%。此交易还构成了关联交易。

按照浙江富润当时的说法,如果公开挂牌转让成功,则将预计产生投资损失2935.28万元,对上市公司本年度业绩产生一定影响。

不过,在浙江富润的回复公告中显示,公司与控股股东协商,拟以收益法评估值3.15亿元向控股股东转让印染公司46%股权及纺织公司51%股权。但即便如此,3.15亿元的价格仍然低于3.6亿元。

浙江富润为何这么做?

说起来,富润印染、富润纺织的印染纺织业务,是浙江富润的主要传统业务,两家公司也是浙江富润重要的经营实体,富润印染还是全国印染行业的30强,从最近3年的业绩情况看,这两家公司每年的净利润也近亿元,经营情形稳定且盈利情况较好。

在这种背景下,把有利润贡献的资产以低于初时评估值的价格卖给控股股东,浙江富润为何要这么做?

在8月11日晚间对上交所问询函的回复中,浙江富润搬出了公司的发展战略规划,其称,按照“逐步剥离传统资产,逐渐明晰产业主线”的战略规划,为集中资源发展新兴业务,上市公司已于2018年3月1日召开的第八届董事会第八次会议审议通过向控股股东转让浙江诸暨富润宏丰纺织有限公司47.4%股权、浙江诸暨富润丝绸织造有限公司60%股权、诸暨市富润置业有限公司50%股权;于2019年7月8日召开的第八届董事会第二十次会议审议通过向控股股东转让浙江富润海茂纺织布艺有限公司50%股权、诸暨富润服饰有限公司34%股权、浙江省诸暨市人民药店医药连锁有限公司12.38%股权。而此次的转让,浙江富润表示也是战略规划的一部分。

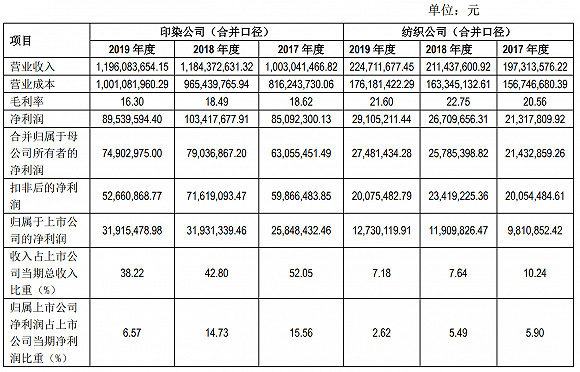

另一方面,浙江富润表示近年来,上市公司传统的纺织印染加工业务的盈利空间越来越小。2020年开年以来,受突如其来的新型冠疫情蔓延影响,纺织品销售尤其是出口业务受到较大影响,订单锐减,更是让纺织行业雪上加霜。为降低经营风险,上市公司考虑加快出售传统业务资产。从浙江富润提供的数据显示,两公司收入、净利润占上市公司当期的比重是逐年下降的。

来源:公告

值得一提的是,从流程上看,由于公开挂牌了三次,那么底价自然而然地出现了打折,而这“折上折”的操作,则是源自“公司第九届董事会第二次会议授权”,这第九届董事会第二次会议仅审议了这么一个议案,9个董事参与投出了9票赞同。原本按照流程,卖价该为20139.1万元,但最终控股股东抬价至3.15亿元,虽不及初时约3.6亿元的评估值,但多少对上市公司来说也免去了投资损失吧。