粤开策略深度 | 一文读懂AH股溢价投资机会

来源:粤开崇利论市

AH股溢价处于高位水平

由于两地的估值水平,参与机构的认知等股价相关影响因素不同,导致AH股价存在长期的价差。恒生沪深港通AH股溢价指数目前位于130以上,该指数近10年的最高值为149。我们认为,2014年之后,AH股溢价出现明显的上升,主要原因是2015年的A股牛市使得A股的估值水平提升,A股指数涨幅明显的高于同期的H股指数涨幅。两地市场涨幅的不同对于AH股溢价有着一定的相关性。

同时,从溢价指数涨幅与AH股涨幅差值关系中可以发现,溢价指数到了某一水平后上升趋势将明显的平缓于AH股的涨幅差,在A股牛市时期十分明显,2015年和今年上半年都发生了溢价指数没有跟随AH股市涨幅差值变大而升高的现象。在A股牛市时,尽管港股股市没有较好的表现,但AH股上市公司H股的股价也会有较大的涨幅,存在投资机会。

高溢价原因在于两地估值水平不同

对AH股股票进行溢价的统计,目前所有AH股上市公司都为溢价状态。最高溢价为洛阳玻璃(600876.SH,1108.HK),溢价543%,最低溢价为中国平安(601318.SH,2318.HK),溢价3.75%。平均溢价为120%。从行业平均溢价情况看,溢价最少的是银行股,平均溢价39.72%,溢价最多的是纺织服装,平均溢价313.86%。我们认为,部分传统行业的溢价相对较低,主要因为传统行业有较成熟的投资理念,及估值方法,两地股市投资者的投资风格差异较小。

由于壳价值的存在,A股上市公司市值在某个水平之下时就较难继续进一步下降,这也会提升一部分小市值公司的溢价水平。除去300亿以下市值的公司,统计得到AH股平均溢价率为95%,明显低于之前的120%。AH股确实存在市值越小溢价率越高的现象。

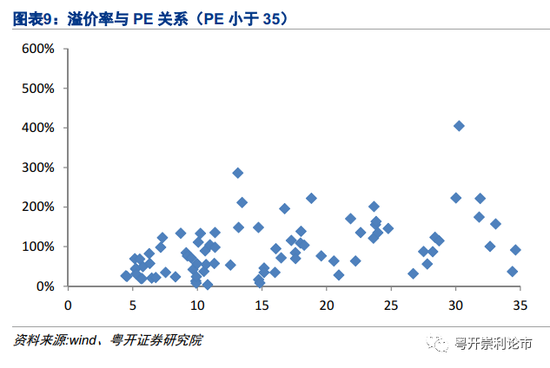

另外,由于A股从2019年开始经历了一轮较大的涨幅,整体估值水平明显提升,所以估值对于溢价率也会产生影响。从个股情况分析,溢价率和A股PE存在一定正相关,我们认为,这主要是由于港股的估值水平受港股市场影响难以提高,导致了在A股股价上涨时,对应H股难以同步上涨,从而会出现估值水平到达高点后,溢价率出现上涨的现象。

高溢价,低估值标的存在投资机会

AH股的溢价是由于两地市场的投资者在不同市场对于同一家公司的估值定价不同所导致的。我们认为,目前A股平均要比H股贵近一倍的情况,在未来将会消失,在AH股溢价持续收窄的过程中,可以从中找到合适的投资机会。

在A股牛市期间投资AH股中的H股,可以获得较好的回报。目前阶段,A股正处于一个向上的趋势行情中,建议关注合适的H股标的。市值较小的公司往往会给予AH股高溢价,这类高溢价的原因可能是由于A股与H股制度不同所导致的,可能不会在短期内消失,所以,建议选择市值规模较大的H股标的。估值过高会影响H股股价的上涨,因此选择投资标的时,建议选择估值较为合理的标的投资。

综上所述,我们认为,在目前AH股溢价率较高的情况下,去选择AH股中高溢价,市值大于300亿,估值合理的投资标的的投资策略将在未来获得不错的回报。

风险提示:股市有风险,投资需谨慎。

一、AH股溢价处于高位水平

上市公司在内地的上海(或深圳)证券交易所和香港联合交易所同时拥有A股和H股上市,并且上市公司的A股股票和H股股票同股同权,这部分上市公司被叫做AH股。由于两地的估值水平,参与机构的认知等股价相关影响因素不同,导致AH股价存在长期的价差。依据理论,同股同权的股票价值应该相同,因此他们在两地的股价应随着时间最后趋同,并且近几年香港与内地的资本开放程度的提高,沪深港通的实行,AH股股价应该逐渐接近。但是,事实上,AH股的溢价,并没有因为资金流动的便捷度提升,通过两地的套利逐渐趋同,而是长期处于一个较高的溢价水平。

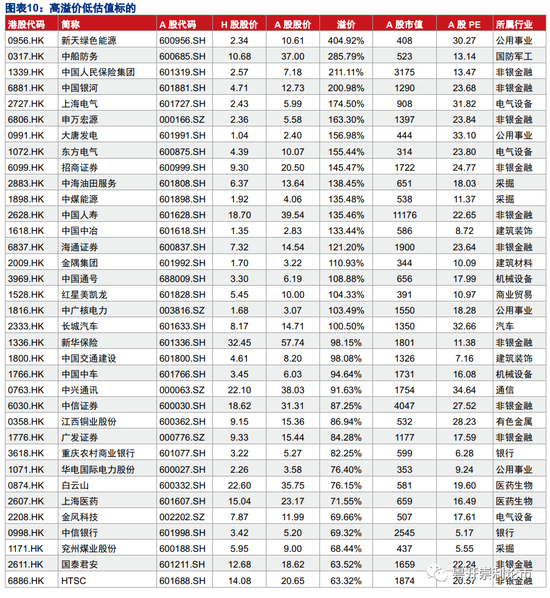

通过恒生沪深港通AH股溢价指数的走势可以看到,目前指数位于130以上,该指数近10年的最高值为149。可以看到,指数在2014年前长期处于100左右水平,即AH股价差较小,溢价或折价水平都较为合理。但在2014年之后,指数逐渐上升到了新的平台,在达到149高点后,近几年一直处于120-130水平之间。

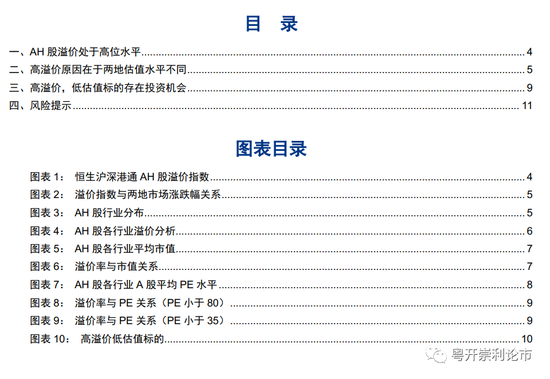

我们以2014年之后的A股与H股涨幅差值(A股选取沪深300指数,H股选用恒生指数)与沪深港通AH股溢价指数涨幅进行比较,发现两地市场涨幅的不同对于AH股溢价有着一定的相关性。我们认为,2014年之后,AH股溢价出现明显的上升,主要原因是2015年的A股牛市使得A股的估值水平提升,A股指数涨幅明显的高于同期的H股指数涨幅。

同时,从溢价指数涨幅与AH股涨幅差值关系中可以发现,溢价指数到了某一水平后上升趋势将明显的平缓于AH股的涨幅差,在A股牛市时期十分明显,2015年和今年上半年都发生了溢价指数没有跟随AH股市涨幅差值变大而升高的现象。我们认为,这预示着AH股溢价率是有一个极限存在的,并且从历史数据看,目前AH股溢价已经处于这个极限附近,再迅速扩大的概率较小。此外,在A股牛市时,AH股溢价到了某一水平后,AH股上市公司的H股股价的涨幅将会趋同与A股股价的涨幅。此时,尽管港股股市没有较好的表现,但H股的股价也会有较大的涨幅,存在投资机会。

二、高溢价原因在于两地估值水平不同

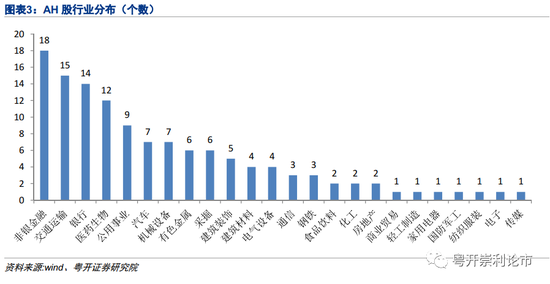

据统计,两地同时上市的公司合计有126个,其中非银板块的最多,共有18个,传媒,电子等高科技成长类公司较少。

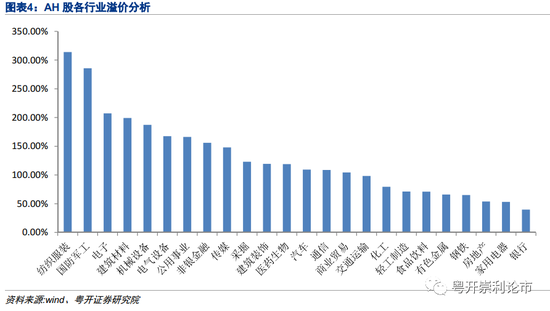

对AH股股票进行溢价的统计,目前所有AH股上市公司都为溢价状态。最高溢价为洛阳玻璃(600876.SH,1108.HK),溢价543%,最低溢价为中国平安(601318.SH,2318.HK),溢价3.75%。平均溢价为120%。

从行业平均溢价情况看,溢价最少的是银行股,平均溢价39.72%,溢价最多的是纺织服装,平均溢价313.86%。我们认为,部分传统行业的溢价相对较低,主要因为传统行业有较成熟的投资理念,及估值方法,两地股市投资者的投资风格差异较小。

我们认为,由于AH股都对应同一个上市公司,所以溢价的产生主要源自与两地给予公司估值水平的不同。另外,由于壳价值的存在,A股上市公司市值在某个水平之下时就较难继续进一步下降,这也会提升一部分小市值公司的溢价水平。

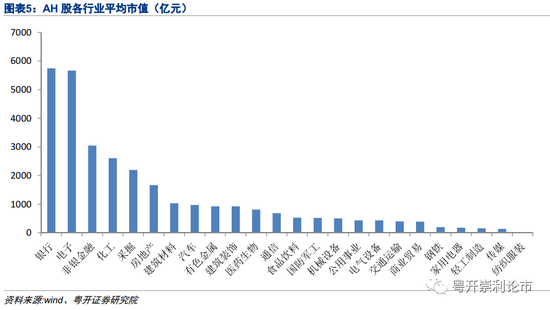

从下图可以看到,AH股确实存在市值越小溢价率越高的现象,尤其是在市值低于300亿时,这个现象比较明显。目前AH股溢价超过400%的公司中,只有中信建投的市值达到了4200亿元。除去300亿以下市值的公司,统计得到AH股平均溢价率为95%,明显低于之前的120%。

由于A股从2019年开始经历了一轮较大的涨幅,整体估值水平明显提升,所以估值对于溢价率也会产生影响。我们认为,港股市场对于AH股公司的估值会参考自身市场内的行业估值水平,因此H股股价会由于港股的估值水平偏低而形成一个向下的引力,从而无法随A股一起上涨,于是就拉大了溢价率。

AH股上市公司A股PE水平,最高的是电子行业(电子行业仅有一家公司,中芯国际),为281倍PE,最低的是银行业,平均为6倍PE,大多数传统行业PE水平都低于20。

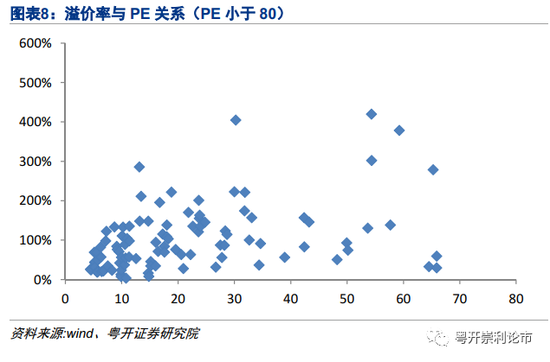

从个股情况分析,溢价率和A股PE存在一定正相关,我们认为,这主要是由于港股的估值水平受港股市场影响难以提高,导致了在A股股价上涨时,对应H股难以同步上涨,从而会出现估值水平到达高点后,溢价率出现上涨的现象。

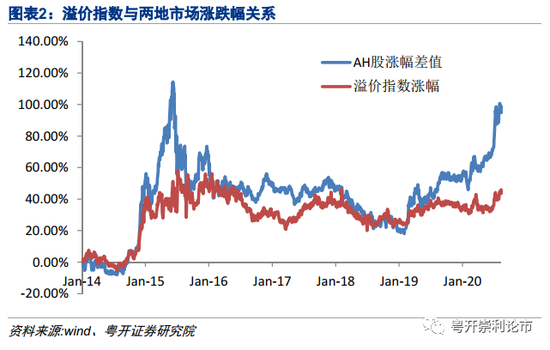

三、高溢价,低估值标的存在投资机会

AH股的溢价是由于两地市场的投资者在不同市场对于同一家公司的估值定价不同所导致的。随着沪深港通的开放,国内资本市场进一步放开,南向、北向资金更加积极的参与两地市场。投资资金在两地市场的顺畅流动,最终会使得AH股溢价收窄到合理的水平。我们认为,目前A股平均要比H股贵近一倍的情况,在未来将会消失,在AH股溢价持续收窄的过程中,可以从中找到合适的投资机会。

通过之前的分析,我们发现,溢价指数到了某一高位后,H股的股价就会随着A股股价一起上涨,在A股牛市期间投资AH股中的H股,可以获得较好的回报。目前阶段,A股正处于一个向上的趋势行情中,建议关注合适的H股标的。

另外,通过之前的分析,市值较小的公司往往会给予AH股高溢价,这类高溢价的原因可能是由于A股与H股制度不同所导致的,可能不会在短期内消失,所以,建议选择市值规模较大的H股标的。

从之前个股情况分析,溢价率和A股PE存在一定正相关,我们认为,估值过高会影响H股股价的上涨,因此选择投资标的时,建议选择估值较为合理的标的投资。

综上所述,我们认为,在目前AH股溢价率较高的情况下,去选择AH股中高溢价,市值大于300亿,估值合理的投资标的的投资策略将在未来获得不错的回报。