马蔚华:企业好坏不仅是自己的事,最理想的投资应该是……

“所有的公益机构包括传统的公益机构,应该用现代企业的管理方法来管理,用市场的原则配制公益资源,也应该用金融的手段来解决公益的目的。”

“从沪深300里,按照影响力投资的标准选择99只股票,叫义利99指数。在过去6年间,收益率曲线的回报率不仅跑赢沪深300,比沪深300的收益率高4个点多,而且跑赢上证50等中国所有指数。说明在中国资本市场也是很强烈的表现为资本向善。”

“在浙江有一个绿康医养,是来解决失农和半失农的康养问题的。他们起初没有钱,10年就500张床,价格很贵。我们上海有一个叫宇通投资的,就是影响力投资投了它,三年就变成了1万张床,最重要的是它的回报率达到20%多。”

“如果你光有财富,你光是股东利益,可能你就是土豪了,现在的观点是既要有经济效益,也要有社会价值。既要关注你的财务回报,要关注社会回报。”

以上,是此前原招商银行行长兼CEO马蔚华在第一财经CSR年度盛典上,发表的最新精彩观点。

在他看来,一个企业家现在不能只关注财务,更要关注社会责任。从华尔街到A股市场,投资人开始越来越在意这一点,而从国内外结果来看,这样的企业给投资人的回报也是丰厚的。

马蔚华结合了多个具体的例子,从企业家的角度谈管理和投资,以下是他的演讲全文,聪明投资者分享给大家。

企业的好坏不仅是自己的事

必须尽社会责任

世界为什么会产生社会责任这样一个问题?

在上个世纪50年代的时候,当时有一个诺贝尔奖的获得者叫弗里德曼,他当时的观点是:企业把自己的事做好就行了,你就创造利润给股东,别的事你不用管,做别的事都是多此一举。这是当时美国投资界的主流价值观。

10年以后这件事被另外一个诺贝尔奖金的获得者给批判了,说弗里德曼的观点不对,他说每一个企业在为社会提供产品的时候,一定会产生负面溢出效应。

如果是个工厂、工业企业,你在向社会提供产品,肯定要消耗颜料,冒排放废气等等,这叫负面形象。农业企业,你产生农产品,可能要用水,消耗水源,要施农药、施化肥,这都是负面溢出效应。你有责任为你的负面溢出效应负责。

又过了10来年,世界上产生哈佛大学肯尼迪学院的观点,就是利益相关者理论。就是说每一个企业,都不可能像封建社会的灶坑打井,什么房顶开门,不求别人等等。

现在每一个企业,特别上市公司,都与很多的利益相关者有关系,股东、客户、监管当局、合作伙伴、媒体等等都是你的利益相关者。企业的好坏,不仅是自己的事儿,你必须尽社会责任。社会责任就从那个时候开始的。

社会责任到中国的时候是本世纪初,那时候我是招行行长,当时我对这个很陌生,但又觉得很有意义。

我记得当时跨国公司在中国推动社会责任,公布社会责任报告,我们还是比较早的接受。我们和一些跨国公司,包括中国的一些先知企业、先知媒体组成中国社会责任同盟,在中国推动社会责任这件事,中国人对新事物的接受还是比较快。

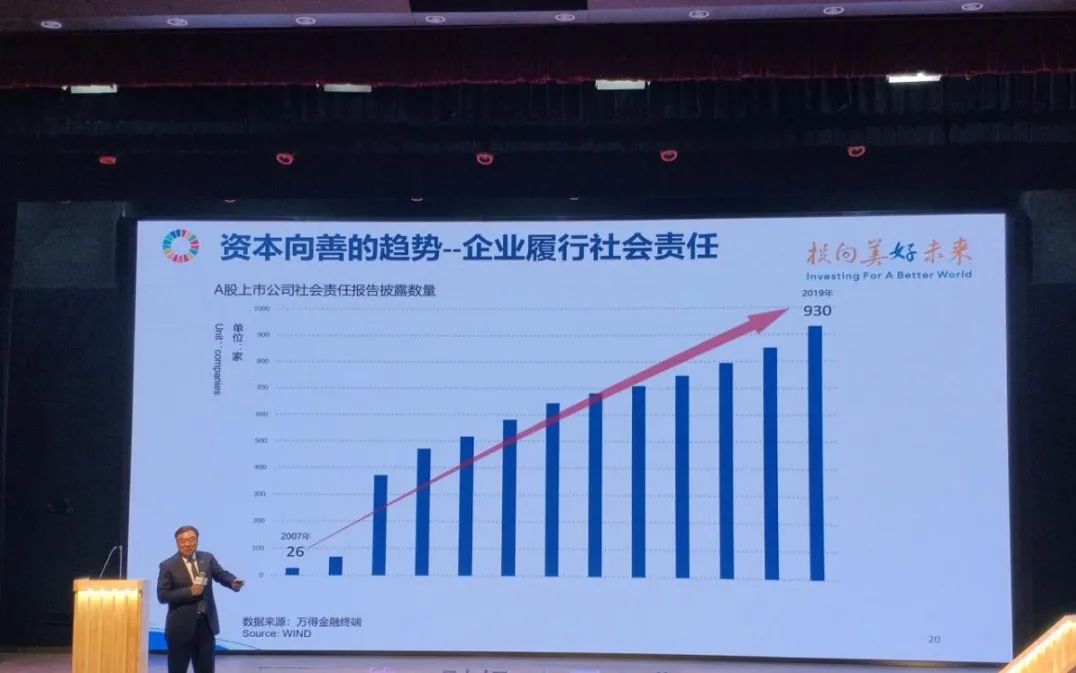

到今年为止,我看A股市场将近上千家上市公司公布了社会责任报告,这是非常可喜的一件事。我今天给大家讲不是ESG,是和ESG有关的,如果ESG再往前走,这可能是影响力投资,可能是可持续发展。我今天给大家讲这样一个课题。

投资既要有正面财务回报

还要有可量化的社会影响力

美国当代作家约翰·加德纳说:“财富古人有之,慈善机构也不新鲜。但是,充满想象力地、建设性地、系统性地利用私人的财富来解决人类的根本问题的想法是新的。”

新的想法是什么?就是影响力投资。影响力投资这个事是12年前洛克菲勒提出来的,后来8国集团就接受了。

什么叫影响力投资?就是一笔投资既有正面的财务回报,同时还要有可量化的社会影响力。

正面的财务回报不是捐赠,不是奉献,是商业行为。正面的财务回报可以高于、等于社会平均利润率,也可以低于社会平均利润率,看投资人在公益和投资之间怎么选择,但是一定要有回报。

社会影响力,包括对反扶贫,对环保,对解决社会种种问题的贡献,但是,不是定性的而是定量的。就是介于传统的慈善公益和商业投资之间,兼顾财务效应和社会价值的投资就叫影响力投资。

公益机构要用现代企业的管理方式来管理

影响力投资本身,它是公益金融的一种形式。

大家知道传统的慈善是我们的美德,是情怀,慈善家的捐款通过慈善机构来解决社会问题。但是我们光靠这种传统的慈善,社会问题越来越多。

我们现在提出公益金融,就是用公益的理念,商业的模式,金融的工具来解决越来越多的社会问题,这叫公益金融。

金融的手段包括影响力投资,也包括现在公益创投、影响力债券、慈善信托、普惠金融、绿色金融,还有社会企业等等,这都是公益的新名词,但是它是解决社会问题的金融工具。

再解释一下,我卸任行长以后就担任壹基金的理事长,传统的慈善情怀很伟大,但是很辛苦。现在所有的公益机构包括传统的公益机构,应该用现代企业的管理方法来管理,用市场的原则配制公益资源,也应该用金融的手段来解决公益的目的,我们把它叫现代金融、现代公益。

影响力投资的四个特点

影响力投资有这4个特点:

第1个特点,它的出发点。一开始做这个事儿的目的性,就是经济社会效益和社会价值的一致性。而不是我们办到了或者做完了这个事儿,一看,给社会造成污染了,我们再良心发现,拿点钱去解决这个问题。这个充其量叫ESG,不能叫影响力投资。影响力投资开始目的就是这样,经济效益和社会价值的一致性。

第2个特点是它有回报,不是捐赠,投资人对回报有所期待。

第3个回报范围,回报多少由影响力投资人类型决定,可以高于社会平均利润率,追求商业多一点。可以低于平均利率,你就追求公益多一点,这个没问题。

最后一点很关键,要评估,不是你做什么都行,我们要有一套标准要评估它。

现在的标准我们没有,我们正在推动,我现在是联合国开发计划署可持续发展影响力全球指导委员会10人小组成员之一,我很荣幸被邀请加入10人小组,制定全球的影响力投资的标准。

影响力投资可能有很多概念,大家知道社会责任投资,再往前还有什么道德投资、底线投资,这些都是社会责任和影响力投资发展的一个历史进程。

因为商业文明是在工业、农业生产中随着物质的文明而创造,从最早的野蛮资本的掠夺,到后来的宗教文化,一直到上个世纪初的越战,还有马丁·路德·金的民权运动,也包括黑人反主流。

当时就出现了“不作恶”这样的投资理念,投资凡是军火的、色情的、对人类有威胁的,都不投资,这是最初的社会责任的投资观。到后来发展成为底线投资,两重底线、三重底线。社会责任投资实际上注意环境、社会和治理,这是一个过程。

影响力投资在全球发展才十几年,发展很快。今年9月份,我在河南参加GIN,全球影响力投资的一个机构,他说呈几何基数增长,今天都超过1万亿美元了。我们现在就分析一下,为什么影响力投资发展这么快?我讲下面讲3点:

第一,它符合世界公益慈善的历史发展规律。

第二,它符合当前社会向善的大趋势。

第三,它符合中国今天从高速度向高质量发展的转型过程。

生产力水平决定了慈善公益的表现形式

我们研究了千百年工艺发展的历史,得出一个结论,一定的慈善公益的表现形式总是和一定的生产力发展水平相适应,就历史唯物观嘛。一定的生产力水平、生产方式决定时代慈善公益的表现形式,包括他的领导力。

第一阶段,16世纪以前的中世纪,生产力非常落后,那个时候我们把它叫做古典的慈善阶段。它的特点是慈善由教会把持,信奉圣经教训,就是救助饥寒交迫的人。

大家看过电影,巴黎圣母院教会收容了很多饥寒交迫的人,给他食物,不让他冻死饿死。这是最朴素的,最简单的慈善,由宗教主导。

后来到了第二阶段,封建社会,王室接管了教会。这个时期王室为什么要把慈善公益的大权拿到手呢?因为这个时候慈善不光是救助饥寒交迫的人,由于连年的战争有很多的工作需要公益去做。比如说战争伤员的治理,战争摧毁的桥梁以及基础设施建设,他们需要公益力量去做。

这时候公益成了统治阶级王室的一种辅助统治的工具,它能弥合王室和社会公众之间的裂痕。当时世界第1部公益慈善的法规叫《伊丽莎白济贫法》,就是在这个阶段诞生的,这个时候公益和慈善的意义就提升了一大截。不光是救助,还符合社会更多人的公益利益。

第三阶段,工业革命以后,以美国现代公益基金会为典型。

大家知道工业革命以后,美国发展很快,出现了洛克菲勒、卡内基这样的美国首富,钢铁大王、石油大王、铁路大王他们有巨额的资产。但他们也感觉到这个钱不能自己用,这是上帝给的,骄奢淫欲会为社会所不齿,也不能把这钱给子女。

既然上帝给的,给子女等于坑了子女。但再去投资,叫边际效益递减,那怎么办?他们当时就把这个钱捐给社会,建立了数以千计的图书馆、学校、医院,咱们的协和医院就是那个时候洛克菲勒(创办的)。

当时他们的慈善形式叫现代公益基金会,治理结构已经非常完善了,因为他们都是资本家,富人,大企业出身,他们的慈善治理也非常的先进。

现在中国有很多的基金会还没有达到那个程度,我们的老板把钱捐了以后,其实是社会的钱了,得有一个机构去管理。但是我们老板居然还把它当自己的钱,今天这个干这个、明天那个干那个,比当年美国现代基金会的时候都落后,我们还要有一个过程。

第四阶段,20世纪以来这个阶段。

大家知道最近的二三十年,全球的经济发展很快,全球的财富增长也很快,背后是什么?技术革命、金融创新、资本化、全球化,科技一上市,在全球上市,资本迅速的积聚。出现了像苹果去年的市值超过1万亿美元,亚马逊1万亿元,财富迅速的积聚,积聚的结果就产生了两级分化。

因为这个世界上有这样富可敌国的大公司、巨额富豪,但是同时还有20亿人每天的生活费3块1美元,还有22%的人口,将近16亿,没有最基本的生活保证。如果去掉中国对世界反贫困的贡献,全球的基尼系数将再扩大。

另外,对我们生存的地球的前景也非常看重。气候变暖、冰川融化、生态破坏、粮食隐忧、疾病横行,今年9月的联合国气候大会,包括最近开的气候大会,发现很多指标倒退,全球可持续发展充满了深深的隐忧。

社会问题只有变成有利可图的商业机会

才能得到根本解决

2015年9月,联合国193个国家在联合国大会上签署了一份文件,叫《2015~2030年可持续发展议程》,提出17个指标。第1个叫无贫困,第二个叫零饥饿,第三健康,扶持优质教育、性别平等、清洁水等等。17个指标就是我们人类社会面临的隐忧,这是我们每个人都会遇到的,我们把它简称叫SDT。

如何解决实际的指标?联合国有个部门算了一笔账,新兴市场、发展中国家表现比较突出。要解决这17个问题,每年的缺口是多少?3.9万亿美元。现在各国政府的投入,包括慈善机构的捐赠,充其量是1.4万亿。我们还有将近2/3的缺口怎么解决?

没有办法解决。人们开始想调整自己的思维方式,实际上许多问题,特别是污染问题、贫富差距的问题、水的问题等等,都是在经济活动、生产活动中产生的。我们自己也有产能的教训,过去二三十年经济高速增长,但是破坏了环境、破坏的资源,产生了雾霾、水污染等等问题,我们现在再去治理。

假如开始的时候,我们就注意不产生这些问题。那预防的成本比治理成本要少得多。一开始注意收入的差距,今天也不必大的力量去扶贫。

人们开始想,假如每一笔投资一开始发生的时候,就注意经济效益和社会价值的一致性,就开始注意不让它产生这些社会问题。比较理想的话,如果每笔投资、每个经济活动都能注意经济效益和社会价值的一致性,那这些问题就大大的减少了。我们可以想象。

最理想的投资,最理想的经济活动应该是经济效益和社会价值的一致性,是既关心它的财务回报,同时它也有解决社会的效应。于是影响力投资的概念就问世了。

我经常记住管理大师彼得·德鲁克,他是个经济管理大师,但他对社会问题也有特别独到的看法。他说只有把社会问题变成有利可图的商业机会时,社会问题才能够得到根本解决。

当然慈善捐赠是情怀,我们还要继续鼓励、继续弘扬,这是我们中华民族的美德。但是光靠一种方式不够,我们要把所有的社会问题按照公益的理念、商业的模式、金融的手段去解决,这些问题才能根本解决。这是我讲的符合历史规律。

从华尔街到A股市场

资本向善是全世界的大趋势

第二个符合当今世界社会向善、商业向善、资本向善的大趋势。这就刚才我说的社会责任报告,从最开始2007年的起点到今天2019年有930家,近1000家公司的社会责任报告。这个过程都是大家共同努力的,包括像第一财经这样的媒体的宣传鼓动。

影响力投资比较明显的被大家认识是在本次金融危机之后,2008年发生的金融危机,大家把这个账都记在华尔街身上,的确也是,全球每一次金融危机都是华尔街出来的,但是每一次解决问题,危机也都是华尔街通过创新来解决的。破坏财富、创造财富都是他。

这次金融危机,尤其是次贷危机,大家还记忆犹新,什么GDO、CDS,把那个次贷产品包装得谁都不认识,评级公司昧着良心评级把它卖到全世界。后面已经爆发了破产了,前面还当3A产品卖。

但纸是包不住火,后来就酿成了全球的金融危机、次贷危机,华尔街蒙辱,很多人不相信他。大名鼎鼎的格林斯潘,美国联邦储备委员会主席,2008年的年底被时代周刊评为次贷危机的25个罪人。

我记得那天在是银行年会,在华盛顿水门,我们搞朗朗音乐会,2000个音乐家散去,只有一个老人在那,形单影只,到跟前一看,大名鼎鼎的格林斯潘。5年前也是在这个地方,他就职的场面轰轰烈烈。也很可怜。

华尔街认为如果再这样下去,就要失去客户,失去年轻人。尤其是千禧一代,他们对社会责任的认识比我们这代还要好,美国人担心失去了这样未来的一代客户。

华尔街这时候第1个接受影响力投资观念,阶级代表摩根大通的主席,这是我的好朋友,他就把影响力投资和他的投资传统、投资贷款一样,列为它主要的资产项目、资产类别。

高盛,全球最大的投行,为了做影响力投资,没有项目,但他花100多亿美元买了一个公司,这公司有项目,为此付出这么多的代价。

我那一年在美国考察,美国影响力投资公司的总经理大部分都来自华尔街,虽然他的工资比华尔街要低,但他指影响力投资是很有前途的事,很有意义的事,已经成为一种社会的共识。

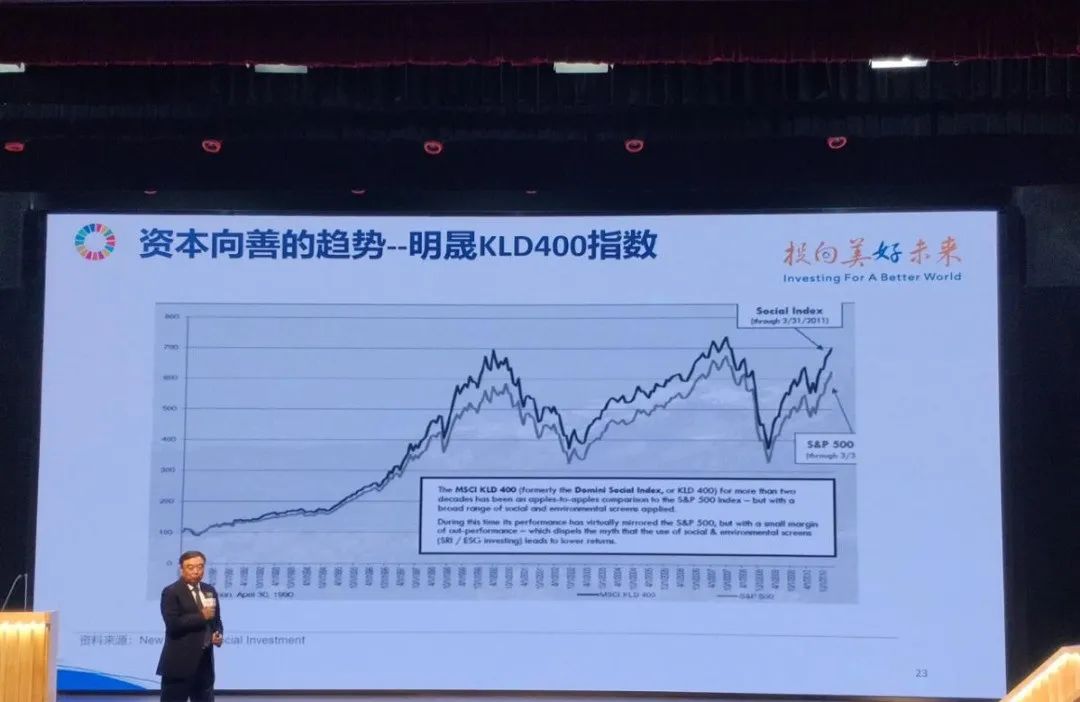

我还讲一个资本市场的现象,在美国有一个明晟指数,也叫多米尼斯400指数,这是国际上最著名的一个金融指数,在过去15年到20年,他们在标普500里选择400只,按照影响力投资的标准(既有经济效益,又有社会价值),它的回报率收益曲线跑赢标普500,肯定跑赢美国资本市场大势。

说明即使在美国资本市场也不是唯利是图的,最近几年的趋势就是资本向善。

星巴克刚提出节水25%,股票翻了一倍,说明社会期待着这样的情况。

今年的8月份,181个美国CEO在华盛顿开会,发布了一个商业圆桌会议声明。他们要告别过去20多年信奉股东利益至上,来追求社会效益至上、社会价值至上,也包括股东的长远利益,包括员工的利益,包括让世界更美好,成为他们追求的目标。

在中国我们也做了一个这样的分析。中国有个社会价值投资联盟,他们有300个专家,有一套模型。5年前他们从沪深300里,按照影响力投资的标准选择99只股票,叫义利99指数。在过去6年间,收益率曲线的回报率不仅跑赢沪深300,比沪深300的收益率高4个点多,而且跑赢上证50等中国所有指数。说明在中国资本市场也是很强烈的表现为资本向善。

最近博时基金很有远见,就用义利99的指数做了一个叫“可持续发展100ETF”,二级市场的基金产品。我上个礼拜还在这里开新闻发布会,因为中国证监会很快就批准了,上海上交所也很支持。我们在各大金融机构路演,保险公司、银行及资产管理公司,大家都是纷纷认购。

它不仅是有比较稳定的回报,重要的是义利结合,它向社会揭示,你只有义利兼顾,只有既去照顾经济效益,也照顾社会价值,你才能被资本市场所追捧。那会让更多的企业,包括一级市场也都这样去做。

影响力投资符合中国经济的转型

第三,符合5大发展理念,符合中国经济的转型

五大发展理念就是:创新、协调、开放、绿色、共享。

首先它是创新的,既是公益的创新,也是投资的创新。

其次是协调,没有什么比一个经济活动、一笔投资,既有经济回报又有社会价值更协调的了。

第三个是开放,现在可持续发展是个全球概念,全世界都关心我们这个世界能不能继续下去。

联合国呼吁在全球范围内193个元首签署可持续发展议程,它肯定是开放的。许多国际上的投资,他们都看中了中国的市场,他觉得中国一定是影响它投资的大市场。

同样的我们中国也要走出去,特别是我们的一带一路,我们用影响力投资以及可持续发展的理念,一定会得到沿线各国的拥戴、认同和支持。

另外还有绿色,不管是影响力投资也好,可持续发展也好,绿色应该是它们的底色,所有的都是绿色。我们中国对绿色的贡献也非常突出,我们的绿色债券在全球之首。

最后是共享,共享很好理解。我们所有做的事都是让地球更美好,生活在地球上的每个人都能共享美好的世界。

能够做到这5点,就是高质量发展,过去我们30多年高速度发展,平均10%左右,但是我们是汗水经济,我们是付出了很多代价的。

有一年我去新加坡,(他们的)财政部长兼副总理跟我说,你们中国过去几十年高速增长,位于世界首位,但是对我们没什么挑战,为什么呢?你们以人口红利为支持的低端制造业这种优势会转瞬即逝。后来我又见到他,我说你的话应验了。

当然我们现在在转型了,中央提出从高速度向高质量发展,也包括我们要用影响力投资的理念去推动经济的发展。

影响力投资的成功案例:

回报率高达20%

我举两个例子,一个是中和农信。我刚才讲到的17个指标中第一个就是反贫困斗争,中国对全球反贫困斗争的贡献高达75%。在过去5年我们消灭了将近8000万,按现有标准的贫困人口,我们还有1000多万,明年全部解决。

但是如何让这些贫困地区的人摘掉贫困帽以后不再返贫?那就得从授人鱼,改成授人以渔,得教会他本事,让他能够自己改变自己的命运。就要产业扶贫,产业扶贫需要支持,其中一个重要条件就是普惠金融。

我们有这样一个在扶贫基金会下面的中和农信社,它在过去这么多年里,累计贷款500多亿,在贷客户44万,实际上它覆盖了20多个省份,有几百万客户(农民)因此受惠。他们通过这个普惠金融,找到了让自己脱贫的方法。这个中和农信就是一个普惠金融公司。

他做了这么多事,谁来支持他们?给他投资的人就叫影响力投资,包括蚂蚁金服,包括红杉资本,也包括TPG这样的。国内外的影响力投资投了它,让它有了资本的实力,就能让它们为更多的人提供服务、普惠金融等等。

还有一个例子,绿康养老。因为我们大家都知道十九大提出的一个主要矛盾变化,人们对美好生活的需求和(社会)不充分不协调发展的矛盾,这个矛盾还比较突出的体现在的公共产品的供应上,特别是教育、卫生、养老等等。

在浙江有一个绿康医养,原来就是民政局手下的一个部门,是来解决失农和半失农的康养问题的。他们起初没有钱,10年就500张床,价格很贵。

我们上海有一个叫宇通投资的,就是影响力投资投了它,三年就变成了1万张床,而且成为亚洲最大的失农半失农的康养连锁店,最重要的是它的回报率达到20%多。

我开始以为他是在蒙我,后来我一了解,这个行业有很多优惠政策,这个不算钱,那个不交税的。最终导致它的成本降低,回报率确实很高。这就是典型的影响力投资的项目。

中国是世界第二大经济体了,我们经常说,我们已经走到、走向了世界舞台的中央,这意味着你被越来越多的观众所关注,中国正在被全球所关注。

我们虽然创造了财富,创造了神话,我们做了无数的创新,但是今天我们需要站在一个更高的角度,一个全球可持续发展高度,这样全世界才能高看我们一眼。

如果你光有财富,你光是股东利益,可能你就是土豪了,现在的观点是既要有经济效益,也要有社会价值;既要关注你的财务回报,要关注社会回报。

我们不仅为社会创造好的财富,我们不仅为社会提供好的产品、好的服务,我们还要尽自己的努力,让这个世界更美好,这才是一个伟大的企业家。