消费股高处不胜寒?今天,茅台触摸1800元,银河证券喊话:“不为创纪录的消费股再唱赞歌!”

机构抱团,涨势如虹!在一片叫好声中,终于有机构对食品饮料股说:不再唱赞歌了!

食品饮料持续强势,白酒股继续飞涨。8月31日开盘,贵州茅台早盘拉升,涨约2.5%,股价站上1800元关口,再创历史新高。截至收盘,贵州茅台股价报1786.5元/股,总市值接近2.24万亿元。同时,申万食品饮料板块继续领涨,在A股三大指数午后翻绿,北向资金净流出80.26亿元的走势下,食品饮料逆市上涨1.09%,年初至今累计涨幅已达62%。

但面对食品饮料涨势不断,估值上天的走势,有机构喊出不同声音。银河证券最新研报直指,近期食品饮料持续走强,白酒、调味品等行业市盈率不断创近年新高,尽管在过去很长时间强烈推荐白酒调味品等消费股,但是不对当下创记录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降。

高处不胜寒?

股价从1300元/股到1800元/股,贵州茅台只用了3个月。

5月6日,贵州茅台午后涨2.71%,股价突破1300元,再创历史新高,总市值1.63万亿元。6月1日,午间收盘时,贵州茅台达到1409.98元,在全球食品饮料行业中位居首位,市值超过可口可乐。8月31日早盘,贵州茅台股价突破1800元/股,市值达到2.27万亿元,今年以来累计涨超52%。

贵州茅台只是食品饮料估值攀升的代表之一,今年以来,申万食品饮料板块年初至今累计涨幅已达62%,仅次于休闲服务行业。

年初至今,食品饮料板块内98只个股,只有7只下跌,其余91只个股均强势上涨。年初至今累计涨幅50%的个股达53只,涨幅100%的个股25只,涨幅200%的个股也有3只,板块基本呈现普涨之势。

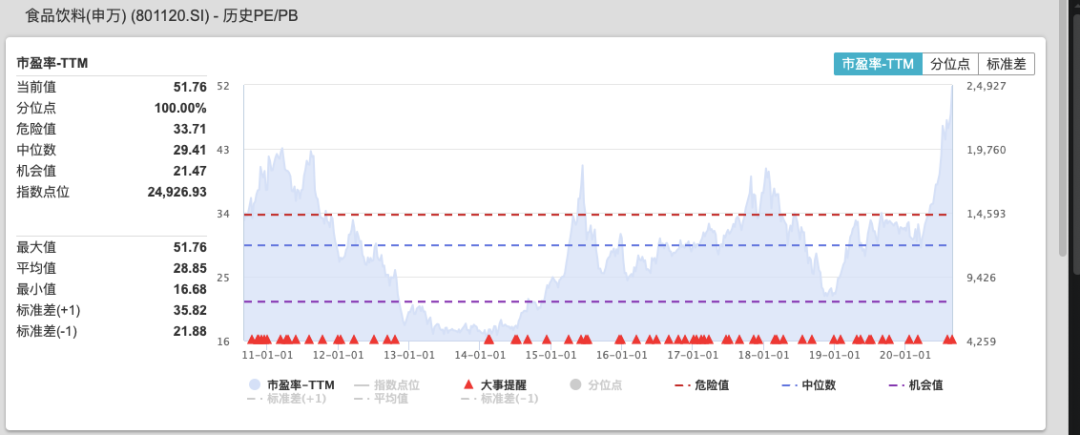

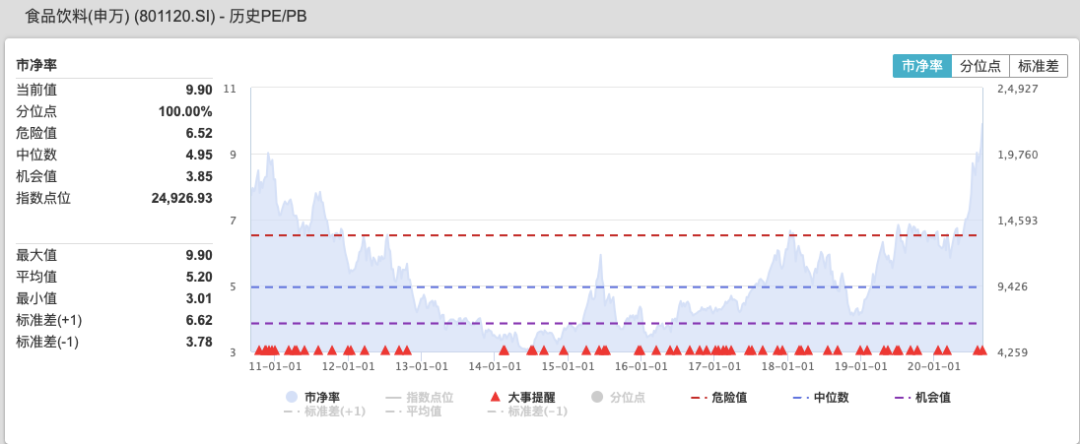

从估值观察,Wind数据显示,目前食品饮料板块PE已达51.76倍,创十年新高,并超过过去十年食品饮料行业PE平均值28.85倍。从PB观察,目前食品饮料板块PB同样是近十年新高,达到9.9,而过去十年PB均值不过5.2。

与高估值响应的是业绩支撑。申万食品饮料板块中,98家企业内有78家实现盈利。从盈利规模看贵州茅台、五粮液和洋河股份排名前三,上半年分别实现净利润226.02亿元、108.55亿元、54.01亿元,分别较去年同期增长13.29%、16.28%、-3.24%。从利润增幅观察,好想你、妙可蓝多、海欣食品排名前三,上半年净利润增幅分别达1680.02%,727.87%,507.21%。

与此同时,以公募为首的六大主力机构的报团,也给食品饮料的估值推波助澜。

Wind数据显示,贵州茅台、五粮液仍是机构首选。今年二季度末,六大主力机构合计持有贵州茅台流通股市值866亿元,较一季度末增加了35%;合计持有五粮液流通股市值586亿元,较一季度末增加了72%。机构增持下,二季度以来,贵州茅台和五粮液均大幅上涨。

与此同时,由于中秋和国庆是白酒的需求旺季,白酒消费和送礼需求增长,高端、中高端白酒将受益节日到来。今年以来CPI同比较高,通货膨胀预期强烈,白酒涨价逻辑清晰,这也进一步推动食品饮料板块内的白酒股持续攀升。最近一月,申万白酒指数累计上涨10.14%,酒鬼酒、今世缘、泸州老窖等涨幅均超20%。

中信建投表示,上半年酒企清库存控发货,下半年加快发货进度,叠加需求回暖,业绩确定性逐季改善。由于今年上半年的低基数,白酒将会迎来4个季度的业绩向好。至少从未来一年的维度看,白酒行业将维持高景气。

估值分歧加剧

食品饮料的高估值能否持续?银河证券最新研报直指,近期食品饮料持续走强,白酒、调味品等行业市盈率不断创近年新高,尽管在过去很长时间强烈推荐白酒调味品等消费股,但是不对当下创记录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降。

银河证券认为,消费电子、创新药、新能源汽车、食品饮料等热门赛道整体涨幅大、估值高,对于过热品种不追买、可以做波段投资;上涨逻辑遭遇重挫的半导体行业,由于估值依然偏高,在相关不利事件改善前,恐难系统性走强。

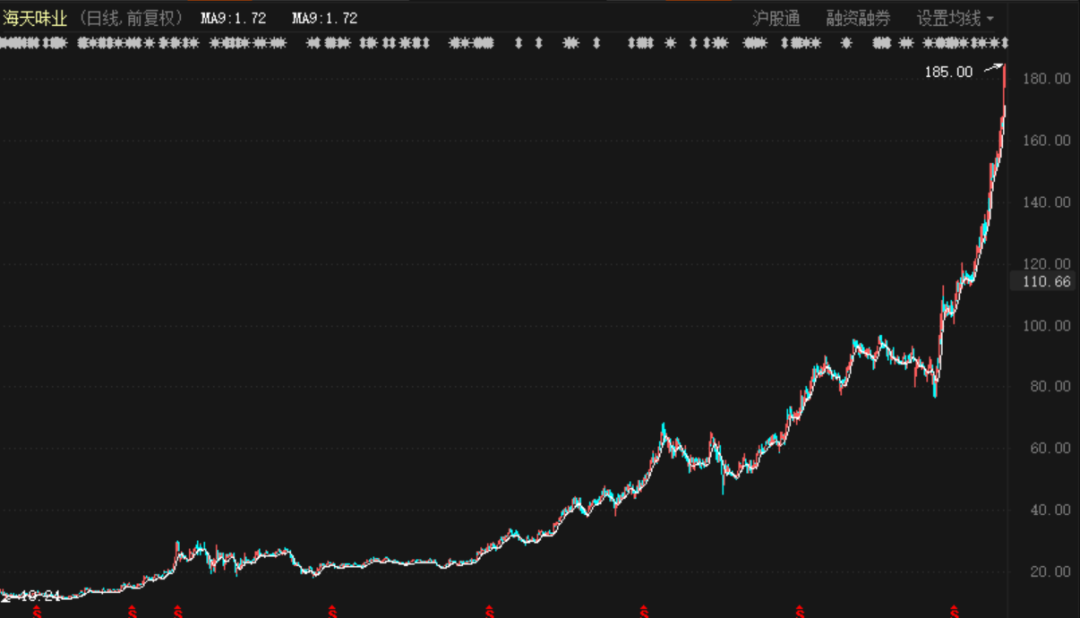

近期市值超越中国石化的海天味业,则是食品饮料市值居高不下的样板。

8月27日晚间,海天味业发布2020年半年报显示,报告期内,实现营收115.95亿元,同比增加14.12%,实现归母净利润32.53亿元,同比增加18.27%。

海天味业股价走势图

海天味业的股价也是一骑绝尘。数据显示,截至8月31日,海天味业股价报收183.2元/股,涨幅为1.27%,总市值高达5936.49亿元,是调味品行业当之无愧的龙头老大。而8月31日,中国石化的A股市值为4879.17亿元。

事实上,近期不少机构已经开始关注估值高企的公司的风险。随着行情的进一步演绎,不少机构出现了明显的分歧,对现有持仓的高估值是进一步宽容,还是预期有所收敛转而调仓至估值较低的板块。

有市场人士认为,估值不能光用PE指标。对于具有宽阔护城河的公司,可能它现金流折现10年、20年,甚至30年、50年都是折不完的,可能这类公司PE会比较高,实际上这类公司未来能创造的企业价值远超目前估值。

在半年报中,景顺长城优势企业基金经理江科宏认为,“由于组合估值处于历史较高水平,将谨慎操作。未来会延续自下而上的选股风格,谨慎评估优质公司长期成长空间和估值的关系,根据公司竞争优势、行业集中度、估值等因素调整组合,在更多行业中寻找具备竞争优势的高质量公司。”

广发稳健增长混合型基金经理傅友兴表示,上半年消费、医药、科技等板块涨幅较大,其估值处于过去三年较高的分位数,这类资产需要时间来消化估值压力。在市场流动性保持合理充裕的环境下,低估值的银行、地产、非银、周期等板块存在补涨的机会,但如果企业盈利不能持续向上,行情的持续性需要观察。

警示高估值板块风险后,银河证券认为,展望后市,中报业绩风险释放,美国对华政策风险因素仍在,经济在逐步复苏,股票市场流动性依然宽裕,建议关注市场竞争力持续乃至超预期提升的企业;事件型机会,比如前期的黄金、军工,及目前的环保等;周期中的成长性行业,化工细分行业多,关注涨价可持续品种;容易被认为是周期股的机械和建材成长公司等。