新浪财经房产|大眼楼管 青柠

8月20日,住房城乡建设部、人民银行在北京召开重点房地产企业座谈会。会议指出,为进一步落实房地产长效机制,实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度,人民银行、住房城乡建设部会同相关部门在前期广泛征求意见的基础上,形成了重点房地产企业资金监测和融资管理规则。

此前,有媒体报道称,此次讨论的重点房地产企业资金监测和融资管理规则,主要以“三条红线”为标准,具体为:

红线1:剔除预收款后的资产负债率不超70%;

红线2:净负债率不超100%;

红线3:现金短债比不小于1倍。

事实上,多数房企作为高杠杆经营的主体,在上市后相关财务指标的披露也更加专业、透明,上述三条红线早已成为资本市场、信贷市场对于房企主体信用考察的关键指标,直接决定了各房企的融资成本。新浪财经房产在中报数据的基础上对房企进行梳理,数据显示规模房企中有不少系“三条红线”全部触及,接下来需加大降杠杆力度,否则将对其后续融资活动产生较大不利影响。

蓝光发展踩三条红线

据蓝光发展2020年中期业绩报告数据计算可得,其剔除预收款后的资产负债率[(总负债-预收账款-合同负债)/(总资产-预收账款-合同负债)]为71.34%,净负债率为105.63%,现金短债比0.75倍,三项监管指标均不达标。不过据蓝光发展半年报披露,其剔除预收的资产负债率为68.58%。

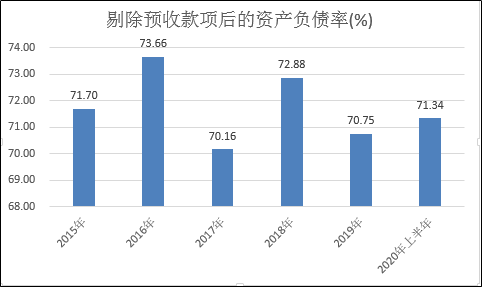

从剔除预收款后的资产负债率来看,截止2020年6月末,蓝光发展剔除预收款及合同负债后的负债总规模为1086.95亿元,剔除预收账款后的资产负债率达到71.34%,较监管所设的70%红线略高1个百分点。而据往年数据,近几年公司剔除预收后的资产负债率均在70%以上,不过超标幅度不大。

从净负债率来看,截止6月底,蓝光发展长短期有息债务规模合计714.02亿元,股东权益为436.75亿元,净负债率达到105.63%。若要降至100%红线以下,还需下降5个多百分点,若现金和净资产水平不变,有息负债需降低约24.58亿元至689.44亿元。不过就房企的常规操作来说,“美化”净负债率除了减缓负债累积、加大现金流入,通过合作开发等方式大幅提升股东权益以降低净负债率也是常见手法。

从现金短债比来看,截止2020年6月末,蓝光发展现金及现金等价物余额为239.77亿元,而公司短期债务超317.87亿元,现金短债比仅为0.75倍,较上年末的1.18倍大幅下滑,短期偿债存一定压力。

上半年经营现金流净流出超83亿元

上半年,蓝光发展营业收入和归属于母公司股东的净利润分别为158.04亿元、13.62亿元,增速分别为8.72%、7.45%,较上一年度同期的81.51%、104.48%增幅大幅放缓。

2020 年 1-6 月,蓝光发展房地产业务实现销售金额 380.58 亿元,销售面积 417.68 万平方米,分别同比下降18.21%、18.87%。上半年虽受疫情影响,房企销售整体受到一些影响,但5-6月开始不少房企销售恢复良好,蓝光发展疫后销售没能跟上同规模房企的步伐,下滑幅度居前。销售的下滑将进一步影响其未来的结转业绩。

销售一般影响回款,现金流自然也不会“好看”。上半年,蓝光发展经营活动现金净流出83.77亿元,公司表示系受疫情影响所致。纵使上半年蓝光发展筹资活动大幅净流入了101.77亿元,但当期公司现金还是净流出了4亿元。

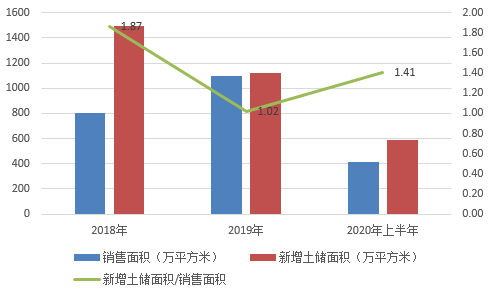

销售下滑之下拿地面积不算小

值得注意的是,上半年在疫情影响下,房企在谨慎设定当年销售目标之下,拿地同样趋谨。不过,在销售不及预期的情况下,蓝光发展上半年的拿地面积却不算小。上半年,蓝光发展新增项目36个,总建筑面积约588.52万平方米,相较于去年同期的678 万平方米新增土储小幅下滑,但新增土地储备面积/销售面积由2019年的1.02上升至1.41。

而纵观奉行高周转的业内公司,对于现金安全往往设置动态收支平衡,以收定支,以此保证现金流安全。

但不得不说的是,在千亿之上的规模房企中,蓝光发展的土储水平其实并不算高。截至2020年6月末,蓝光发展总货值约3100亿元,按其2019年全年1000多亿的销售规模,约能满足3年左右的开发。因此进一步夯实土储水平也相当重要。

上半年销售回款一般的情况下,蓝光发展的融资规模激增,筹资活动现金流量净额同比增长99.9%。但上半年资金宽松的环境却对公司不算“友好”,其平均融资成本较同期业内规模房企的融资成本明显偏高。上半年,蓝光发展发行了2亿元利率9%的美元债、7.5亿利率7.15%的公司债,5亿利率7.2%的中期票据,之后在6月公司又发行了2.5亿美元的美元债,而利率则高达11%。近两年蓝光发展的融资成本上升较快,2019年由上一年度的7.54%升至8.65%。

据报道, 12家重点房企参加了此次会议并纳入试点,且方案或将于明年1月1日起向全行业推行该规则。也就是说,若在年底前三项指标不能全部达标,明年的融资或将受到较大限制,而这对于土储规模相对不算充足、有较大拿地需求且当前融资环境不算有利的房企来说,几乎无异于“扼住喉咙”。