编者按:近日,证监会领导表示,企业IPO上市绝不能以“圈钱”为目的,更不允许造假、欺诈上市。审核注册各个环节都要依法依规,督促发行人真实准确完整披露信息,要全力把造假者挡在资本市场门外。实务中,IPO排队时间十分长的拟IPO企业,部分企业确实存在特殊情况 ,但也有企业存在可能影响发行条件的问题,却不主动撤回。

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

截至2024年3月5日,A股IPO排队企业数量为612家(以交易所受理为标准,不包含已上市及已终止项目),其中排队时间超过两年的公司有29家,昆山玮硕恒基智能科技股份有限公司(下称玮硕恒基)榜上有名。

昆山玮硕早在2022年11月24日便通过了审核,但过了14个月后仍未提交注册,公司大幅下滑的业绩或是重要影响因素。此外,公司严重依赖单一产品,也给公司持续盈利能力带来不确定性。

除了持续盈利能力存疑之外,玮硕恒基业绩真实性也遭质疑。公司IPO报告期内的净利润暴增,远超同行;公司毛利率也显著高于同行可比公司,背后是与实控人控制的其他关联方共享的多家客户、供应商。

IPO前夕净利润暴增远超同行 过会后业绩“变脸”险触审核红线

招股书显示,玮硕恒基的主营业务是消费电子精密转轴产品的研发、生产和销售。报告期内,公司的转轴产品主要应用于笔记本电脑。2021年10月,公司创业板IPO申请获受理。

2019-2021年,玮硕恒基分别实现营业收入3.1亿元、5.59亿元、6.98亿元,同比分别增长58.21%、 80.34%、24.78%,分别实现归母净利润0.34亿元、0.78亿元、0.98亿元,同比分别增长91.62%、127.62%、24.83%。

不难看出,玮硕恒基IPO前夕的营收和净利润都连续激增,尤其是净利润增速,远超同行可比公司。

招股书显示,玮硕恒基将春秋电子、英力股份、传艺科技、鑫禾、新日兴、兆利、连鋐等7家公司列为可比公司。2019年-2021年,玮硕恒基的净利润增速远超可比公司均值3.3%、 64.31%、-26.35%。2021年,玮硕恒基较三年前的净利润增长了444.49%,远超可比同行公司均值4.74%。

《审计技术提示第1号——财务欺诈风险》指出,“与同行业的其他公司相比,获利能力过高或增长速度过快”是值得警惕的财务舞弊的信号之一。

2022年11月,玮硕恒基成功过会。但在过会后,公司2022年的业绩迅速“变脸”,当年营收同比下降24.1%,归母净利润同比下降33.41%。

2023年上半年,玮硕恒基实现营收2.4亿元,同比下降18.42%;实现归母净利润0.21亿元,同比下降47.54%,接近50%的审核红线。

玮硕恒基即便净利润大降,玮硕恒基2023年上半年的净利润表现依然是最好的,同行可比公司春秋电子、英力股份、传艺科技、鑫禾、新日兴、兆利、连鋐同期的净利润增速分别是-112.5%、-180.13%、-52.42%、-84.87%、 -56.99%、 -49.69%、-140.19%,其中春秋电子、英力股份、连鋐已经由盈转亏。

值得关注是,玮硕恒基业绩受下游影响较大的一个原因是公司产品结构单一,公司转轴产品的收入占到了99.5%以上,基本上就是依赖单一产品。

毛利率远超同行 与多家关联方共享大客户、供应商

玮硕恒基不仅净利润增速远超同行,毛利率也显著高于同行可比公司。

招股书显示, 玮硕恒基2019-2021年、2022年上半年的综合毛利率分别为 28.04%、34.80%、28.47%、24.93%,显著高于同行可比公司同期毛利率均值 23.22%、23.41%、18.24%、18.88% 。

玮硕恒基称:与英力股份、春秋电子、传艺科技毛利率可比性相对较弱,与鑫禾毛利率逐渐接近,新日兴、兆利、连鋐、三家公司因产品种类和结构差异等原因导致毛利率低于公司。

在净利润暴增远超同行、毛利率远超同行背后,玮硕恒基与实控人控制的其他企业共享多家大客户、供应商。重合客户包括广东铭基、东莞华贝、比亚迪等;重合供应商包括苏州巨齐源、昆山同心、苏州精实、苏州兆鑫驰等。

2020-2022年、2023年上半年,玮硕恒基与单个报告期最高交易金额在50万元以上的重合供应商的交易金额占与所有重合供应商交易金额的比例均超过85%;玮硕恒基与单个报告期最高交易金额在50万元以上的重合客户的交易金额占所有重合客户交易金额的比例均超过97%。

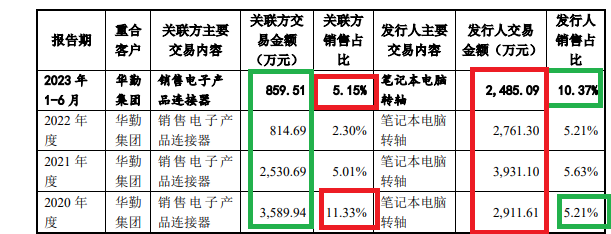

其中值得关注的是客户华勤集团。报告期内,玮硕恒基主要向华勤集团销售笔记本电脑转轴;公司实控人周芝福控制的嘉华电子主要向华勤集团销售电子产品连接器。

有意思的是,嘉华电子向华勤集团销售的商品金额急剧减少,而玮硕恒基向华勤集团销售的转轴金额一直居高不下,且占公司总收入的比例急剧增加。

来源:玮硕恒基申报资料

来源:玮硕恒基申报资料

2020—2022年、2023年上半年,嘉华电子向华勤集团销售的产品收入分别为3,589.94万元、2,530.69万元、814.69万元、859.51万元,占公司总营收的比例分别为11.33%、5.01%、2.30%、5.15%,无论是金额还是占比,都在大幅减少。同期,玮硕恒基向华勤集团销售金额分别为2,911.61万元、3,931.1万元、2,761.3万元和2,485.09万元,占公司总营收的比例分别为5.21%、5.63%、5.63% 、10.37%,占比急剧拉升。

试问,玮硕恒基有没有替嘉华电子销售电子产品连接器,进而增加自己的营收?目前没有给出答案,玮硕恒基甚至没有披露与华勤集团销售转轴产品的单价情况,不知道与其他客户相比是否具备公允性。

此外,嘉华电子还向玮硕恒基提供员工食堂、宿舍、水电费服务,2020年-2023年上半年的关联交易金额合计约1250万元。

玮硕恒基表示,不存在关联方为公司代垫成本、费用等情形。

招股书显示,玮硕恒基的大客户集中度较高。2019-2021年、2022年上半年公司来自前五名客户的销售额占营业收入比重分别为67.49%、65.47%、62.42%和 66.19%;前十大客户占据了近90%的收入。

玮硕恒基的终端客户是知名电脑厂商,如联想、戴尔、惠普、三星、华硕、鸿基、东芝、华为、小米等。有意思的是,玮硕恒基IPO的中介机构对公司客户的走访比例却维持在70%左右。

报告期各期末,玮硕恒基保荐人西部证券对主要客户的走访及视频访谈核查比例分别为68.73%、77.70%、70.67%、61.93%;收入细节测试核查比例分别为 60.19%、61.23%、58.86%、48.09%。