8月30日,启迪环境发布2020年半年度报告,2020年上半年公司实现营业收入42.54亿元,同比减少11.41%;实现归属于上市公司股东的净利润1.81亿元,同比减少47.78%;实现扣非后归母净利1.56亿元,同比减少16.19%。

值得一提的是,自从2015年4月清华系入主以来,启迪环境一直保持收入增长态势,不过到了2019年,启迪环境首次出现收入负增长,归母净利更是相比2018年同比大跌44.18%,而今年上半年颓势依旧,降幅甚至还在放大。

而资本市场表现更是早在2015年6月12日达到38.65的最高价后,一路下挫,按2020年9月3日的最新收盘价8.68计算,距最高点累计跌幅高达77.54%。显然清华系带给启迪环境的光环仅仅在最初的几个月内有效,之后的资本市场对此并不买账。

面对迟迟不见好转的股价,叠加上启迪环境2019年开始的业绩颓势,入主5年的清华系与启迪环境似乎也走到了“尽头”。8月26日,启迪环境公告控制权可能生变,实际控制方清华控股有限公司(以下简称“清华控股”)欲转让股权。

H1业绩近腰斩 政府补助减少成主因

启迪环境主营业务覆盖固废收集处置全产业链及水务生态综合治理全领域,可提供专业化环境治理整体解决方案。公司下辖有零碳能源、固废与再生资源、城市环境服务、水生态治理、环保设备制造五大业务板块,涉及能源环保领域相关的技术研发、设备制造、工程设计、市场开发、技术成果转化、项目投资、融资、建设、运营等环节,实现项目生命周期的全覆盖。

2020年H1,启迪环境实现营业收入42.54亿元,同比减少11.41%;实现归属于上市公司股东的净利润1.81亿元,同比减少47.78%,归母净利降幅远超营收,接近腰斩。不过扣除非经常性损益后,扣非归母净利仅同比减少16.19%,与营收降幅相近,显然非经常性损益对业绩影响较大。

根据非经常损益明显来看,2019年H1确认归母非经常性损益1.60亿元,而今年上半年仅有2503.35万元,减少了1.35亿元。而具体来看,影响最大的是计入当期损益的政府补助相比去年减少了1.25亿元。

而对启迪环境的经营业务影响最大的还是毛利的下降,同比去年减少1.1亿元,而毛利受到收入和成本的双重影响,也就是对主营业务的具体分析。

清华系下的启迪环境之变 毛利率整体降低近10个点

提到主营业务,就不得不提到清华系入主后启迪环境的战略布局调整,启迪环境在2019年年报提及,主营业务结构由工程建设业务逐步向市场运营服务业务转型,不过2019年的转型是新的战略调整还是以往战略的延续,追寻过去的发展轨迹或许能找到答案。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

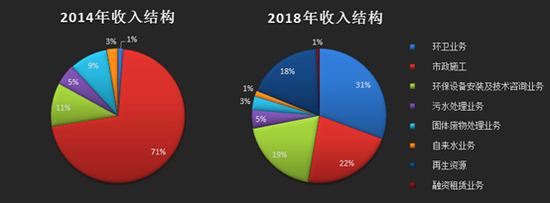

由于启迪环境2015年开始由清华系控制,作为对比,选择2014年的收入作为参照。

启迪环境2014-2019年和2020年H1的营业收入分别43.74亿元、63.41亿元、69.17亿元、93.58亿元、109.94亿元、101.76亿元和42.54亿元,对应期间同比变动分别为62.99%、44.95%、9.08%、35.30%、17.48%、-7.43%和-11.41%,明显可以看出,2019年之前清华系主导下的启迪环境虽然营收规模一直在增长,但是同比增长率一直呈下降趋势,而2019年在明确的战略转型影响下,甚至开始了负增长。

由于2019年是个明确的临界点,所以接下来将分析期间分为2018年及以前和2019年之后,首先看2018年及以前主营业务情况。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

从收入结构来看,2014年启迪环境的前四大收入分别为市政施工、环保设备安装及技术咨询业务、固体废物处理业务和污水处理业务,各自实现营收31.07亿元、4.59亿元、4.04亿元和2.25亿元,其中第一大收入市政施工占比超过7成,占据绝对主导地位。

在清华系的主导下,到了2018年启迪环境的收入结构有了明显变化。2018年启迪环境的前四大收入分别为环卫业务、市政施工、环保设备安装及技术咨询业务和再生资源,各自实现营收33.63亿元、24.12亿元、21.13亿元和19.94亿元。

很明显原第一大收入市政施工占比大幅缩减,占比由71%下降到22%,排名也只能退居次位;而环卫业务也是成功从垫底业务一跃成为占比排名第一的业务,从1%增加到了31%;环保设备安装及技术咨询业务则得到进一步加强,变化较大的是新增业务再生资源取代了原固定废物处理业务,成为第四大业务。

从收入结构来看,清华系入主后的启迪环境已经从市政施工为主,逐渐发展为环卫业务、市政施工、环保设备安装及技术咨询业务和再生资源四足鼎力的均衡模式。

而2019年及2020年H1,启迪环境的环卫业务占比依然在提升,到今年上半年已经达到了一半,其他主要业务占比全部在下降。

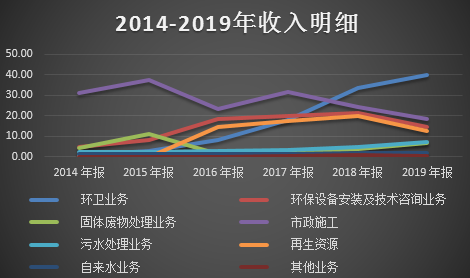

数据来源:同花顺iFinD

数据来源:同花顺iFinD

通过对2014年至今的收入构成分析可以看出,自清华系入主以来,启迪环境的主营业务结构一直由工程建设业务向市场运营服务业务转型,显然,2019年并不是转型的开始,而是以往战略的延续。

从收入规模上来看,市政施工业务也是有明显缩减,而环卫业务则逐年升高,2018年已经超过市政施工成为第一大主营,结合上文的收入结构来看,清华系主导后的启迪环境一直在大力发展环卫业务。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

毛利率自然也是不可不提的影响因素。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

上图为目前启迪环境五大主要业务的毛利率变化情况,除再生资源业务和污水处理业务外,其他3种业务的毛利率相比2014年都有下降,其中降幅最快的是环保设备安装及技术咨询业务,从2014年的56.32%下降到2020年中报的27.42%,并且,自2017年开始快速下滑,仅今年上半年略有反弹。

原第一大业务市政施工从2014年的35.12%下降到2018年的25.73%后,似乎有触底反弹迹象,2019年反弹至31.89%,不过2020年H1再次快速下滑仅为18.15%;而目前的第一大业务环卫业务始终处于较低的毛利率水平。

唯一保持上涨的是新增业务再生资源,毛利率从2016年的10.15%快速攀升到2020年H1的33.89%。污水处理业务的毛利率则相对稳定。

从毛利率的变化来看,作为发力方向的环卫业务并不比原第一大业务市政施工表现更好,尤其是环卫业务一直处于较低的毛利率状态中,五大业务中仅有新增的再生资源的毛利率与收入增加基本保持了一致。

由于启迪环境选择从毛利率相对较高的工程建设业务向毛利率相对较低的市场运营服务业务转型,整体来看,2014-2019年及2020年H1,启迪环境的毛利率分别为34.49%、30.54%、32.88%、30.95%、27.69%、25.73%和25.34%,一路走低,相比2014年整体毛利率下降了近10个百分点。

而在毛利率下降的情况下,要想保持业绩增长,唯一的方法就是靠收入的更快提升。而2018年之前启迪环境确实尝到了战略转型带来的收入增长的好处,在2018年收入超过2014年一倍以上的情况下,启迪环境2018年的毛利也从2014年的15.09亿元增长到2018年的30.44亿元,同样增加了一倍左右。

不过随着2019年收入开始负增长,启迪环境的毛利也开始下跌。2019年及2020年H1,启迪环境的毛利分别为26.18亿元、10.78亿元,同比下降-14.00 %、-9.32%。

控制权再生变:清华控股欲让出控制权

面对启迪环境2019年开始的业绩颓势,在启迪环境战略转型还难言成功之时,入主5年的清华系与启迪环境似乎已经走到了“尽头”。8月26日,启迪环境公告控制权可能生变,实际控制方清华控股欲转让股权。

启迪环境公告称,公司收到控股股东启迪科技服务有限公司(以下简称“启迪科服”)转发启迪控股股份有限公司(以下简称“启迪控股”;系启迪科服的控股股东、启迪环境的间接控股股东)下发的《通知》。根据《通知》内容,公司实际控制人清华控股拟将所持有的启迪控股10773万股股份通过产权交易机构公开挂牌方式进行转让。

若本次交易实施完成,可能导致公司实际控制人变化。(新浪财经上市公司研究院 逆舟)