原标题:中美市场共振下挫,当前国际投行如何看A股?

上周以来,美股出现大幅回调,中国等亚太市场与之共振。9月8日,A股延续震荡盘整格局,截至收盘,上证综指收复3300点,报3316.42点,微升0.72%。

在中国市场以持续的震荡模式寻求下一步方向之际,国际投行如何看待市场的短、中、长期机遇?第一财经记者采访并梳理了国际一线投行、资管机构的最新观点。

摩根士丹利:“三支柱”下长期看涨人民币资产

摩根士丹利上周五最新发表了对中国市场的展望,比起短期策略,这更像是国际资本如何看待中国长期投资机遇的指南。毕竟对于长钱来说,任何短期波动在一个长期趋势下都可被忽略。

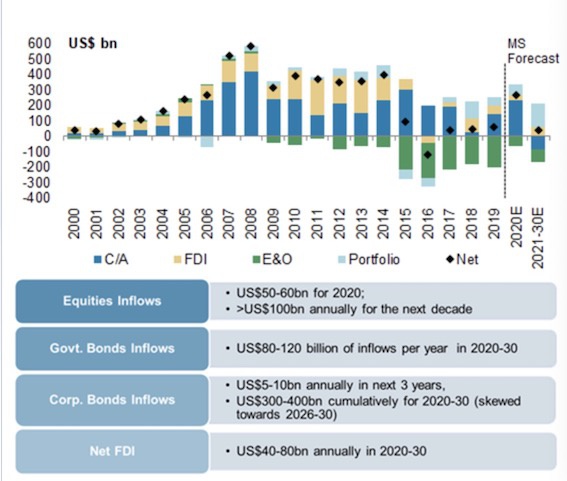

该机构预计,人民币国际化将加速,人民币到2030年可能占全球储备资产的10%。这一腾飞的基础正在奠定,2016年以来,中国形成了一个更加清晰的“三支柱路线图”来促进人民币资产的增长——清理金融体系、开放资本市场、建立金融基础设施(例如CIPS以及即将到来的数字货币)。摩根士丹利认为,这一步伐还将加速,因为地缘政治紧张局势加剧,世界多极化的出现加大了中国在以美元为中心的全球金融体系中,确保资本流入、降低融资风险的必要性。同时,在全球超低利率的背景下,中国仍保持常规的货币政策,这也使人民币资产的吸引力上升。

10%的占比从何而来?该机构称,上述举措将改变中国的国际资本流动格局,预计未来10年,投资组合的流入将取代外商直接投资(FDI)主导中国的资本流动,累计流入量预计达3万亿美元,这可能使人民币成为继美元和欧元后的第三大储备货币,占全球储备资产的比例从目前的2%升至10%。全球各国央行将需要持有更多的人民币作为外汇储备的一部分。

基于这一展望,摩根士丹利也给出了可操作的投资主题。首先,该机构表示看好A股,这将得益于中国推动内循化的三大举措——城市化2.0、技术本地化和人民币国际化,为世界多极化做好准备,“近期,我们继续超配中国股票,距离沪深300指数2021年6月的基本目标位,当前还具备超11%的上行空间。”

此外,该机构预计人民币可能继续走强,预计到2021年底,如果关税没有实质性攀升或地缘格局未发生太大变化,预计美元/人民币将达6.6,CFETS一篮子指数也将逐步攀升。

摩根士丹利也始终看好港股市场,预计香港将成为促进中国内地和全球交易的重要市场,其增长来自“二次上市”和更多IPO,更多来自内地和全球的资金将流入港股。在该机构的“蓝天”预测中,2022年或之后,港交所收入将增长110%。同时,该机构也对如中金公司等头部券商持乐观看法,这些公司将直接受益于资本市场改革而带来的更多收入来源和商机(如投行、资产/财富管理等),预计这会在未来3年内每年带来高达25%的额外利润支持。

野村东方国际:北上转为流出,南下流入回落

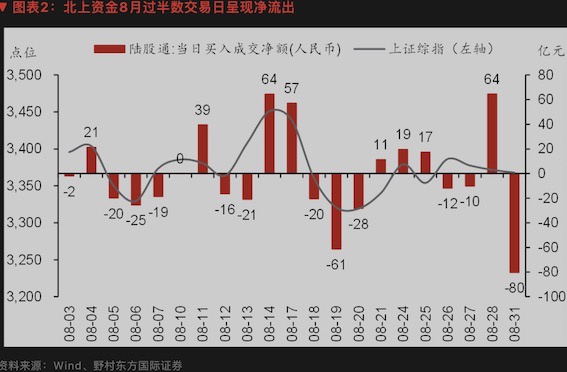

回到短线市场的变化,野村东方国际最新提出,受到短期风险事件的影响,市场仍处于震荡状态,这从北上资金持续流出、南向资金流入下降可见端倪,预计震荡期尚未结束。

9月以来,北上资金累计净流出约150亿元。事实上,8月北上资金就转为小幅流出20.3亿元,北上日均成交环比缩量至1124.8亿元,较7月减少305.5亿元,这可能是投资者对风险事件的担忧、AH溢价扩大,以及近期发达市场表现优异等多因素所致;南下资金8月流入港股340.0亿元,较7月823.5亿元减少482.5亿元,南下资金日均成交247.1亿港元,较7月减少113.9亿港元。

就板块配置来看,野村认为,北上资金加大对制造业和周期性等低估值板块的关注,而南下资金行业配置未见明显板块偏好。8月北上资金前五大净流出行业分别为医药生物、食品饮料、电气设备、电子和国防军工,除电气设备外均位居年初至今涨幅前五的行业,反映出高估值板块对北上资金的吸引力有所下降,前五大净流出个股为五粮液、中国中免、宁德时代、智飞生物和药明康德;南下资金前五大净流入个股为美团点评、腾讯控股、中国生物制药、海尔电器和小米集团,其中美团点评获约125.3亿港元净流入。

该机构认为,若无显著催化或事件性冲击,预计A股震荡期尚未结束,北上资金或将持续波动。鉴于沪港AH溢价(8月31日:146.9)已经接近2015年峰值(152),港股相对A股的性价比优势预计将持续吸引南下资金流入。因此,对A股而言,结构性机会仍是中长期配置的主线,建议关注受益于“内外双循环”政策的投资机会,特别是国企改革、区域发展、消费与产业升级等主线中的龙头公司可能将释放更多增长潜力。

瑞银:看好金融科技和三类医药公司

瑞银方面近期则就各大板块的机会接受了第一财经等媒体的采访。

首先,就8月一度获得北上资金大幅流入的银行板块,目前该机构持低配观点。瑞银投资研究部中国策略主管刘鸣镝对第一财经记者表示,未来的不确定性仍是关键,“目前我们调整了模拟仓的配比,大金融是低配,整体较基准低配7个点,其中6个点在银行,原因是银行对其他非银行业的成本实则是银行的收入,而非其盈利,未来‘让利’仍会持续。”

相比传统金融,外资更关注金融科技,尤其是在蚂蚁金服即将上市之际。刘鸣镝称,技术能力强的公司的确可以用大数据进行实时跟踪、数据分析,把消费贷、小微贷和支付等做得非常有规模,而且可以将成本降下来。

此外,近期“喝酒吃药”行情再度回归,机构普遍更看好一线高端线酒企。此外,从医药行业中报业绩来看,核心企业的业绩基本表现良好,业绩符合预期甚至超预期的领域主要集中在疫苗、体外检测、连锁药店、外包产业链、特色原料药、医药合同定制研发生产(CDMO)、医疗器械、中药等。这些子领域几乎覆盖了医药板块的大部分内容,业绩较高的确定性再次表明医药板块本身的防御属性。刘鸣镝称,目前在医药板块中看好三类,分别是创新药、医疗服务和CRO。行业总体会受到采购价格下行的影响,但其中的领军企业增长的可持续性较高,所以这三类不太会受降价影响,且个别公司的研发能力也很强,是可持续的成长股。

瑞信:中国技术本地化,亚洲科技盈利前景向好

瑞信则在9月7日的瑞信亚洲科技论坛(ATC)期间,就亚洲科技板块的热点接受了第一财经等媒体的采访。

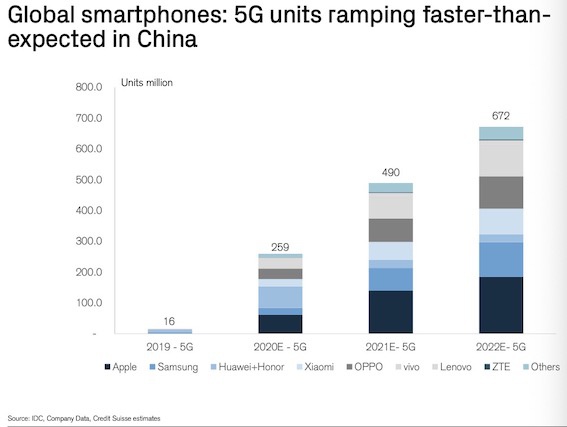

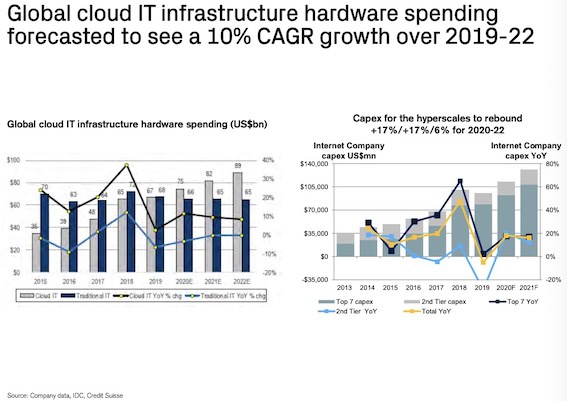

瑞信亚太区科技研究部主管Manish Nigam对记者称,中国5G手机出货量超出预期,中国技术本土化的大趋势将持续。就亚洲整体来看,进入下半年随着部分利好因素出尽,科技板块表现会面临一定周期性风险。但在5G、数据分析、云计算和数据中心等相关主题的带动下,科技股依然拥有良好的长期投资价值。

盈利上调仍是信心的来源。虽然自2月下旬以来企业盈利预期一降再降,但近几个月部分子板块每股盈利 (EPS) 预期已出现回升迹象。超预期需求增长、以居家办公、线上教育、在线娱乐为代表的宅经济,以及针对供应中断风险进行的补库存操作是支撑盈利预期上调的主因。随着盈利状况的改善,板块整体估值也有所上升。截至目前,亚洲(除日本) 科技板块的未来12个月动态市盈率提高了20%,幅度与美国科技板块基本一致,但相比亚洲(除日本) 整体股市,估值提升力度仍较小。

近期也有担忧认为,2021年半导体行业可能又会进入下行周期,但瑞信认为,即使出现库存修正,也最多持续两个季度,因此影响较浅,大概率会出现在2021年上半年。但由于本身时间短,同时也会有新的科技产品上市,因此不必太过担忧。

谈及具体的投资机遇,瑞信认为,5G和云端运算技术将在未来10年带领供应链成长。全球半导体行业将成为云计算需求急剧增长的受益者,预计中央处理器、图形处理器和加速器的市场规模可达到900亿美元,未来增速可从原来的每年3%至5%提高至10%至15%。无生产线芯片制造、存储器和集成电路设计领域的龙头企业以及主要晶圆代工厂将迎来重大机遇。

Vanguard: 中国股债10年回报率超越主要国家

全球“公募一哥”Vanguard日前更新了其新一季度策略,并以更为全球化的视角展现了对中国资产的看法。

鉴于疫情发展、疫苗研发前景仍被视为全球经济活动的主要驱动力,Vanguard预计今年后续经济增长可能会继续放缓。从中期来看,疫情的反复可能导致美国失业率出现滚动恢复,预计就业人数到年底将逐步恢复,下降至8%~10%区间。

目前,Vanguard对美国和中国的经济预期保持不变,预计2020年全年美国经济将收缩7%~9%,通胀率可能会逐渐上升,但仍将低于美联储2%的目标水平;预计中国全年经济增长率将继续维持在1%到3%之间。

就中国而言,Vanguard认为,与第一季度下降10%相比,中国第二季度GDP增长11.5%、超过预期。由于长江洪水影响了基建、遏制病毒相关工作对消费造成压力,7月的复苏有所放缓。随着生产反弹势头逐渐消退,医疗和居家办公用品的出口量达到峰值,且鉴于资产价格持续上涨而使得中国央行将金融稳定放在首位,国内金融状况或将趋紧,因此今年后续复苏势头将有所放缓。

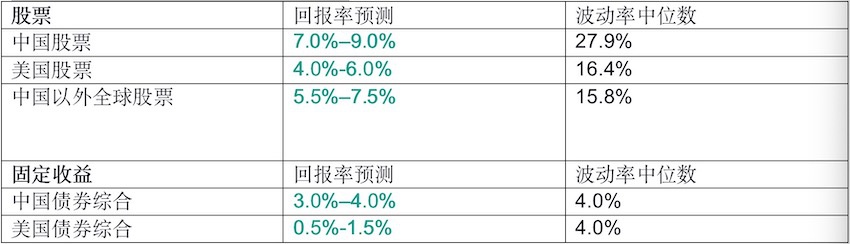

不过,Vanguard预计中国股债资产未来的10年平均回报将超越主要国家。根据该机构对相关资产10年期年化名义回报的预测(截至2020年6月30日),中国股票的回报率预测为7%~9%(波动率中位数为27.9%,下同),美股则为4%~6%(16.4%),中国以外全球股票则为5.5%~7.5%(15.8%)。