【招商策略】股市流动性偏弱,科创50ETF获批 ——金融市场流动性与监管动态周报(0914)

来源:招商策略研究

张夏(金麒麟分析师) 涂婧清

上周央行加大公开市场投放力度,逆回购净投放,货币市场利率下行,长短端国债收益率均上行,期限利差扩大。股市方面,北上资金波动净流出,融资资金转为净流出,ETF净申购规模扩大,重要股东减持规模缩小,股票市场总体流动性仍偏弱。从投资者偏好来看,北上资金加仓医药生物个股;融资资金集中卖出非银金融、医药等重仓行业;创业板ETF申购较多,券商和信息技术ETF延续大幅净申购,消费和医药ETF转为净赎回。海外市场风险偏好回升,美元指数回升,人民币升值放缓。

核心观点

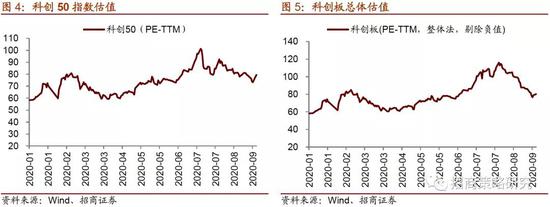

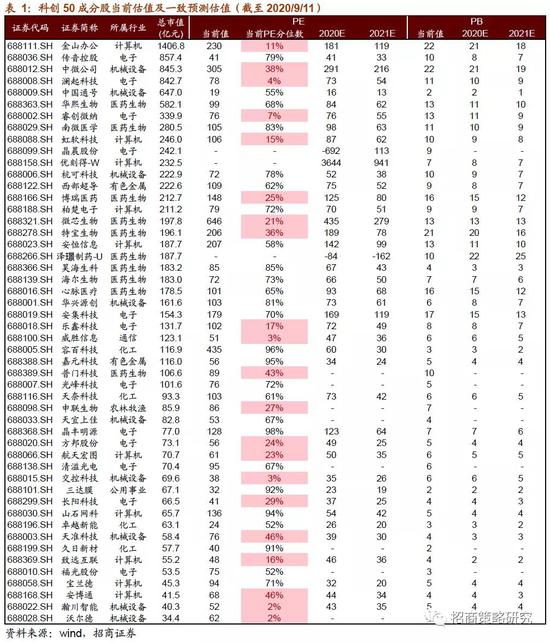

⚑ 首批科创50ETF获批,发售在即。最新消息显示,获批的科创50ETF可能将于下周开售,并且根据易方达基金的公告进行估算,4只ETF可能为科创板带来约200亿元增量资金。科创50指数成份以电子、计算机、机械设备、医药生物行业为主,前六大公司占科创50指数总市值的50%。估值方面,8月以来,随着市场的调整,科创板估值有明显回落,截至9月11日,科创50指数、科创板总体的估值与5月末的水平基本相当,且50只成分股中约一半估值处于上市以来的50%分位以下。9月14日在科创50ETF获批消息的提振下,科创板有所反弹。

⚑ 上周(9月7日-9月11日)公开市场连续投放,合计净投放2300亿元。上周逆回购到期3900亿元,为维护银行体系流动性合理充裕,央行开展逆回购操作6200亿元,总体净投放2300亿元。

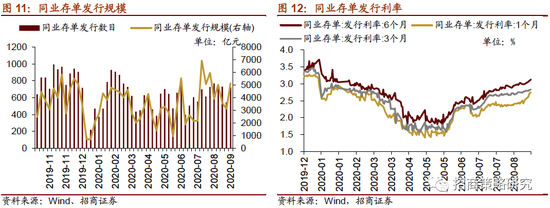

⚑ 货币市场利率下行,R007与DR007利差有所下降;短、长端国债收益率均上升,同业存单发行量价齐升。截至9月13日,R007较前期下行15.3bp,DR007下行11.5bp。1年期国债到期收益率上升0.8bp,10年期国债到期收益率上升1.2bp,期限利差扩大0.4bp至0.54%。同业存单发行规模增加2026.3亿元,3个月和6个月同业存单发行利率继续上行。

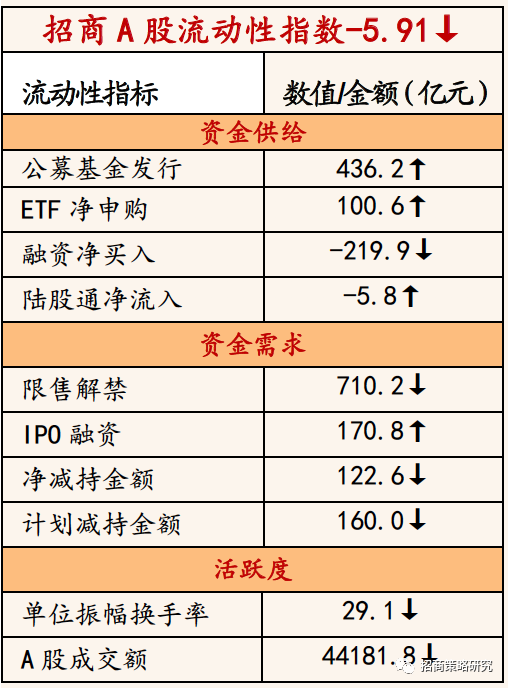

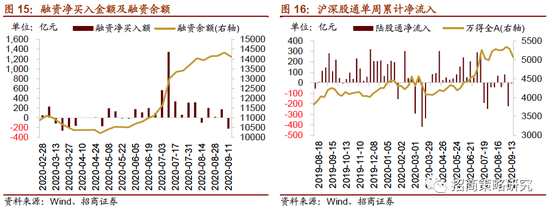

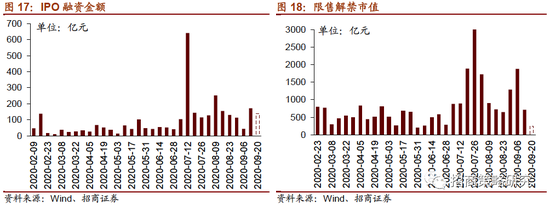

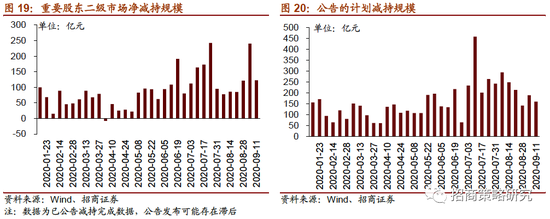

⚑ 股市方面,A股市场流动性继续走弱,招商A股流动性指数为-5.91。上周北上资金转为小幅净流出,规模为5.8亿元;融资余额降低,融资资金净卖出规模219.9亿元;ETF净申购规模升高,对应资金净流入规模100.6亿元。重要股东净减持规模较前期下降,公布的计划减持规模继续下降。

⚑ 从投资者偏好来看,陆股通净买入规模较高的行业有医药生物、化工、农林牧渔、交通运输等,净卖出规模较高的是电子、食品饮料等;融资资金仅净买入钢铁、纺织服装、轻工制造和建筑装饰,净卖出较多的包括非银金融、医药生物、电子、计算机等。个股方面,陆股通净买入牧原股份最多,净卖出三一重工最高;融资客在上周大幅加仓中芯国际;融资净卖出较多的包括中国平安和东方财富。各宽基指数型ETF以净申购为主,券商和信息技术ETF延续净申购,消费和医药ETF转为净赎回。净申购规模最高的为华夏国证半导体芯片ETF;净赎回最高为博时央企结构调整ETF。

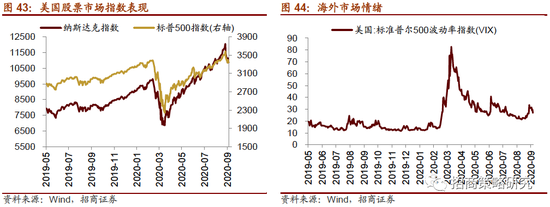

⚑ 海外市场风险偏好回升,美元指数上升,十年期美债收益率下降;人民币升值放缓。具体地,VIX较前期下降3.9至26.9。美国1年期国债收益率较前期不变,10年期国债收益率下降5bp,期限利差较前期缩小5bp。美元指数较前期上升0.43点。

⚑ 风险提示:中美关系出现新的恶化;信用环境紧缩超预期

01

流动性专题

※ 公募基金半年报的几个信息

(1)首批科创50ETF发售在即

首批科创50ETF正式获批,并可能于下周进行发售,将为科创板带来增量资金。9月11日,首批跟踪科创50指数的ETF正式获得证监会批文,分别由华夏、易方达、华泰柏瑞、工银瑞信四家基金公司发起。

科创50指数成份以电子、计算机、机械设备、医药生物行业为主,前六大公司占科创50指数总市值的50%。从行业分布看,科创50指数成份中,电子、计算机、机械、医药生物行业公司较多,分别有12/10/10/8家,分别占据总市值的29.3%、23.0%/21.6%/17.2%。从集中度来看,金山办公、传音控股、中微公司、澜起科技、中国通号、华熙生物六家公司的总市值较高,合计占科创50指数总市值的50.3%,指数集中度较高。

从科创板目前的估值来看,8月以来,随着市场的调整,科创板总体及科创50指数的估值均有明显回落。截至9月11日,科创50指数、科创板总体的估值分别为74.9倍和78.9倍,与5月末的水平基本相当。9月14日,在科创50ETF获批消息的提振下,科创板有所反弹,估值回升。

具体到科创50成分股来看,很大一部分股票的估值目前已经回落至上市以来的较低水平,大约一半股票的PE-TTM处于上市以来的50%分位数以下。

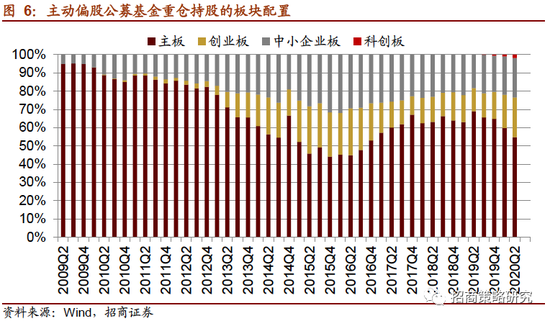

从公募基金对科创板的配置情况来看,科创板成立以来,公募基金也逐渐参与科创板投资,主动偏股公募基金对科创板的配置呈现逐步上升的趋势,尽管相比其他板块的配比仍存在明显差距。具体来看,主动偏股公募基金重仓股中,科创板持股的市值占比2019年三季度的0.1%上升至2020年二季度的1.8%。

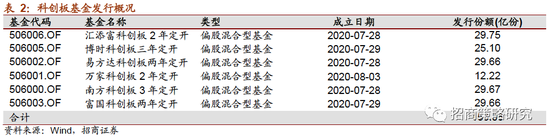

目前主要投资于科创的包括6只存量基金,均为年内新成立的定开型基金,六只基金的发行份额合计为156.06亿份,平均发行规模26亿份。最新消息显示,易方达9月14日发布公告,科创板50ETF发售日期为9月22日,首次募集规模上限为50亿元。如果据此估算,4只ETF则可能为科创板带来约200亿元增量资金。

02

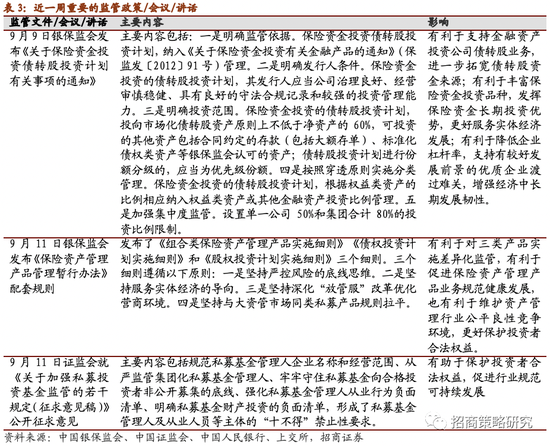

监管动向

03

货币政策工具与资金成本

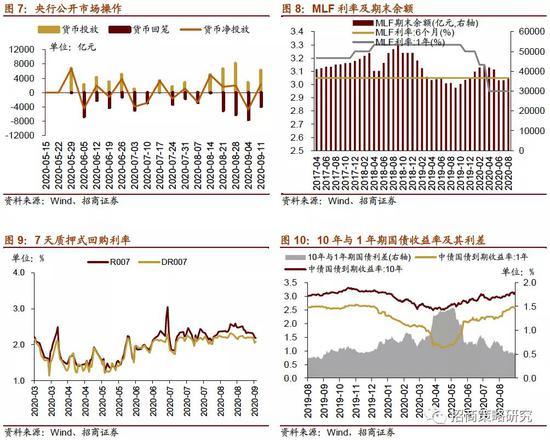

上周(9月7日-9月11日)公开市场连续投放,合计净投放2300亿元。上周逆回购到期3900亿元,为维护银行体系流动性合理充裕,央行开展逆回购操作6200亿元,总体净投放2300亿元。

货币市场利率下行,R007与DR007利差有所缩小;短端、长端国债收益率均上行,期限利差扩大。截至9月13日,R007为2.19%,较前期下行15.3bp,DR007为2.09%,较前期下行11.5bp,两者利差缩小3.9bp至0.10%。1年期国债到期收益率上升0.8bp至2.60%,10年期国债到期收益率上升1.2bp至3.13%,期限利差扩大0.4bp至0.54%。

同业存单发行量价齐升,1个月、3个月和6个月同业存单发行利率继续上行。9月7日-9月11日,同业存单发行719只,较上期增加175只,发行总规模5144亿元,较上期增加2026.3亿元;截至9月6日,1个月、3个月和6个月发行利率分别较前期变化21.4bp、5.9bp、13.3bp至2.76%、2.86%、3.15%。

04

股市资金供需

(1)资金供给

资金供给方面,9月7日- 9月11日,偏股类公募基金发行436.2亿份,较上期大幅上升,处于历史较高水平。股票型ETF转为净流入,对应资金净流入规模100.6亿元。融资余额降低,全周整个市场融资净卖出219.9亿元,截至9月11日,A股融资余额为14113.1亿元。陆股通资金周内从转出转向流入,当周净流出规模为5.8亿元。

(2)资金需求

资金需求方面,9月7日-9月11日,IPO融资金额较前期增加至170.8亿元,未来一周IPO预计融资将降至139.0亿元;限售解禁市值为710.2亿元,较前期回落,未来一周解禁规模将降低至251.8亿元;重要股东净减持规模回落,净减持122.6亿元;公告的计划减持规模160.0亿元,较前期下降。

05

投资者情绪

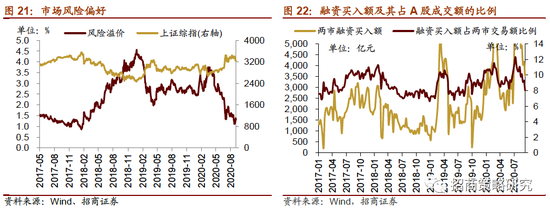

9月7日-9月11日,当周融资买入额为3537.1亿元;截至9月13日占A股成交额比例为8.01%,较前期下降1.24%,投资者交易活跃度降低,股权风险溢价继续回升。

06

投资者偏好

(1)陆股通

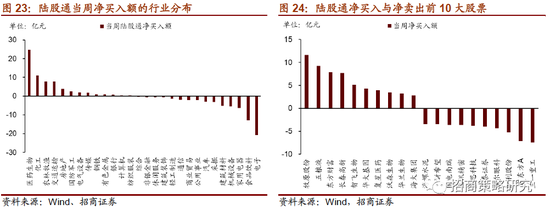

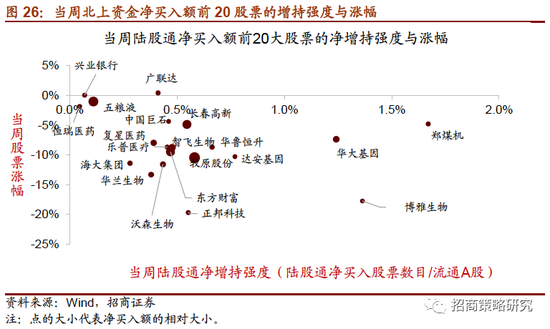

9月7日- 9月11日,陆股通资金当周净流出5.8亿元。行业偏好上,净买入规模较高的包括医药生物、化工、农林牧渔、交通运输等。电子行业大规模净卖出,并且大幅减仓食品饮料,两大行业分别净卖出20.7亿元和12.9亿元。个股方面,净买入规模较高的主要包括牧原股份(+11.7亿元)、五粮液(+9.3亿元)、东方财富(+7.9亿元)、长春高新(+7.7亿元)等;净卖出规模较高的包括三一重工(-7.4亿元)、京东方A(-7.1亿元)、伊利股份(-5.2亿元)等。总体来看,北上资金集中买入医药生物行业个股,净卖出较多的则集中在电子行业。

(2)融资交易

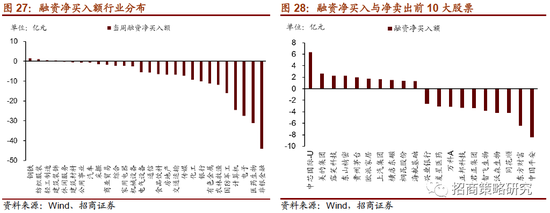

9月7日- 9月11日,融资资金转为净流出,当周净流出219.9亿元。具体来看,本周融资资金仅净买入钢铁(+1.5亿元)、纺织服装(+1.0亿元)、轻工制造(+0.5亿元)和建筑装饰(+0.4亿元)这4个行业,且净买入规模不高。融资客集中卖出非银金融(-44.2亿元)、医药生物(-31.2亿元)、电子(-27.5亿元)等重仓行业。个股方面,融资净买入规模最高为中芯国际(+6.4亿元),美的集团(2.6亿元)次之;融资净卖出规模较高的包括中国平安(-8.5亿元)和东方财富(-6.4亿元)。总体看,融资客在上周大幅减仓非银金融行业龙头股。

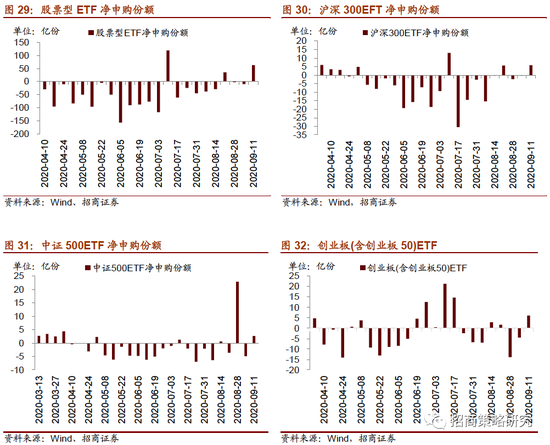

(3)ETF净申购赎回

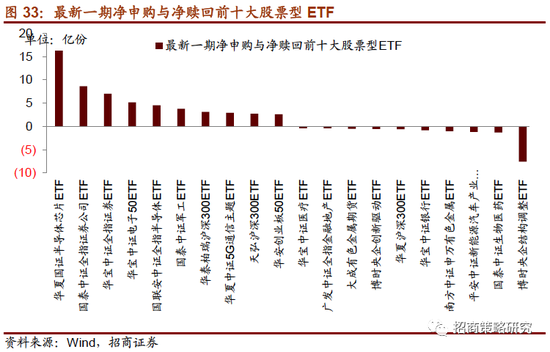

9月7日- 9月11日, ETF转为净申购,当周净申购63.4亿份,对应资金净流入100.6亿元, 各宽基指数型ETF以净申购为主;券商和信息技术ETF仍获青睐,消费和医药ETF转为净赎回。具体的,沪深300ETF净申购5.8亿份,前期净赎回0.3亿份;创业板ETF净申购6.1亿份,前期净赎回4.5亿份;中证500ETF净申购2.6亿份,前期净赎回4.9亿份;上证50ETF净赎回0.4亿份,前期净赎回0.9亿份。行业方面,信息技术ETF净申购36.2亿份,券商ETF净申购18.4亿份;原材料ETF净赎回1.1亿份,医药ETF净赎回1.1亿份。

9月7日- 9月11日,股票型ETF净申购规模最高的为华夏国证半导体芯片ETF(+16.2亿份), 国泰中证全指证券公司ETF(+8.6亿份)净申购规模次之;净赎回规模最高的为博时央企结构调整ETF(-7.6亿份),国泰中证生物医药ETF(-1.3亿份)次之。

07

外汇市场

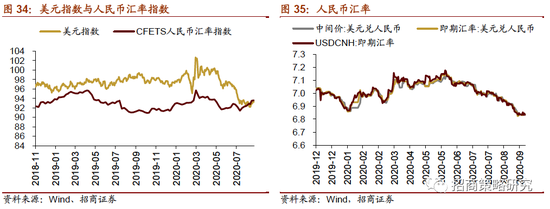

上周美元指数上涨,截至9月11日,美元指数收于93.25,较前期(9月4日)上涨0.43点。

上周人民币汇率指数较前期上升0.08点报收93.6。截至9月13日,美元兑人民币中间价、美元兑人民币即期汇率、美元兑人民币离岸汇率分别较前期(9月6日)变动0.0030、-0.0024、-0.0036,收于6.84、6.84和6.83,人民币升值放缓。

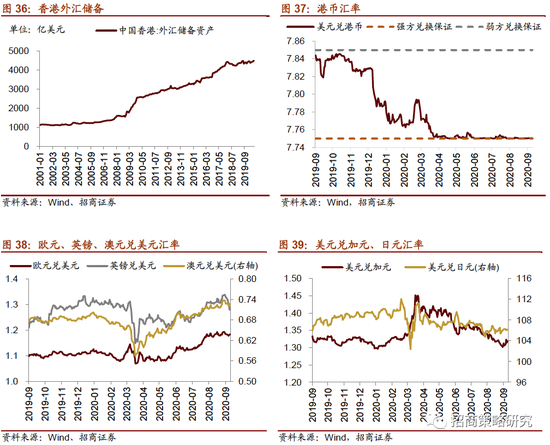

另外,港币汇率近期一直处于强方兑换保证附近,港币汇率强势。

08

海外金融市场流动性跟踪

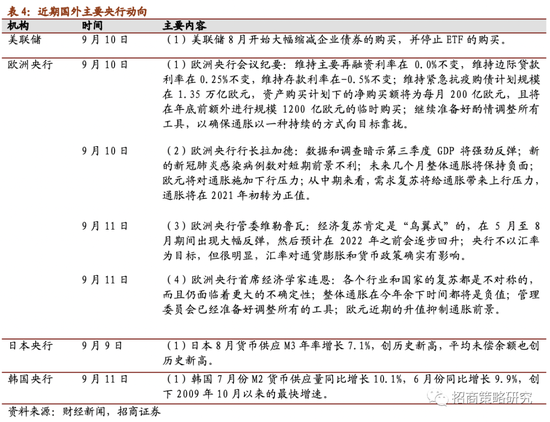

(1)国外主要央行动向

本周,欧洲央行多位官员发表讲话。央行行长拉加德表示,数据和调查将表明第三季度GDP将强劲反弹;需求复苏将给通胀带来上行压力,预计通胀在2021年初转为正值。欧洲央行央行管委维勒鲁瓦预计经济将在2022年之前会逐步回升,并强调了对于欧元汇率的重视。欧洲央行首席经济学家连恩则表示欧元近期的升值抑制了通胀前景,整体通胀在今年余下时间都将是负值。此外欧洲央行会议纪要显示,央行维持三大政策利率不变,维持紧急抗疫购债计划规模在1.35万亿欧元;将酌情调整所有工具,确保通胀以一种持续的方式向目标靠拢。美联储公布8月数据,数据显示美联储8月开始放缓企业债券的购买步伐,并停止ETF的购买。根据日本央行最新公布的数据,日本8月货币供应M3年率增长7.1%,创历史新高,平均未偿余额也创历史新高。韩国央行数据显示,韩国7月份M2货币供应量同比增长10.1%,6月份同比增长9.9%,创下2009年10月以来的最快增速。

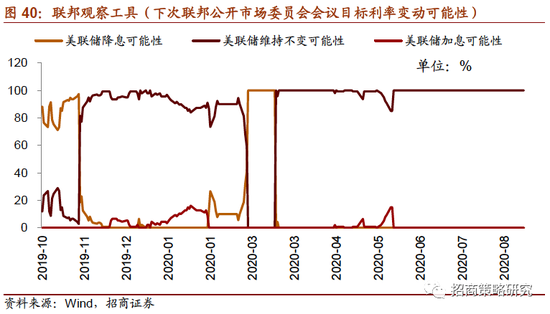

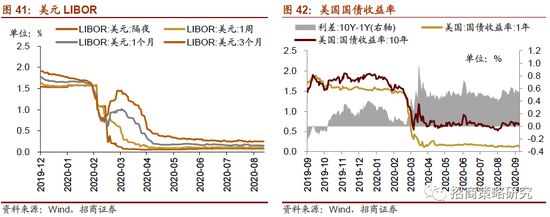

(2)利率

9月7日- 9月11日,美债短端收益率较上周维持不变,长端收益率则下降,利差缩小。美国1年期国债收益率为0.13%,10年期国债收益率较前期下行5bp至0.67%,利差较前期下降5bp收于0.54%。截至9月11日,美元LIBOR涨跌不一,隔夜和3个月 LIBOR分别上升0.14bp和0.24bp;1周和1个月美元LIBOR下降0.63和0.19bp。

(3)海外市场情绪

上周VIX指数下降,全周较前期下降3.88至26.87,处于历史中等水平,全球市场风险偏好回升。上周标普500指数下跌3.30%,纳斯达克指数下跌5.28%。