作者:冀田Timothy

变局

爆火的“土味”流行乐队“五条人”有首著名的歌曲,名字叫《问题出现我再告诉大家》。歌词唱到:

告诉大家,我的朋友要结婚啦,我打算那晚灌醉他

因为过了那晚,他就要做孩子的爸爸

再告诉大家,我的朋友去澳洲了

在昨天晚上九点,他离开心爱的女友,说一年后再见

所有的年青人,年青人,年青人

问题出现我再告诉大家!

要做孩子爸爸、离开女友,到底是不是问题呢?初想不是问题,细品,可能还真是问题——并非坏消息才是问题,对原有状态的改变,都会带来大问题。

等等,千万不要误会,这是一篇讨论今年剩下的三个多月里投资逻辑变局的文章,并非讨论五条人。

假如新冠疫苗在今年年底顺利、有效推出,疫情的转折点就此产生,势必引发今年以来投资逻辑的根本性转变。复旦大学附属华山医院感染科主任张文宏医生13日发布名为《全球抗疫曙光乍现》的微博,认为世界疫情看似无边蔓延,峰值至今未至,其实曙光已现,预计希望就在不远处等着我们。其判断的逻辑是,自然感染与疫苗注射后的抗体水平在4~6个月后仍不衰减,疫苗问世后全球因新冠病毒感染的病死率将降至1%以下,此时世界将会逐渐全面开放。

尽管抗疫仍是一项长期持久战,但资本市场的反应往往超前。其结果是,那些在疫情中投资界疯狂追逐的“美女”们,可能再无人问津。“那些最鲜艳的吻,最美丽的笑声”可能很快要被投资者先生们给遗忘了。

问题的迹象,在过去的两周的股市开始显现。国泰君安证券在周末发布了一篇报告,题目是《为何人民币升值,外资却在卖股票?》。报告讨论了一个A股微观结构恶化的现象:中美利差扩大,创10年新高,美元持续贬值,中国资产吸引力上升成为市场关注的焦点,但与之相比不符合逻辑的是,近两个月来以北上资金为代表的海外投资者持续抛售A股,报告认为,逻辑与现实的背离困扰诸多国内投资者。疫情以来,中国作为全球资产安全港的投资逻辑是否发生了松动?

在另一个微观结构层面,很多投资者注意到了这两周发生的板块结构的变化。受疫情实质性影响不大的强势板块回调显著,这包括非周期的医疗、消费,以及高科技股票,而受疫情实质性影响较大的板块相对稳健,有的个股甚至上涨。

以380成长指数和380价值指数的走势为例,成长和价值两种风格的股票在中国疫情暴发后几乎同步下降,之后同步反弹,直至4月初,美股触底反弹开始,成长股开始一骑绝尘,大幅跑赢价值股。

先不管全球疫情大暴发和成长股飙升之间是何复杂的投资逻辑关系,这两件事情之间的关联是不可争议的客观事实。然而,就在这两周,成长股发生了逆转性的下跌,而价值股相对抗跌。

要变天了吗?

从更微观的层面看,以东方航空和海天味业为例,二者在九月份的股价走势,呈现冰火两重天。海天味业的股价从最高200,跌到了160,跌幅高达20%,而东方航空则逆势涨了5%。

这样的情况在美股也同样存在,达美航空等股票九月份以来的表现相当稳健,大摩甚至把达美的目标价调高了60%。

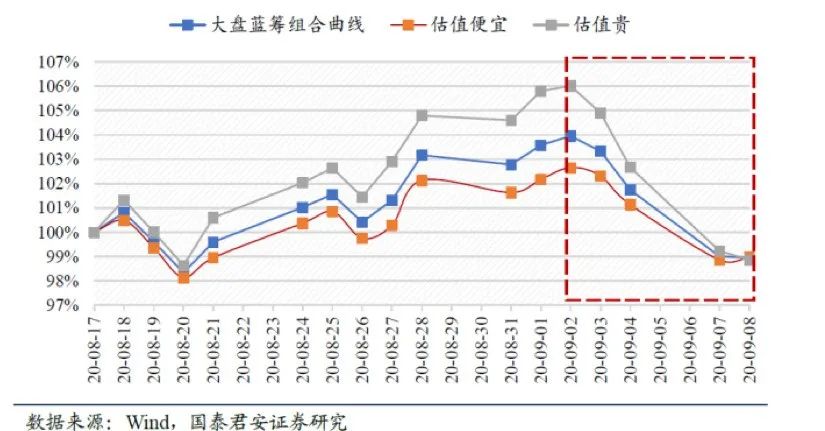

如果用高估值和低估值刻画市场正在发生的事情,情况也在发生变化。国泰君安的另一份报告,定义了三种类型股票:一类是估值便宜的股票,一类是估值贵的股票,一类是外资持股比例超过10%的股票(把它近似地定义为“大盘蓝筹股”)。

估值便宜的股票指的是当前的估值低于历史平均估值一倍标准差的股票,估值贵的股票指的是当前估值高过历史平均估值一倍标准差的股票。从下面的图可以看到,外资持股超过10%的股票、估值贵的股票,在9月份以来严重回撤,已经和估值便宜的股票一起回到了8月中旬的起点。

所有这些市场反应出来的端倪,可能都指向了一个巨大的变局,那就是全球疫情暴发以来的投资逻辑要大逆转。

事件

逆转的原因在于,全球市场将在余下的几个月里,面临以下四个重大不确定性事件。

1、新冠疫苗的成功或失败。阿斯利康在上周宣布暂停疫苗试验,连带着把国内的一家疫苗公司的股价拉低了不少。九家全球医药企业发表联合声明,承诺疫苗的研发一定遵循科学、安全、有效的原则,坚持道德标准,绝不让步于其他压力,绝不强上疫苗。疫苗研发终究是复杂而充满科学探究的不确定性。如果疫苗完美成功,那么前文所述的投资逻辑巨变,可能很快发生。

如果疫苗一波三折,这种投资逻辑的巨变可能比较缓慢。从已有的情况看,至少不少公司对自己正在研发的疫苗信心满满。指导全球宏观经济、资金流向、资产类别表现的是现在很多人不怎么关注的疫苗。

2、美国总统大选。这个因素,很多人可能关注的比疫苗更多。不管谁上台,其影响取决于市场目前对中美关系的预期。结果与预期的差异,会产生对市场的巨大波动和冲击。这种差异的具体类别和程度,其实很难判断。

有些研究认为,新任总统在上任后的实质政策和竞选期间所宣称的政策,还是有一定差距的。这种不确定性可能会一直延续到上任后的较长时间方可找到明确的判断依据。这个时间节点至少要到明年春天才会出现。

3、全球放水政策的退出。如果疫苗成功,抗击疫情持久战的终点路径就会显现。大放水政策的退出,会被提上日程。我们不可能把疫情当成做了一个噩梦醒来之后,什么都没有发生,简单回到疫情前。因为在疫情发展的过程中,损失是现实存在的。失去的工作、关闭的店面、破产的公司,有的再也回不去了。因此,刺激政策和低利率会延续相当长时间。但是,毕竟它的终点已经找到了。疫情终会过去,总有一天会变好。

4、休克行业的强劲复苏。当抗击疫情的终点显现,受疫情影响而休克的行业,比如航空业,会强劲复苏。以美国最大的航空公司之一达美航空为例,它的股价仅仅是疫情前的50%,那可能意味着一倍的涨幅。而动辄万亿市值创出新高的美国科技股,再翻一倍的动能何在?聪明的资金会做出怎样的选择?

以上这些问题都会出现,只是何时、以何种结果呈现而已。每个市场参与者对各种情况,应该做出各自的概率判断。如果问题找对了,至少有了判断的基础。问题出现了,我们意识到了,并不算晚。晚了的是,问题的结果摆在面前,我们根本没有意识到这些问题。

概率

关于概率,约翰·布罗克曼在《思维:关于决策、问题解决与预测的新科学》一书中,谈到一个有趣的现象。

在欧美,为了早期发现和预防乳腺癌,40岁以上的女性被要求进行乳腺X线扫描。一位女性第一次去做乳腺X线扫描,结果是阳性,阳性的意思是她可能中招了。她可能会问医生:“这意味着什么?我是不是得了乳腺癌?还是我得乳腺癌的概率是99%、95%、90%或者50%?”

做了20年或25年乳腺X线扫描的放射科医生,包括一些该部门的主任在内,1/3的人都会告诉这位女性:如果扫描结果是阳性的话,她得乳腺癌的概率是90%。

但是,事实并非如此。这个年龄段的女性患乳腺癌的概率大约是1%。如果一位女性得了乳腺癌,那么她在乳腺扫描检测中得到阳性结果的概率是90%。但是,即使一位女性没有患乳腺癌,她检测出阳性结果的概率依然可能达到9%,这种情况就是所谓的“假阳性”,谎报了军情。

所以,要怎么回答这位刚检测出阳性结果的女性呢?现实的情况是,大约1/3的医生会想到90%,另外1/3的医生会认为答案在50%~80%之间,剩下1/3的医生会认为答案在1%~10%之间。而且,他们都是非常有经验的专业人士。很难想象医生的判断会有这么大的差异,如果病人知道存在这样的差异,他们会对医生非常失望。

到底概率是多少,你觉得呢?

医生和患者都需要看清问题的本质,看清楚这个条件下的概率到底是多少。让他们重新去上一次概率课不大现实,即使上了,可能也听不懂。需要做的仅仅是改变表达的方式,用更简单的描述来说,也许就把问题说清楚了。

怎么说呢?

事实上,有100位女性,其中1个人“真的”患了乳腺癌,那就是1%的概率。她的检测结果可能是阳性的,也可能是阴性的,真的患乳腺癌的人检测到阳性的可能性为90%。而另外99个没有患乳腺癌的人中可能有9到10个人的检测结果也是阳性。所以,总共有9到10个人的检验结果是阳性。但是她们中有几个人是真的患有乳腺癌?只有一个。

所以,这个女性真得乳腺癌的概率,不是90%,也不是50%,而是10%。比一般人想象的低很多,被检测到阳性的女性大可不要那么惊慌。

同样的例子也发生在男性的前列腺癌上。

美国的一份报告明确反对男性进行前列腺特异性抗原诊断。为什么呢,因为有尸体解剖研究发现,约1/3或1/4的自然死亡男性都患有前列腺癌,每个人都有癌细胞,如果他们都去做了前列腺特异性抗原诊断,癌症都被检查出来了,做了手术,而手术可能导致失禁或阳痿这些伴随人一生的严重后果。如果没有检测出来,还能好好地活几十年到自然死亡,如果检测出来了,反而会导致凄惨地活过后半生。

这个决策到底该怎么做?

回到投资的问题也是一样的。如果问题的端倪已经出现,这是一个已经出现的条件,在这个先决条件之下,它后续真的朝端倪显露的方向发展的概率有多少呢?有真阳性,也有假阳性。真的概率是如何,比医学的概率更加难以测试,只能模糊决策了。

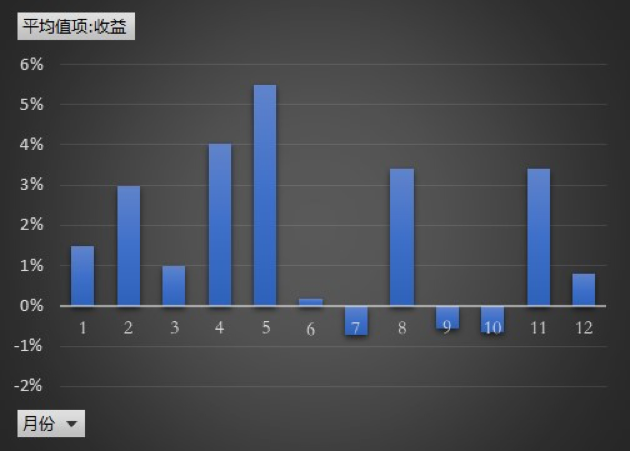

在模糊决策层面上,接近年底,按照经验数据看,年底有大行情的概率并不大,反而是股灾经常发生在这几个月。下面的图统计了上证指数30年来,每个月的收益的平均值。

我们发现,上半年每个月都是正收益,而在7、8月之后,收益忽上忽下。因为,由秋入冬,该开花结果的,结了,没结果的,也知道是白忙乎了。一年的好预期水落石出之际,将是裸泳的人显露之时。

牛市的逻辑已经在变化。牛变样了,不需等剩下的几个月,可能全面牛市已经先走开一会儿了,等明年开春再说。也可能,价值股拿起接力棒,再把指数拉上一个台阶。

啰嗦了半天啊,这是我想告诉大家的问题。

投资者们,有了前三个季度的盈利,是见好就收、等待春天的新循环,还是继续苦战冬季、在变局中享受判断成功的快感?这也是个问题。