“巨无霸”蚂蚁来了,下周打新!顶格申购可100%中签

宋兆卿

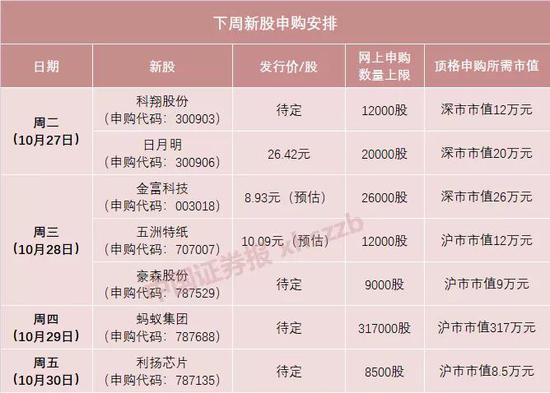

根据新股发行安排,下周(10月26日至10月30日)A股将有7只新股申购,包括沪市主板1只、科创板3只、创业板2只、中小板1只。

其中,蚂蚁集团(股票代码:688688)将在下周四(10月29日)申购。有分析人士称,蚂蚁集团或将赶在双11之前在科创板挂牌上市。另据多家券商测算,蚂蚁集团的估值或达2万亿元,有望成为A股史上最大规模IPO,甚至创下全球最大规模IPO纪录。

数据来源:Wind

科翔股份:主要从事高密度印制电路板研发、生产和销售

日月明:主要从事轨道安全测控设备的研发、生产和销售以及轨道测控技术的研究与应用

金富科技:主要从事塑料防盗瓶盖等塑料包装用品的研发、生产和销售

五洲特纸:主要从事特种纸的研发、生产和销售

豪森股份:主要从事智能生产线的规划、研发、设计、装配、调试集成、销售、服务和交钥匙工程等

蚂蚁集团:支付宝的母公司,也是领先的金融科技开放平台,致力于以科技和创新推动包括金融服务业在内的全球现代服务业的数字化升级

利扬芯片:主要从事集成电路测试方案开发、12英寸及8英寸晶圆测试服务、芯片成品测试服务以及与集成电路测试相关的配套服务

蚂蚁集团或创最大规模IPO纪录

招股书显示,蚂蚁集团将按照1:1的首发规模,在A股和H股各发行不超过16.7亿股新股,A+H新股数量合计不超过发行后(绿鞋前)公司总股本的11%。

值得一提的是,蚂蚁集团本次A股发行可引入超额配售选择权(绿鞋机制),若全额行使超额配售选择权,则其A股发行总股数将扩大至不超过19.2亿股。

在A股初始发行量16.7亿股中,80%(13.4亿股)为战略配售,20%(3.34亿股)供机构和个人投资者打新。蚂蚁集团的网上申购数量上限为31.7万股,在今年上市新股中排第3位。根据历史数据测算,其网上中签率可能达到0.2%以上,顶格申购(沪市市值317万元)的中签概率将超过100%。

尽管发行价格和募资规模尚未公布,但市场人士认为,蚂蚁集团上市计划或将成为A股史上最大规模IPO,甚至创下全球最大规模IPO纪录。

万得数据显示,A股共有12只股票IPO募资额在300亿元以上,排名第一的是农业银行(募资685.29亿元)。今年上市的中芯国际(募资532.3亿元)和京沪高铁(募资306.74亿元),分别排在第5位和第8位。

数据来源:Wind

目前全球最大规模IPO纪录的创造者,是2019年12月在沙特上市的沙特阿美,IPO规模达256亿美元。今年1月,沙特阿美宣布使用“绿鞋机制”,将IPO规模刷新至294亿美元。按当前汇率计算,这一募资规模相当于1965亿元人民币。

根据多家券商的分析和估值测算,蚂蚁集团的科技前景被行业看好,券商对其估值的平均值约为2万亿元。若按这一估值计算,其在A股和H股的募资规模均可达1100亿元,面向A股市场的打新规模可达220亿元。

A股目前的“市值一哥”是贵州茅台,总市值为2.15万亿元。蚂蚁集团上市后,很可能取代贵州茅台,成为A股市场上总市值最高的上市公司。

新股市场呈现“冰火两重天”

近期的新股市场,可以说是“冰火两重天”。有的上市首日就开板,有的狂拉23个涨停板,涨幅超10倍。

10月20日上市的沪市主板新股北元集团,上市首日就打开了涨停板,收盘涨幅仅38.74%。此前,中谷物流也在上市首日开板。在9月之后的上市新股中,还有10只新股在上市次日开板。

另一方面,9月11日上市的沪市主板新股立昂微,狂拉23个涨停板,涨幅超10倍。在今年上市新股中,立昂微的一字连板数量仅次于万泰生物的26个,和斯达半导并列第2位。若按首次开板日的收盘价计算,中一签立昂微可赚5.28万元。

另一只沪市主板新股新洁能,已经收获了14个一字连板且仍未开板,目前单签盈利已达7.91万元。如果能再收获2个涨停,则新洁能也将加入“中一签赚十万”的行列。

数据来源:Wind

科创板新股方面,10月22日上市的科思科技,上市首日收盘涨幅为107.01%。若按收盘价计算,单签盈利为5.67万元;若按盘中最高价计算,单签盈利可达7.19万元。

创业板注册制新股方面,目前有4只新股已完成网上网下申购,有可能在下周上市。下周二(10月27日)还将有2只创业板注册制新股申购,分别是科翔股份和日月明。

创业板注册制新股的打新收益依然可观。上周上市的2只创业板新股熊猫乳品和上海凯鑫,上市首日收盘涨幅分别为476.53%和219.28%。若按收盘价计算,2只新股的单签盈利分别为2.57万元、2.68万元。

截至目前,创业板注册制新股已有38只上市,上市首日平均收盘涨幅为259.19%,平均单签盈利2.74万元。