原标题:东方证券2020成绩单曝光!这一收入大增269%,资管业务吸金能力亮眼,168亿配股正在赶来 来源:券商中国

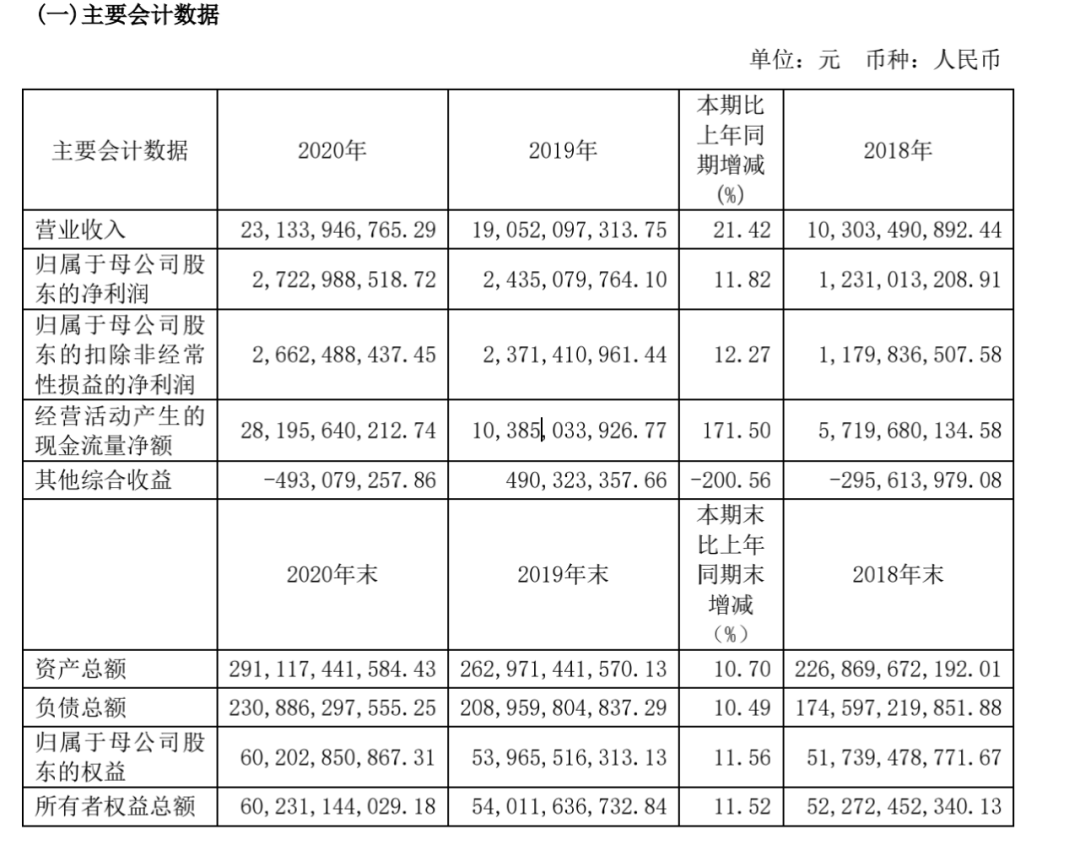

3月30日晚间,东方证券发布2020年年度报告,公司全年实现营业收入231.34亿元、归母净利润27.23亿元,分别同比增长21.42%、11.82%。

东方证券同步公告,拟向股东每10股派发现金股利人民币2.50元(含税),共计分配现金股利人民币17.48亿元,分红比例高达64.21%。

年报显示,2020年,东方证券实现营业收入人民币231.34亿元,其中证券销售及交易业务人民币47.53亿元,占比19.97%;投资管理业务人民币43.93 亿元,占比18.46%;经纪及证券金融业务人民币136.03亿元,占比 57.16%;投资银行业务人民币16.28亿元,占比6.84%;管理本部及其他业务人民币-5.79亿元。

若剔除大宗商品交易及其他收入,公司业务结构均衡,呈现出较强的可持续性。其中,2020年,东方证券实现证券销售及交易业务人民币47.53亿元,占比31.27%;投资管理业务人民币43.93 亿元,占比28.91%;经纪及证券金融业务人民币50.04亿元,占比32.92%;投资银行业务人民币16.28亿元,占比10.71%;管理本部及其他业务人民币-5.79亿元。

当晚,东方证券也披露了配股公开发行证券预案,公司拟按照每10股配售不超过3股的比例向全体A股/H股股东配售,募集资金总额预计为不超过168亿元。

资管业务持续发力

东方证券旗下的东证资管和汇添富基金,一直是资产管理行业的明星东方证券。2020年的业绩来看,两家资管机构依然表现出色。

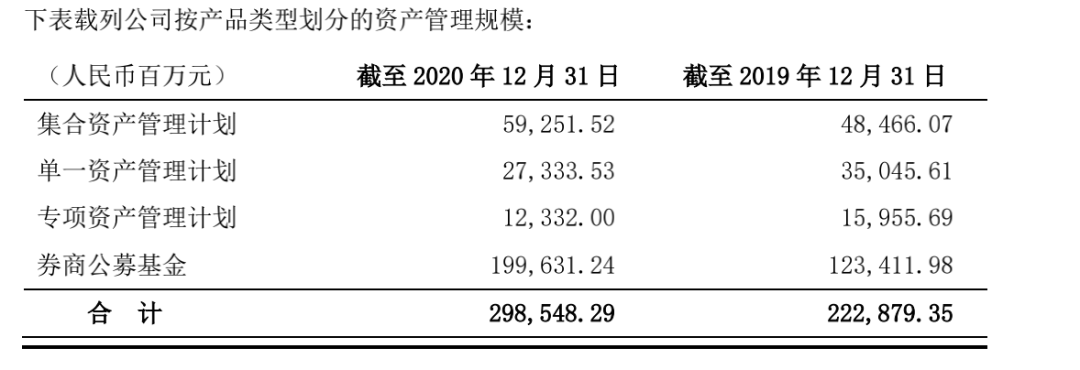

截至报告期末,东证资管受托资产管理规模人民币2985.48亿元。2020年,东证资管受托资产管理业务净收入行业排名第一位(数据来源:中国证券业协会)。

自2005年至报告期末,东证资管主动管理权益类产品的平均年化回报率26.50%,同期沪深300指数平均年化回报率为12.02%。东证资管权益类基金近五年绝对收益率125.26%,固定收益类基金近五年绝对收益率27.60%,均排名行业第六位,长期业绩保持领先优势。

作为资产管理行业的领跑者,东证资管专注提升“专业投研+专业服务”双轮驱动的核心竞争力,在传递价值投资理念、引入长期资金和建立长期考核机制等方面进行了有益实践,帮助投资者实现财富长期保值增值并助力优质企业的健康发展与价值创造。同时,东方证券积极做好核心竞争力的延伸,加快在养老业务、资产配置类产品、指数产品等领域的布局,丰富产品谱系,进一步夯实东方红品牌。

财报显示,东证资管2020年实现营业收入(主营业务收入)人民币 28.62亿元,主营业务利润人民币 10.18亿元,净利润人民币 8.10亿元。

东方证券主要通过持股35.412%且为第一大股东的联营企业汇添富基金开展基金管理业务。

截止2020年末,汇添富基金管理规模突破1.1万亿元,公募基金管理规模为人民币8352亿元,较年初增长61%,剔除货币基金及短期理财债基后的公募规模为5574亿元,较年初增长93%。

截至 2020年12 月31日,汇添富基金2020 年实现营业收入(主营业务收入)人民币 66.43亿元,主营业务利润人民币 33.21亿元,净利润人民币 25.66亿元。

投资管理业务中,东方证券全资子东方证券东证资本表现也非常亮眼。年报显示,东方证券主要通过东证资本开展私募股权投资业务。

东证资本持续关注科创板及创业板注册制对股权投资市场的影响,自科创板开板以来有13家企业申报了科创板IPO(2020年新申报5家),其中7家成功上市,2家已通过上市委员会审议。报告期内,有7家标的企业申报了创业板IPO,其中1家已完成上市、3家已通过上市委员会审议。

报告期内,东证资本荣获2019投中榜“中国最佳券商私募基金子东方证券TOP10”,清科2020年“中国证券公司投资机构10强”,第四届中国证券报金牛奖“券商股权投资年度优胜机构”等荣誉。

金融产品代销收入大增269%

2020年,东方证券证券经纪业务净收入市占率1.62%,证券经纪业务净收入同比增长66%。基础业务稳步夯实,报告期内东方证券累计新增开户数31.2万户,同比提高31%,新增资产1013亿元,同比提高133%。

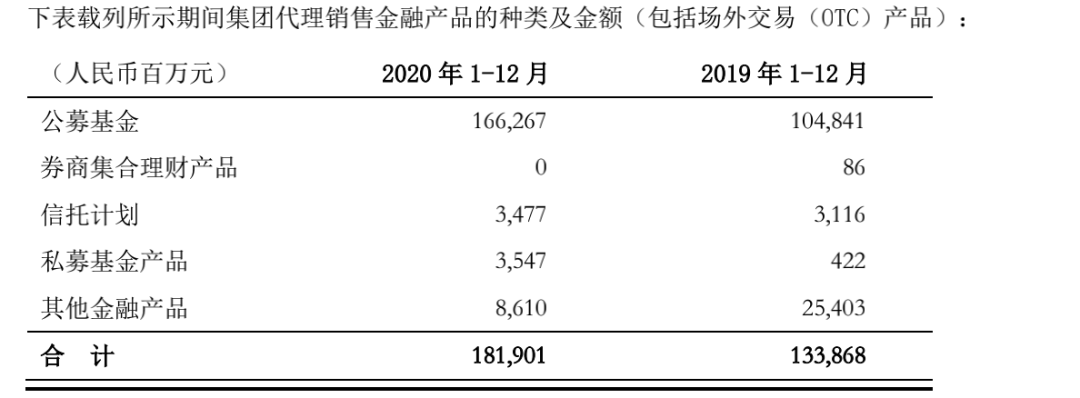

东方证券自2015年进行财富管理业务转型以来,以“管理人—基金经理—产品”三维评价模式,在全市场范围内严选管理人,并积极发挥东方证券在资产端的优势,与东方红、汇添富开展集团协同,金融产品代销业务取得显著进步,多只产品销量创造东方证券及行业记录。

东方证券聚焦财富管理风口,坚定主动权益类产品的代销方向,并在东证资管、汇添富基金之外,拓宽合作渠道,与业内更多的优质管理人建立了深度的合作关系。

报告期内,东方证券权益类产品销售规模278亿元,同比增长256%,权益类产品保有规模475亿,同比增长100%。根据证券业协会月度数据,代理销售金融产品净收入3.9亿,同比增长269%,行业排名第12位,大幅高于经纪业务净收入市占率排名。其中,东方证券独家定制的朱雀基金匠心一年持有期基金销售23.64亿元,创造了多项代销纪录。

自营投资业务保持优势,FICC业务转型深化

东方证券在年报中表示,公司从事专业的权益类投资及交易业务和固定收益类投资及交易业务,投资及交易品种包括各类股票、基金、债券、衍生品等,同时积极布局 FICC 业务。

公司在年报中表示,2020年,公司获得外汇结售汇业务资格,FICC全业务链布局完成,由点及面形成做市、外汇、资本中介、黄金等业务良性协同。

固定收益业务方面。报告期内,东方证券银行间市场现券交易量同比增长69.4%,交易规模名列证券公司前列。东方证券银行间市场现券做市成交量同比增长58.9%,做市排名始终保持尝试做市机构前列,债券通交易排名保持行业前三,获评银行间同业拆借中心“对外开放贡献奖”、国家开发银行“2020年银行间市场优秀做市商”等荣誉。

黄金和大宗商品业务方面。东方证券在多个交易所市场开展包括套利、趋势、套保、拆借、期权在内的各项自营交易业务,业务整体规模稳居券商前列。报告期内,东方证券黄金询价交易量同比增长230.3%;截至报告期末,黄金拆借余额同比增长41.5%。

外汇业务方面。东方证券陆续获得银行间外汇市场结售汇业务会员资格、银行间外汇市场外币拆借会员资格,完成外汇交易基础设施建设,当前已常规化开展自营结售汇即期及衍生品交易,交易规模稳步上涨,交易策略逐渐丰富。

东方证券表示,未来,东方证券将进一步拓宽投资视野,提升债券交易能力,完善系统化建设,推动固定收益业务销售交易和代客业务转型,推动FICC产业链完善,持续提升盈利能力。

股权融资主承销规模增长57.04%

年报显示,2020年,东方证券旗下东方花旗完成股权变更并更名为东方投行,成为东方证券全资子东方证券。报告期内,东方投行抓住科创板、创业板注册制推出的良好机遇,结合多年中外合资经营发展经验成果,充分发挥集团东方证券资源优势,迅速在IPO等方面打开局面。报告期内,东方投行完成股权融资项目21个,同比增长90.91%,主承销金额人民币170.82亿元,同比增长57.04%。其中不乏中金公司“H回A”、立昂微IPO、宁波银行再融资、闻泰科技再融资等具有市场影响力的标杆项目。

在债券承销方面,东方投行债券业务大力引进了承揽承做人才,服务了包括浦发银行、交通银行、上海地产、上海国资、中航租赁、珠海华发、厦港控股等优质客户,承销了市场首单旅游专项企业债,成功发行了REITS、RMBS、疫情防控债等创新品种,全力支持实体经济发展。2020年,在债券市场违约案例增加的环境下,东方投行债券承销项目维持“零违约”。此外,东方证券利率债销售业务继续巩固行业优势,记账式国债承销、国开行和农发行金融债承销均排名券商前两位;积极参与地方政府债的承销,在上海和深圳证券交易所地方债承销排名继续保持同行业第二。

在各项业务稳步发展的同时,东方证券也积极推进金融科技产品自主研发,全方位提升东方证券核心竞争力。

东方证券表示,“金融+科技”已经从技术革命转变为引领业务高质量发展与体系化服务的战略引擎,以数字化转型为基础,以科技引领业务,成为提升证券公司核心竞争力的关键工具。当前,券商积极应对金融科技浪潮,拥抱时代机遇,利用自身优势推进金融科技赋能业务、深化数字化转型。

报告期内,东方证券推出东方睿系列品牌,发布新一代分布式极速机构交易系统,用户数与交易量显著增长;全自研打造超级投资管理平台,不断扩大业务接入与应用范围;持续优化东方赢家APP,在助力产品销售、财富管理转型及夯实基础服务方面成果显著;建设完善东方展业平台,助推营业部工作数字化转型;打造东方证券人工智能平台—东方大脑,构建包含AI基础平台、中台层和应用层的整体架构,支撑业务智能化转型。

探索实践数字化转型,将金融科技应用到全面业务条线。持续建设多个能力中心,构建金融数据中台,推进集团级风控体系建设,启动IT数字化管理项目,助推数字化转型落地。推出智慧营运协作平台,“营云”平台和智能化资金结算平台,为营运业务在大数据上的应用推上一个新台阶。

东方证券表示,未来,公司将持续加大金融科技创新力度,提升人工智能等创新技术实力,支撑公司数字化与智能化应用。加大自主研发力度,形成科技与业务的双轮驱动与深度融合;持续开展数据治理,建设集团级数据中台,推进集团风控体系建设。推进 IT 数字化管理,落实共享中台,推进架构转型。建设智慧运维体系,构建一体化信息安全防护能力。