原标题:商誉减值占比近五成收关注函 开元教育收购“后遗症”如何治?

《投资者网》丁琬璎

2021年开年以来,开元教育科技集团股份有限公司(下称“开元教育”,300338.SZ)先是因业绩预告收到关注函,又在2月份因为发布亏损扩大的业绩快报受到市场关注。

根据开元教育2月24日晚发布的2020年度业绩快报,2020年,开元教育营收8.92亿元,同比降40.13%;归母净利润亏损约为7.1亿元,上年同期的净利润亏损为6.25亿元,亏损幅度扩大11.82%。

连年商誉减值计提

公开信息显示,开元教育前身是开元股份,2012年7月26日在深交所创业板挂牌上市。主营业务为煤质检测仪器设备。2016年,教育类概念火热,公司开始向教育转型,相继收购了多家教育类公司,2019年剥离原有的制造业业务,转型为教育类上市公司。

业绩快报显示,2020年,开元教育营收8.92亿元,同比降40.13%;归母净利润亏损约为7.1亿元,上年同期的净利润亏损为6.25亿元,利润亏损幅度扩大11.82%。

对于利润下降的原因,开元教育在快报中提到,主要由于“职业教育板块经营业绩亏损”和“以及教育板块计提大额商誉减值”。

拆开来看,尽管该公司在快报中解释称,“开元教育在2020年大力发展在线教育,但受到在线教育客单价较低及疫情推迟线下开课的影响,其在2020年度的整体营业收入同比大幅减少,导致公司2020年度经营业绩出现大额亏损。”

如果说2020年巨亏是受疫情影响尚情有可原,但开元教育在2019年也出现大幅亏损。年报显示,在没有疫情的2019年,开元教育营收14.89亿元,同比微增2.44%,净利润为亏损6.35亿元,同比下降744%,却又是为何?

2019年年报中表示,“公司2019年实施积极的营销策略,快速扩大销售团队与加大营销推广投入,销售费用大幅增加,职业教育业务利润出现下滑导致报告期计提大额商誉减值准备,同时因为制造业剥离产生的金融资产转移损失导致原有制造业亏损扩大,公司净利润出现大幅亏损。”积极的营销策略之下,销售费用的快速增长拖累了公司职业教育业务盈利能力下滑。年报显示,2019年销售费用达到6亿元,较上年同期增长59.34%。

简言之,2019年因销售费用激增蚕食利润使得“增收不增利”,而在2020年又因在线教育客单价较低及线下课受影响,直接影响营收。

对于亏损的第二个原因,和2019年和2020年公司分别商誉减值5.77亿元、4亿元有关。据2月3日的公司公告,早在今年1月底公司发布2020年业绩预告时,就因为“连续两年计提商誉减值和利润亏损”,收到深交所创业板公司管理部下发的关注函。

大规模收购转型教育的背后

4亿的商誉减值计提损失,占去营收几乎一半,又是从何而来?

在互联网教育火热之际,开元教育前身开元股份寻求产业转型。于是,公司开始大规模收购教育类公司。

Wind数据显示,2016年8月,开元股份通过发行股份及支付现金相结合的方式收购了恒企教育100%股权、中大英才70%股权,超高的溢价率备受关注的同时,形成了11.05亿元和1.65亿元的商誉。此后,该公司又相继收购了多家教育公司部分或全部股权。

收购扩张为开元教育带来的不只是商誉高企面临减值的风险,去年11月,开元教育还因子公司侵权被列为“被告”被要求承担“连带责任”。

据天眼查数据,开元教育自身风险与周边风险达到108条、318条。“侵害作品信息网络传播权纠纷”占比超50%,已超过除买卖合同纠纷数量。

3月份更新的多起法律诉讼信息,涉及中大英才侵害“信息网络传播权”,案由包括主办的网站“中大网校”页面下提供了涉案图书部分内容电子版的阅读服务,侵害了某公司的“信息网络传播权”,而中大英才就是2016年高溢价并购的标的公司之一(见表,长沙开元仪器股份有限公司简称“开元股份”,开元教育前身)。

对于现在的开元教育而言,另一个当务之急是如何做好并购之后多公司协调管理的体系升级。

经营现金流转“负”

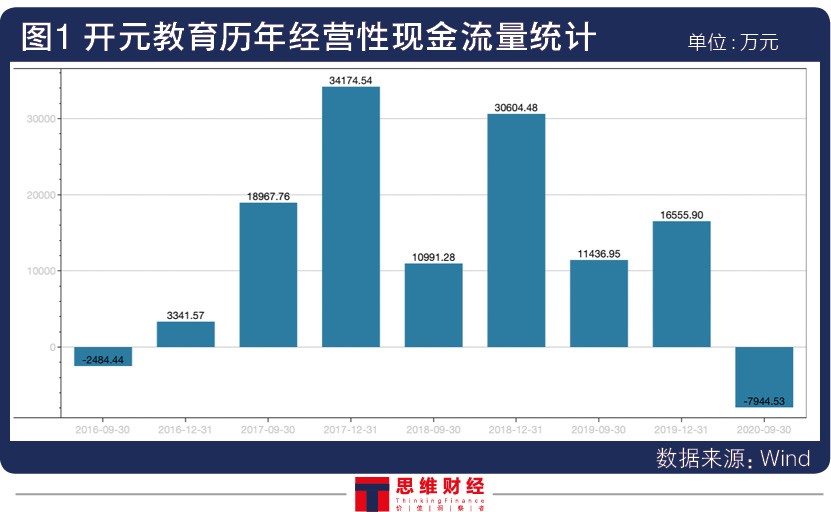

另据Wind数据,去年前三季度,开元教育经营现金流净流出0.79亿元,同比大幅下降169.46%(见图1)。

以截至2020年三季度末的数据来看,开元教育货币资金为1.31亿元,短期债务为0.85亿元,可见流动资金有一定压力。

去年,开元教育曾筹划向江勇、赵君、江胜等定增募资5.3亿元,所募资金用于恒企教育在线教育平台建设项目、中大英才网校平台升级改造项目以及补充公司流动资金,但定增方案几经调整,最后以终止了结。

对此,2020年12月的投资者会议中,开元教育解释称,“公司发布向特定对象发行股票预案时,江勇先生不是公司实际控制人。随着资本市场环境发生变化,公司实际控制人由罗建文变更为江勇,向特定对象发行股票事项已经不符合《创业板上市公司证券发行注册管理办法(试行)》第五十七条有关规定。”

当被问及是否会重启定增计划时,公司方面回复称不会,那么短期内,公司的流动资金问题何解?对此,《投资者网》致函公司询问,未收到任何解释。

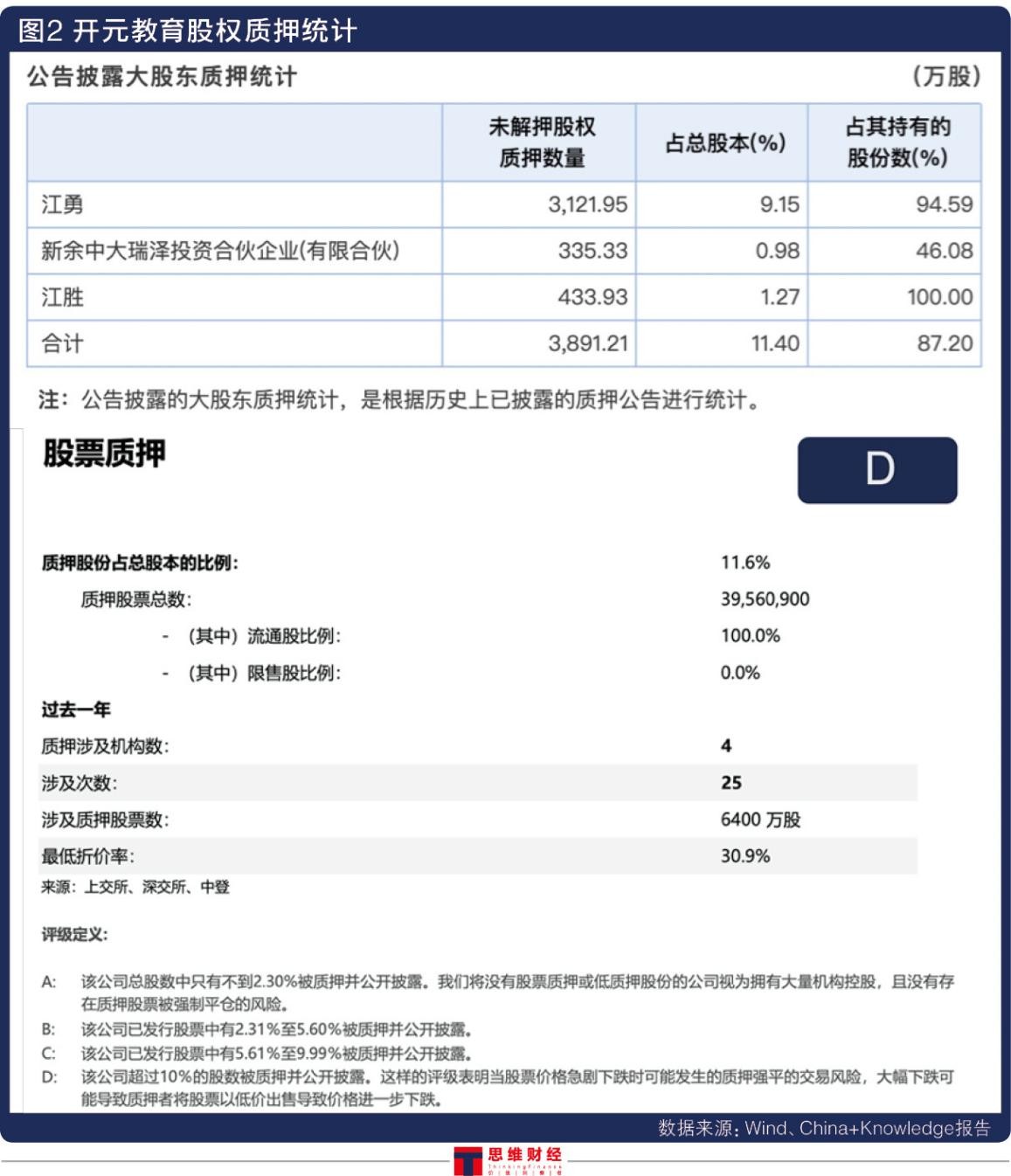

据Wind数据,开元教育控股股东江勇股份质押率非常高。3月2日,开元教育控股股东部分股份解除质押的公告显示,江勇自持的5.41%股份解除质押,但仍有94.59%处于质押状态。此次解除质押前,江勇的股份100%质押。而且,江勇的兄弟江胜,所持1.27%股权目前全部处于质押状态。

对此,董秘彭民表示,江勇及其一致行动人质押股份的质押风险可控,然而开元教育总的股权质押占比11.4%,有关研报将该公司这一项下评级为“D”,意为“股价急剧下跌时有一定的交易风险”(见图2)。

在相关投资者会议中,开元教育表示,“从季度来看,公司一至三季度业务环比快速恢复,四季度继续保持回暖趋势。随着新冠疫苗的逐步普及,国内疫情完全可控,预计明年业务将全面恢复。”只是,前几年并购带来的商誉高悬和子公司的协同管理问题,经营现金流下行的压力,都是开元教育不得不面临的问题。

对于上述诸多疑问,比如,经营上如何扭亏为盈?大规模收购之后,如何协同各个子公司,加强统一管理?为何在2019年“激进”营销,同时收入只微增2.44%,净利润却下降744%?《投资者网》联系开元教育,但均未获置评。(思维财经出品)■