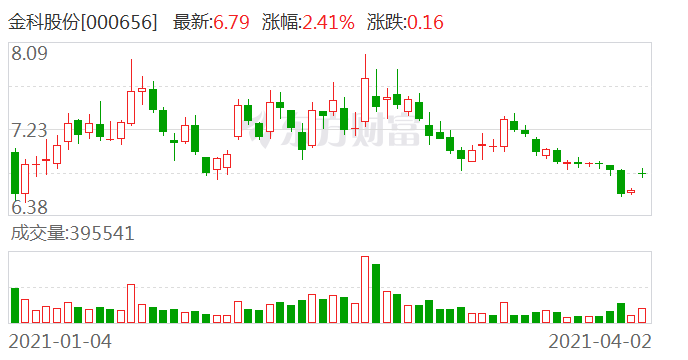

原标题:跻身“零踩线”阵营:金科净利增幅“虚高” 短期借款激增 来源:国际金融报

2020年12月,金科向外界透露了其未来的“五年规划(2021年-2025年)”,明确到2025年公司总销售规模要达到4500亿元以上。

如今,金科将“五年规划”第一年的目标定在了2500亿元。

4月1日晚间,金科披露了其2020年的成绩单,这一时间节点较原计划提前了27天。其在年报中透漏,“公司计划全年销售目标不低于2500亿元,新开工面积约2900万平方米,竣工面积2600万平方米,年末在建面积约7100万平方米。”

增速放缓

2020年,金科及其所投资的公司实现销售金额2232亿元,同比增长20%;其签约面积则同比增长17.59%至2240万平方米。

其中,金科在华东、重庆、西南(不含重庆)、华中、华南地区的销售金额占比分别达到41%、19%、12%、13%、7%。

但规模升级为两千亿的金科也同样面临着增速放缓的问题。与2019年57%的销售额增速相比,金科在2020年的销售额增速下降颇多。

而这一放缓的态势也将延续到2021年。以其预定的2500亿元销售目标来看,金科2021年的销售额增速将进一步下降至12%左右。

销售增幅放缓的同时,金科的毛利率也有所下跌。

2020年,该公司三大业务板块中仅有生活服务业务的毛利率同比增长了7.35个百分点,房地产销售以及新能源业务的毛利率则分别同比下跌了6.08个百分点以及11.9%个比分点。

与毛利率下降对应的是其成本的上涨。2020年,金科房地产销售以及新能源业务的成本分别同比增长40.12%、159.04%,达到627.67亿元、4.91亿元。

净利润增幅“虚高”

毛利下降、成本上涨对金科而言似乎不是问题,其在年报中直言,“公司归母净利润再创新高。”

2020年,金科实现营收877亿元,同比增长29.41%;其归母净利润同比增长23.86%至70.3亿元。

相较于往年为负值的非经常性损益数额,金科2020年该指标同比增长1528.3%至8.44亿元。扣除这部分“水份”后,金科的净利润为61.86亿元,同比增幅仅为7.86%。

而2019年,该公司扣非后净利润同比增幅为42.71%。二者相比之下,金科的盈利增速下降明显。

另一方面,若抛开非经常性损益不谈,金科的净利润也仍“不完美”。

2020年,金科的净利润为97亿元,同比增速达到52.66%。但其归母净利润的增速仅有23.86%,剩下的利润则流入了少数股东。其同期少数股东利润数额为26.74亿元,较2019年的6.81亿元增长约292.66%。

这也意味着金科联合开发的动作变多。第三方数据显示,2020年金科的权益占比为71%,较2019年的82.84%下降11.84个百分点。

“三道红线”达标

与少数股东利润增长趋势一致的是金科增长的少数股东权益。

截至2020年,金科权益总额为734.98亿元,较2019年的521.51亿元同比增长约41%。其中,归属于母公司所有者的权益为369.22亿元,占比为50.24%;少数股东权益则同比增长47.58%至365.76亿元,占比则提升至49.76%。

而金科2020年暴增的永续债也为其权益总额的增长出了一份力。年报数据显示,该公司期内的永续债数额为21.42亿元,较2019年的8亿元增长约167.72%。

通过做大权益总额来调控净资产负债率是房企的通用手段,金科也不例外。

截至2020年,金科现金短债比达到1.34;其扣除预收款后的资产负债率降至69.85%,同比下降近5个百分点;净负债率则同比下降45个百分点至75.07%,实现了由“橙档”到“绿档”的跨越。

但实现了“绿档”的金科2020年短期借款依然暴增。数据显示,金科报告期内的货币资金约为434.92亿元;其短期借款为104.67亿元,较2019年的30.6亿元增长242.04%;负债总额则增至3076.6亿元。

(文章来源:国际金融报)

文章来源:国际金融报

文章作者:吴典

原标题:跻身“零踩线”阵营:金科净利增幅“虚高”,短期借款激增