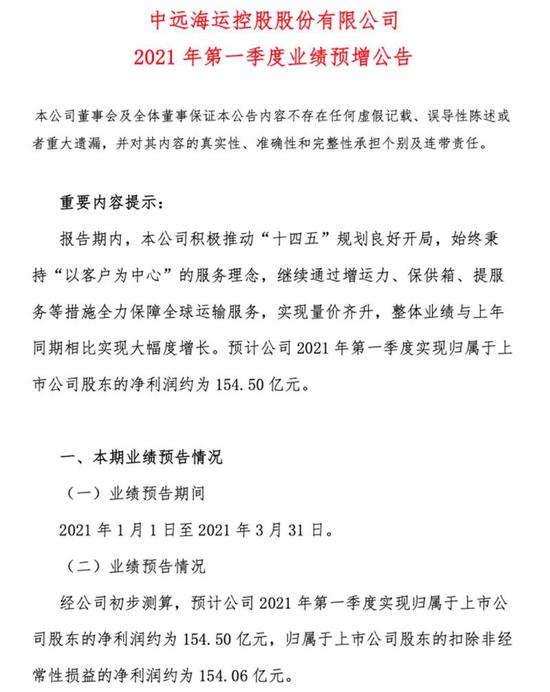

4月6日晚间,中远海控发布2021年第一季度业绩预告,预计一季度净利润约为154.50亿元,相当于每天净赚1.7亿元!

对于后续集装箱的运价情况,有业内人士表示,今年新签或在谈的协议价格已在涨价,“今年签约的价格比往年普遍有较大的提升,3年以上的长协也有不少。”

中远海控何以“日进斗金”?

对于今年一季度净利润的暴涨,中远海控仅在公告表示,今年一季度集装箱航运市场持续向好,中国出口集装箱运价综合指数(CCFI)均值为1960.99点,与上一年同期相比增长113.33%,与上一年第四季度相比增长53.8%。

中远海控预计一季度154.50亿元的净利润水平,不仅相比去年同期的2.92亿元增长超过五十倍,更超过了公司2020年全年99.27亿元的净利润总额。

自去年三季度以来,集运行业的“运价飙升”“一箱难求”早已不是新闻,“量价齐升”带来前所未有的市场机遇,作为全球集装箱运力规模第三的中远海控自然受益于此。

目前,中远海控通过全资子公司中远海集和间接控股子公司东方海外运营集装箱船队,经营国际、国内海上集装箱运输服务及相关业务。截至去年年底,中远海控共经营278条国际航线(含国际支线)、54条中国沿海航线及80条珠江三角洲和长江支线,所经营的船队在全球约105个国家和地区的352个港口均有挂靠,并累计订造了12艘23000TEU(即20英尺标准集装箱)集装箱船。

2020年,公司集运业务完成货运量2634.45万TEU,较2019年的2573.91万TEU增长2.35%。其中,中远海运集运完成货运量1888.25万TEU,同比增长0.52%;东方海外货柜完成货运量746.19万TEU,同比增长7.30%。

码头业务方面,中远海控旗下中远海运港口在2020年引进45条新航线至旗下控股码头,为疫情期间码头运营提供了稳定的货量支持,全年完成码头总吞吐量1.24亿TEU,同比上升0.03%。

新业务拓展方面,中远海控推出了“水水中转”“水铁联运”“物流专班”“空改海”等新运输模式,并发展了中欧陆海快线、中欧铁路班列、西部陆海贸易新通道等端到端项目,有机衔接“一带一路”物流通道。

报告显示,中远海控2020年中欧陆海快线完成箱运量同比增长45%,西部陆海新通道完成箱运量同比增长74%;与此同时,其双品牌集装箱业务在新兴市场和第三国市场的箱量增幅分别达到3.6%和3.0%。

在此基础上,中远海控2020年的财务指标可谓“亮眼”——全年实现营收1712.59亿元,同比增长13.37%;实现归属于上市公司股东的净利润为99.27亿元,同比增加31.63亿元,同比增长46.76%。

多家券商预期中远海控今年净利润约为266亿元,中信建投则预计公司今明两年的营收分别为2366亿元和2188亿元,净利润分别为433亿元和283亿元。

产业链“涨”字当头

中远海控暴增的净利润,仅是集运产业链高景气度的缩影。

事实上,集运市场持续旺盛的需求,带动从集装箱到新造船,从租船市场到二手船交易的整个集运产业链迎来普涨的“小阳春”。

3月30日,中集集团董事长麦伯良在公司2020年度业绩发布会上预期,集装箱需求旺季会延续到8、9月份,价格高企或会持续到9、10月份;中集集团上半年订单爆满,目前月产量已提至二十多万箱,工厂按照每周六天、每天11小时在赶工。

从售价来看,20尺干货标准箱去年1月份的报表结算箱价平均约为1656美元,到年中开始稳步上涨,至年底已经达到2322美元。今年一季度,价格最高涨至3500美元左右,最近稍有回落。

集装箱船同样紧缺,“抢船大战”一触即发。

各种规模的集装箱船的租金均出现了暴涨,国际集装箱船租船指数HRCI(Howe Robinson Containership Index)在2月初便达到1293点,并不断创下2008年以来的历史新高。来自市场的消息,中远海控在今年初以接近4万美元/天的价格,租入两艘8000TEU级别的集装箱船,远高于该型船舶半年前1.2万美元/天的租金。

与此同时,全球“不活跃”集装箱船的总和运力降至60万TEU,其中船舶处于受损待修、改装改造等状态下的运力约为37万TEU。克拉克森在其报告中称,目前几乎所有的船舶都将被租完,尤其是大型船舶,一些航运公司甚至正在通过购买船舶来解决运力问题。

事实上,从去年下半年开始,全球范围内已产生多笔大型集装箱船订单。

近日,中国船舶集团发布消息称,集团旗下大船重工(即中国重工全资子公司)和广船国际(即中国船舶控股子公司)成功承接13艘16000TEU集装箱船的订单,总金额超百亿元,是中国船舶集团承接的单笔金额最大的集装箱船订单。

据集运咨询机构Alphaliner的估算,截至3月20日,全球新造集装箱船订单量约为401艘共计363万TEU,占全球集装箱船现有总运力的15.3%,远高于往年的个位数水平。其中,122万TEU的订单发生在今年一季度,订单增速不断刷新近10年的历史纪录。

Alphaliner的统计数据显示,在本轮新船订单密集交付后,马士基将让出其蝉联25年之久的全球运力第一的宝座,地中海航运将取而代之;达飞航运有望超越中运海运重回行业前三;手持订单数量最多的长荣海运,则将挑战前五的位置。对此,上述业内人士认为集运行业新一轮的运力竞赛有望拉开序幕。