新浪财经上市公司研究院 大眼楼管/王永

新浪财经讯 5月份土地市场交易景气持续回升,成交面积创下年内新高,溢价率增至16.2%,实现2020年以来的五连涨。其中,一、二线城市溢价率环比上行,平均溢价率升至14.9%,三四线城市溢价率则出现回落,但仍高达16.3%。而在此背景下,各房企的拿地政策也出现了明显的分化,一些房企选择谨慎等待伺机而动,而部分房企则选择高溢价加仓,这其中有些项目的盈利空间堪忧,甚至有亏本赚吆喝的风险。新浪财经大眼楼管特推出“疫情之下土地市场升温,谁在高位拿地”系列报道。

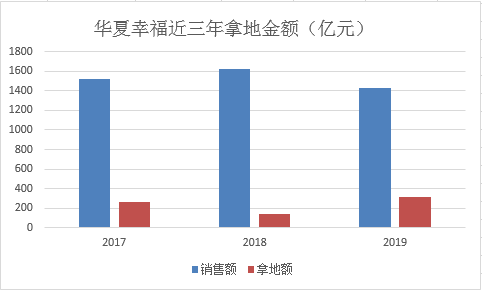

在克而瑞2019年全口径销售榜上,华夏幸福以1510亿元排第20位。2019年,华夏幸福全口径销售额下滑12%,2020年前五个月再度下滑42%。

销售大幅下滑之下,华夏幸福仍在大力度拿地,根据Wind统计数据,华夏幸福今年前5个月拿地金额同比增长124%。华夏幸福产业新城业务本就比较消耗现金流,在销售减少拿地力度增加的情况下,现金流更是加速流出。由此导致公司的融资规模迅速膨胀,融资利率也较高,最近拟发行的永续债利率高达 8.5%。

华夏幸福前五月拿地力度增加一倍 均价快速上涨

今年前五个月,华夏幸福全口径销售额300亿元,相比2019年同期的516亿,大幅下滑42%。销售断崖式下滑的同时,拿地力度不减。

根据Wind统计数据, 2019年前五个月,华夏幸福拿地规划建筑面积249.06万平方米,拿地总价57.22亿元。今年前五个月,这两个数据分别为276.78万平方米和128.45亿元。分别同比增长11%和124%。前五个月拿地力度(拿地金额/销售金额)达到了0.43,2019年前5个月拿地力度为0.11,全年则为0.21。相比2019年,拿地力度增加一倍。

2019年华夏幸福实现销售额1431.72亿元,同比下滑了12%,销售面积同比下滑21%。在2019年业绩说明会上,公司方面将销售额下滑原因归结为土储。华夏幸福副总裁、财务总裁吴中兵表示,销售额下滑主要是因为2017年到2018年孔雀城拿地相对不足,这甚至反映到了2019年销售额甚至2020年的第一季度的销售额上。

截至2018年末,华夏幸福土储规划计容建筑面积约为917万平方米,在建未售面积约为481万平方米。跟同规模房企相比,土储规模明显不足。2019年土储规划计容建筑面积1057.96万平方米,相比前一年微增。在这种情况下,逆势增加土储势在必行。

事实上,华夏幸福土储规模一直处在较低的水平。2017年下半年,公司重仓的环京迅速降温,回款受到影响。从2018年开始,华夏幸福进行了一系列调整。在京召开产业新城合作伙伴大会,将园区住宅交由合作方开发,实现现金回流。其次是引入平安的投资。

经过一年的调整,2019年华夏幸福开始加大拿地力度,2020 年则继续大手笔拿地。从土储分布来看,2020年前5个月,华夏幸福拿地金额较多的几个地区分别是南京、廊坊、成都、武汉,除武汉的两个项目权益比例为34%之外,其余项目大部分为100%。布局环京以外地区的趋势很明显。

去年开始的大力度拿地会不会带来2020年及2021年销售额的改善,值得关注。

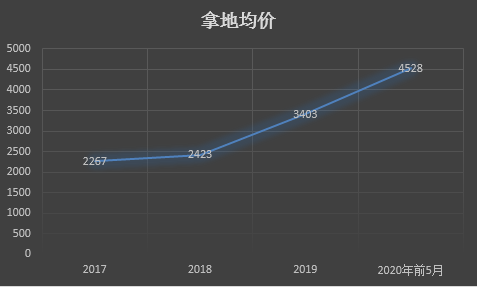

不过,高位拿地也快速推升了公司的拿地均价。根据Wind数据,2018年华夏幸福楼面地价2423元,2019年快速上涨到3403元,2020年前五个月进一步上涨到4528.26元。2019年与2020年高价拿的地,会不会削弱公司盈利能力是另一个值得关注的地方。

负债狂奔:现金流持续为负 现金不足以覆盖短债

华夏幸福独特的产业新城模式大量消耗现金流,2017年与2018年,华夏幸福经营活动现金流净额分别为-162亿元、-74亿元。2019年与2020年一季度则分别为-318亿元、-125亿元,现金在加速流出。

2019年与2020年一季度,筹资活动现金流净额则分别为259亿元、161亿元,对融资活动依赖较大。

截至2019年底,华夏幸福融资总额为1792亿元,较2018年底增加402亿元,增幅接近29%。整体融资成本也增加了1.44个百分点达到7.86%。2019年资本化利息就高达112亿元,较前一年增加了46亿。

截至一季度,华夏幸福资产负债率为83.6%,较2019年末降低0.3个百分点;净负债率为194.8%,较2019年末增长10.2个百分点,杠杆水平仍处高位。

1792亿元的融资中,银行贷款余额为456亿元,债券及债务融资工具期末余额为780亿,信托、资管等其他融资余额为556亿元。其中银行贷款平均利息成本6.37%,债券及债务融资工具平均成本为 7.25%,信托、资管等其他融资的平均利息成本则高达10.02%。

截至2020年一季报,华夏幸福账面货币资金464亿元,一年内到期的非流动负债加上短期借款达到746.72亿元,短债规模远大于现金。

一季度华夏幸福的负债还在增加,其短期借款、一年内到期非流动负债、长期借款均在增长,仅应付债券减少了5.24亿元。

就在6月19日,华夏幸福刚刚披露了发行永续债的公告。此次拟发行不超过30亿元的永续债,初始投资期限内的利率为 8.5%,高于近期融资的房企平均利率水平。

在销售下滑的背景下,加大力度拿地无疑增加了华夏幸福的资金压力。