新能源汽车大卖,闷声发财的原来是他们……

覃秘 刘家成

电解液价格一路上涨。

4月8日,三元动力用电解液报价5.5万元每吨,最高价达到5.7万元。一个月前,同样产品的报价还在4万元下方。据中金公司测算,今年以来,电解液的价格已上涨了44.7%。

“主要是受原材料价格上涨推动,从去年下半年起,溶液、六氟磷酸锂、EC/VC等添加剂先后上涨,电解液成本快速上升。”有接受采访的券商研究员介绍。

核心玩家的优势顿时体现。

“公司电解液产能超10万吨/年,产量主要根据公司客户需求排单,目前已接近满产状态。”日前,天赐材料董秘韩恒在年报业绩线上说明会上表示。

天赐材料相关负责人还表示,目前原材料价格上涨已较为顺利的传导到电解液产品上。

这当然有下游需求快速增长的原因。

去年下半年以来,新能源车销量猛增。据中国汽车工业协会的数据显示,2020年第四季度新能源乘用车的交付量不止翻倍,且其在乘用车市场的渗透率创下8.6%的新高。锂电池的需求也“水涨船高”,12月动力电池产量达到15.1GWh,同比增长143%。进入2021年,动力电池需求量仍然保持增加态势,导致六氟磷酸锂价格相较于低点的涨幅超过80%。

行业格局也形成重要的支撑。

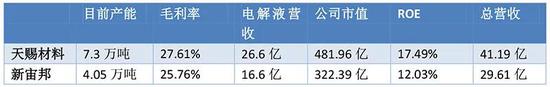

天赐材料财务报告显示,2020年,公司共交付电解液7.3万吨,同比增长超过52%。受此带动,2020年公司锂电板块营收达到26.6亿元,同比增加56.63%。截至2020年年底,天赐材料电解液在建产能35万吨。

新宙邦年报显示,2020年,公司电池化学品板块实现营业收入达16.59亿元,同比增长了43.44%,公司电解液全年产量为4.05万吨,同比增长47%,销量为3.82万吨,产销率达94.32%。目标产能预计将达到11.5万吨,溶剂自供将降低生产成本。

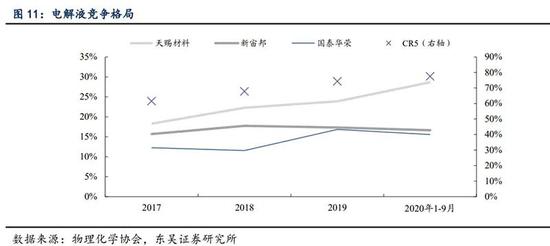

“行业前三家龙头公司占据了超过一半的市场份额,有很强的议价能力。”天风证券相关研报认为。

高工锂电调研数据显示,2020年,TOP3的市占率为61.4%,较前一年进一步提升。

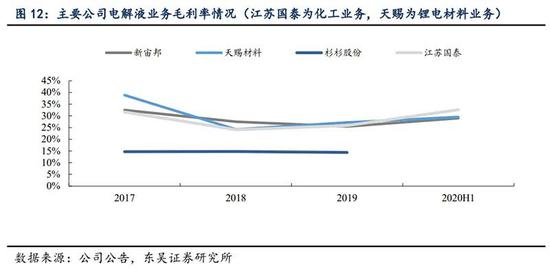

一个重要原因是,在上一波的大调整中,二三线厂家大量出局。据了解,2016年,受益于新能源汽车市场的红火,电解液价格曾一度大幅上涨。但好景不长,随着市场供给的增加,电解液价格经历了暴跌,2018年跌至底部后一直维持在低位,直到去年下半年的新一轮上涨。

此外,随着行业的发展,技术壁垒越来越高。

首创证券的分析表示,电解液的核心壁垒在于配方,也是厂家获得溢价的主要途径。随着电池对高安全性能、高能量密度、高倍率、长循环寿命的需求与日俱增,电解液中功能添加剂的开发和研究也变得越来越重要。持有新型添加剂专利的厂家可以享有采购环节独供等特权,进一步拓宽企业护城河,形成正向循环。

在行业不景气的时期,龙头公司如天赐材料、新宙邦,积极拓展海外客户、研发生产新型添加剂、布局上游原材料,进一步拓自身能力圈。

一旦市场好转,龙头企业的效益马上大反弹。据年报,天赐材料和新宙邦2020年度净利润分别达到5.33亿元和5.18亿元,同比分别增长3165.21%和59.29%。

在今年一季度,大反弹行情得以延续。

天赐材料日前预告,预计今年一季度净利润为2.50亿元至3亿元,同比增长502%至623%。主要原是电解液产品市场需求旺盛,销量增长明显,同时产品原材料自产率提升,毛利率提升。

新宙邦预计今年一季度净利润为1.43亿-1.63亿元,同比增长45%-65%,大幅预增的主要原因是,受益于公司有机氟化学品海内外业务订单增加,销售规模扩大。此外新能源汽车市场需求增长显著,锂电池电解液市场订单增加带动公司产销量提升较快。

截至目前,由于电解液供应格局仍然紧张,价格也延续着前期的强劲势头。多家券商预测,2021年,电解液龙头企业将出现量价齐升。