原标题:5万变500万的炒股大妈火了!长期持有哪些股票能和她一起“封神”

本周末,一位大连大妈的“炒股策略”上了话题热点,网友戏称,“股神”巴菲特都自愧不如。

这位大妈在2008年以5万元的成本购入一只股票,后因常年在国外忘记密码,如今前来销户,赫然发现自己的账户市值已经达到500多万元。

网传消息显示,这位大妈购买的是长春高新(000661.SZ)。

如果以2018年12月31日的收盘价计算,长春高新在过去的13年里股价上涨了126倍,是不折不扣的超级大牛股。

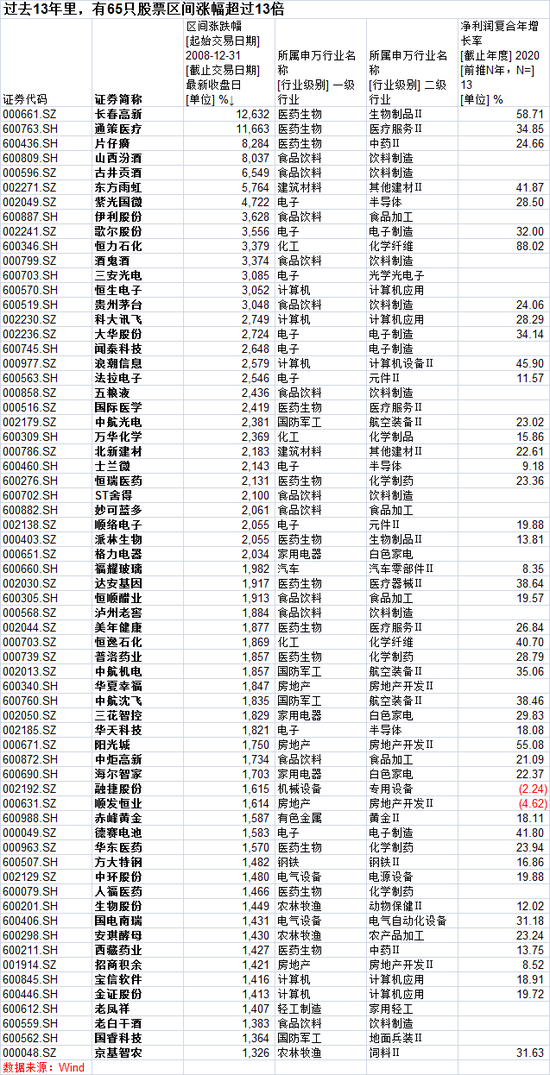

事实上,不仅长春高新,如果在2008年步入股市,并坚持长期持有的投资理念,可以发现,至少有65只股票可以收获13倍的区间涨幅,平均每年涨一倍,再算上分红,投资收益将更加丰厚。

热门赛道机会多

在2007年全球金融海啸的冲击下,中国股市自历史最高点6124点一路狂泄,基本上,2008年就是自由落体的一年,很难预测究竟何处是底,有人抄底,却抄在了半山腰上,直到当年四季度,一个真正的“黄金坑”开始浮现。

2008年底A股市场共1544只股票,时至今日,真正能够穿越周期、区间涨幅超过百倍的股票仅有两只,长春高新是其中一个,涨幅最高,另外一只为通策医疗(600763.SH),13年涨近117倍。

可以说,押中百倍股的概率为1/772,而能够如此长期持有,如果不是因为忘记密码,概率将会更低。

知名私募人士但斌在微博上为这位大妈点赞,称是“投资优秀蓝筹股的魅力”。

即便是抓住那些股价年均增长达到1倍的上市公司,也是一项非常了不起的投资。

第一财经根据Wind数据统计发现,在过去的13年里,有65只股票区间涨幅超过13倍,占比4.2%,同时,这些也是典型的蓝筹股,或是龙头、或是行业佼佼者。

从行业来看,这65只股票高度集中于医药生物、食品饮料、电子、计算机等热门赛道。涨幅前3的上市公司均为医药生物行业。

食品饮料行业也是这十余年来的大赢家,尤其是其中的白酒业,该行业总共19家A股上市公司,其中就有8家在过去13年里股价年均至少涨一倍,山西汾酒(600809.SH)涨了80倍、古井贡酒(000596.SZ)涨了65倍,酒鬼酒(000799.SZ)涨了34倍、贵州茅台(600519.SH)涨超30倍。

在业绩方面,能够十几年如一日地保持上涨,利润表现也是不错的,Wind数据显示,长春高新净利润复合年增长率近59%,通策医疗净利润复合年增长率为35%。

踩雷的概率更高

不过,机遇和风险总是并存的,我们也看到,在过去13年里那些被时代、被投资者抛弃的上市公司。

Wind数据显示,1544只股票中,71只个股区间跌幅超过30%,其中,有27只跌幅超过50%。133只个股已经被风险警示,另外还有3只退市股,分分钟“500万变5万”。

股价表现靠后的上市公司主要集中于化工、有色金属、采掘、房地产、传媒、电器设备、机械设备等行业,化学原料、化学制品和房地产是重灾区,这也和近年来我国经济结构调整高度相关。

2016年以来,化学原料及化学制品供给侧收缩显著。一方面,政府各部门通过行政审批手段严控过剩行业新增产能,另一方面以环保检查形式倒逼安全环保不达标和不具备竞争力的化工企业退出。

对于房地产行业来说,这十余年来,市场份额不断向超大型房企集中,中小房企的生存环境愈发恶劣,天房发展(600322.SH)、大名城(600094.SH)、*ST松江(600225.SH)、铁岭新城(000809.SZ)、云南城投(600239.SH)、中迪投资(000609.SZ)、*ST新光(维权)(002147.SZ)等房地产企业在过去13年里的股价区间跌幅在30%~70%。

所以,总体来说,踩雷的概率其实要比抓到牛股的概率高上很多。