原标题:沪市主板2020年九成公司盈利,退市新规后5家公司将被退市

4月30日晚间,沪市主板2020年度和2021年一季度经营成绩单出炉。

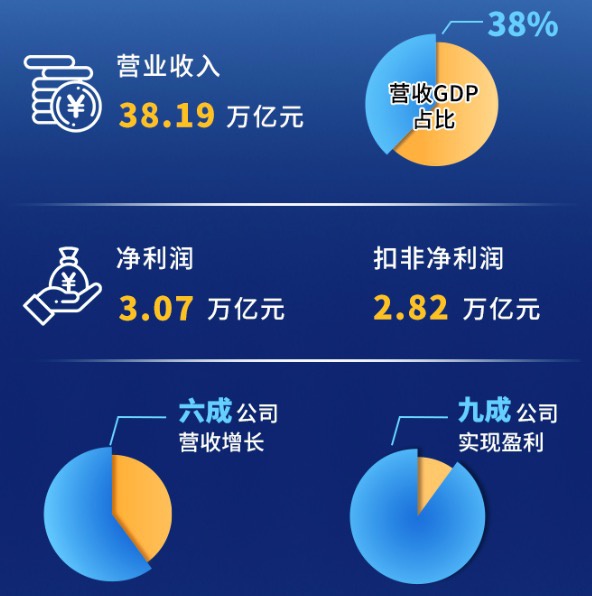

2020年,沪市主板公司共实现营业收入38.19万亿元,同比增长1%;共实现净利润3.07万亿元,扣非后净利润2.82万亿元,同比分别下降5%和6%。其中,五成公司实现收入和利润双增长,六成公司实现收入正增长,八成公司实现主业盈利,九成公司实现盈利。

2021年一季度,沪市主板1608家公司共计实现营业收入10.26万亿元,同比增长26%;实现净利润9985亿元,同比增长45%。其中,近九成公司实现盈利,盈利公司中近560家净利润增幅超过50%。此外,近270家公司扭转了去年同期的亏损局面,380余家实现减亏。

上海证券交易所(下称“上交所”)相关负责人表示,总体上,沪市主板公司经营和业绩均已恢复至2020年同期水平,盈利面基本修复,直接融资稳步提升,研发投入持续增加,现金分红保持高位,质押风险总体收敛。另外,退市新规效应初显,常态化机制逐步落地。

九成公司实现盈利

截至2021年4月30日,除易见股份外,沪市主板1608家上市公司对外披露了2020年年度报告。

2020年,沪市主板公司共实现营业收入38.19万亿元,同比增长1%,占全国GDP总额的近四成;共实现净利润3.07万亿元,扣非后净利润2.82万亿元,同比分别下降5%和6%;剔除海航系三家公司、ST康美、西水股份、*ST安信等涉及重大风险处置的巨亏公司后,降幅均收窄至2%。

分季度看,2020年一季度至四季度营业收入增速先抑后扬,分别为-8%、2%、5%和6%;净利润同比增速分别为-23%、-21%、15%和19%,V型走势明显。

实体类上市公司在2020年下半年复苏势头较强,2020年共实现营业收入29.33万亿元,同比基本持平;净利润1.07万亿元,同比虽然有所下降,但较上半年降幅大幅收窄24个百分点。其中,扣非后净利润在净利润总额中的贡献率达85%,超七成公司连续三年主业盈利;经营性现金流2.75万亿元,同比略有增长,近九成公司实现经营活动现金净流入。此外,金融类公司共实现营业收入8.87万亿元,同比增长7%;净利润2.00万亿元,同比持平。

分行业看,近七成行业收入、六成行业净利润保持增长,九成以上行业实现盈利,但不同行业恢复程度有所分化。

民生保障相关行业受疫情影响较小,市场需求较为稳定,全年业绩保持增长。其中,食品制造及加工、饮料制造和电热燃气及水生产行业净利润同比分别增长13%、14%和27%。而受益于基建投资加码、出口需求增长、国产替代提速等因素,通用设备、专用设备制造行业净利润同比分别增长51%和48%。橡胶塑料、金属制品、电气机械等相关制造业也表现较好,净利润同比分别增长63%、49%和30%。此外,随着下半年国内疫情防控趋于稳定,产业上下游全面复工,市场需求持续回暖,非金属矿、化工、纺织服装等制造业在年初业绩大幅下滑后已实现增速转正,制造业全年整体增速达10%。

与此同时,部分行业受疫情影响较大,经营出现阶段性困难。其中,交通运输、住宿餐饮等行业尚未扭亏,文体娱乐、批发零售、租赁和商务服务等行业仍处于深度下降区间,净利润同比分别下降64%、38%和14%,恢复较为缓慢。煤炭、石油、汽车制造等传统行业上半年受疫情影响较大,下半年随着市场需求逐渐恢复,同比降幅有所收窄,但全年业绩依然呈现下滑趋势,降幅分别为13%、52%、20%。

另一方面,2020年度沪市主板公司亏损面有所扩大,部分公司面临经营压力。沪市主板全年共184家公司净利润亏损,合计亏损额约2600亿元,其中38家公司亏损10亿元以上。相较2019年,亏损家数增加52家,亏损金额增加约1500亿元。剔除海航系、ST康美、西水股份、*ST安信等风险个案影响后,亏损额为1400亿元,与去年相比有所增加。

其中,134家公司出现首次亏损,主要集中于交通运输、文旅餐宿、批发零售、能源采掘等受疫情影响较为严重的行业,尤其是以中国国航为代表的航空运输业,亏损巨大。

股票质押风险总体收敛

除了业绩之外,2020年,沪市主板在直接融资、研发投入等方面持续增加,股票质押风险总体收敛。

2020年,沪市主板实体企业整体融资规模约11.38万亿元,同比增长18%。其中,直接融资规模1.45万亿元,同比增长24%。

全年新上市公司88家,同比增长66%,首发融资1208亿元;再融资新规后,非公开发行的市场活跃度显著提升,募资总额2115亿元,同比增长308%,发行家次达84家,同比增长171%,覆盖交通运输、半导体、生物医药、软件服务等热点行业,3家公司非公开发行规模超百亿元;可转债募资总额继续保持在千亿以上,发行家次增长34%。债券融资方面,上交所债券市场发挥积极作用,为沪市实体企业发债融资约2400亿元。

另外,值得注意的是,2020年报显示,沪市主板公司股票质押风险总体收敛,全年股票质押市值减少约800亿元,占股票总市值的比例下降1.26个百分点;高比例质押公司数量净减少52家,质押待偿还金额减少超1100亿元。

同时,沪市实体企业杠杆率整体保持合理水平,融资成本呈下降态势。2020年沪市主板实体类公司资产负债率61.61%,与2019年基本持平,制造业、电力热力等生产和供应业、建筑业等行业平均资产负债率降幅明显。尽管实体类公司有息负债规模同比增加约6970亿元,但有息负债在总负债中占比呈下行态势,较2019年下降1.24个百分点。实体公司全年财务费用合计约3800亿元,较2019年减少2.14%;财务费用率、利息费用率较2019年分别下降0.27、0.21个百分点。

随着科技创新在企业发展中的作用日益凸显,智力资本正在成为上市公司持续发展的重要引擎。2020年,沪市主板公司共推出股权激励和员工持股计划草案179单,同比增长13%,覆盖激励对象7.5万人,同比增长9%,大部分来自计算机、通信电子、软件、医药、化工等技术密集型产业。

同时,沪市主板公司持续加大技术研发与产业投资。研发方面,实体类公司研发投入金额合计约5400亿元,同比增长16%,其中近300家公司研发投入占比超5%,530余家公司研发投入总额超亿元,约850家公司研发投入保持增长,制造业、建筑业、采矿业等行业研发投入金额居前。

投资方面,内部购建固定资产等长期资产支出合计2.30万亿元,同比增长4%。同时,外延式并购重组持续赋能,全年共披露重大资产重组方案78单,涉及交易金额近2,300亿元,基于同行业、上下游的产业整合成为主流。同时,重组方式趋于多样化,定向可转债成为支付工具的有益补充,分拆上市、B转A等创新举措落地实施。

退市新规效应初显

2020年报显示,沪市主板专业机构的参与度进一步提升,投资者结构正在发生良性变化。与此同时,退市新规效应初显,常态化机制逐步落地。

截至2020年末,专业机构投资者在沪市主板公司流通股中的持股市值约8万亿元,同比增长近47%;持股占比约22%,同比增加2个百分点;全年日均成交金额1826亿元,相较2019年增加1100亿元,同比增长152%。其中,基金类投资者(公募及私募基金)持有市值2.6万亿元,同比增长近一倍;持股占比约7%,同比增加2个百分点;全年日均成交金额1022亿元,同比增加近两倍,成为沪市流动性的有力支撑。

同时,沪市主板公司交易活跃度提升,全年成交量6.67万亿股,同比增长26%,成交额约77万亿元,同比增长46%。这其中,市场交易向头部公司集中的趋势愈发明显,市值500亿以上的蓝筹公司交易规模持续增长,全年成交额超过31万亿,占比达四成,同比增长59%。此外,蓝筹公司估值水平稳步抬升,市盈率中位数从去年年末的20倍升至 26倍,增幅超四分之一,较同期沪市主板公司市盈率中位数增幅高出近11个百分点。

另外,投资者关注的现金分红方面,2020年,沪市主板共有约1200家公司推出分红方案,占全部盈利公司家数近85%,现金分红总额接近1.14万亿元。其中,130余家公司派现10亿元以上,20家派现100亿元以上,工商银行的分红总额最高,约950亿元。同时,580余家公司连续3年分红比例超30%,约100家公司连续3年分红比例超50%。

同时,股票回购力度进一步加大,全年共有150余家公司采用集中竞价方式、要约方式实施回购,涉及金额合计约510亿元。

在2020年年报发布后,上交所依法合规执行退市新规。沪市5家公司触及财务类指标将被终止上市,39家公司将被实施退市风险警示(即*ST),36家公司将被实施其他风险警示(即ST)。

退市新规中新设的“营业收入+扣非净利润”组合指标是戴星戴帽的主要原因,有23家公司因此触及*ST情形;因净资产为负、审计意见类型和破产重整原因触及*ST的分别有9家、10家、5家,其中6家公司同时触及多项情形。

另外,23家公司因内控否定意见或者无法表示意见触及其ST情形,因资金占用或违规担保、连续三年业绩亏损、最近三年扣非为负且最近一个会计年度财务会计审计报告显示持续经营能力存在重大不确定性而触及ST的公司分别有16家、7家、5家,其中同时触及两项及以上指标的公司有14家。