原标题:电子产品之母PCB行业将迎“惨烈”二季度,这些公司毛利率和业绩承压| 涨价潮谁受损⑤

记者|曹立CL

编辑|陈菲遐

去年下半年以来,PCB(印制电路板)行业公司普遍走出一轮阴跌走势,龙头公司股价更是腰斩。鹏鼎控股(002938.SZ)、沪电股份(002463.SZ)和深南电路(002616.SZ)分别从最高点下跌53%、55%和62%。

PCB可谓是电子产品之母。PCB作为传输媒介,能实现电子元器件之间的相互连接,起中继传输的作用,是电子元器件的支撑体。Prismark预测,2024年全球PCB行业产值将达到758.46亿美元,2019-2024年复合增长率为4.3%。PCB下游产品种类众多,具体可分为通讯用板、消费电子用板,计算机用板,汽车电子用板,军事航天航空用板,工业控制用板及医疗用板等。

近期原材料价格大涨是PCB行业股价低迷的主要原因。

PCB的上游原材料包括覆铜板、半固化片、铜球、油墨等。其中,覆铜板是最主要成本,深南电路的招股书显示,覆铜板要占到成本的37%。

数据来源:深南电路招股书

覆铜板主要原材料包括电解铜箔、玻纤布和树脂。数据显示,2021年以来沪铜指数涨幅超过32%,目前涨至70000点以上,处于十年新高位置。此外,玻纤、树脂价格也处于高位。可以说,原材料铜的涨价,直接导致了PCB行业成本上涨。

数据来源:Wind,界面新闻研究部

覆铜板行业集中度较高,全球前十刚性覆铜板厂商合计市场份额在75%以上,覆铜板市占率第一的建滔化工市占率超过20%。在此背景下,覆铜板行业能够比较顺利地将原材料涨价传导至下游PCB行业。一季度以来,覆铜板材料提价幅度在30%到40%。

PCB行业相对更加分散,全球前十厂商合计市场份额不到40%,PCB市占率第一的鹏鼎控股,市占率在6%左右,行业竞争激烈。而部分PCB厂商比较依赖大客户,如鹏鼎控股第一大客户苹果收入占比高达68.79%,导致PCB行业很难将上游涨价向下游转嫁。

在投资者交流平台上,PCB厂商面对投资者原材料涨价问题时,回答较为含糊。

沪电股份就表示:“原材料涨价是全行业面临的困难,公司和客户保持紧密的联系,并通过技术工艺创新、产品结构优化,提高客户合作深度等多种手段将原材料价格上涨的压力予以转移或化解。”

深南电路则表示:“公司会通过提升工艺能力、加快技术创新、加强原材料库存管理等方式提升内部运营效率;同时加强与供应商、客户的沟通协商,共同面对材料价格上涨压力,努力实现共赢。”

鹏鼎控股表示:“公司积极与原材料厂商加强合作与沟通,及时调整原材料库存,保证原材料的供应稳定,同时通过技术升级,不断优化产品结构,开发高毛利产品;通过精细化管理,进一步降低成本,以降低原材料价格上涨的风险。”

从这三家PCB公司的回应看,普遍采用的是工艺创新、加强内部管理这样的措施,而非涨价。深南电路的工作人员告诉界面新闻:“公司和客户都是长期合作,一般不会轻易涨价。”

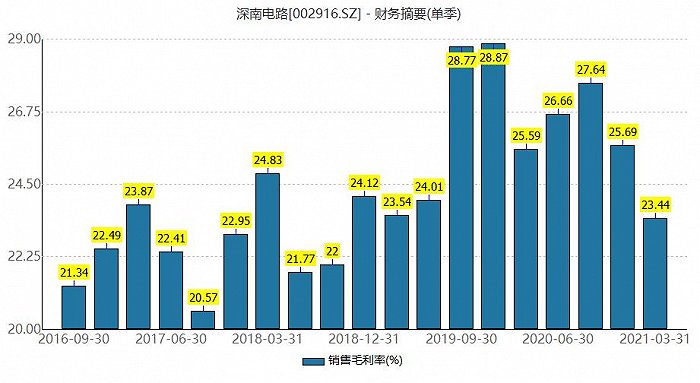

从一季度情况看,原材料涨价对PCB行业的影响还未完全显现出来。如深南电路2019年一季度和2020年一季度的毛利率分别为23.54%和25.59%,2021年一季度毛利率为23.44%,虽然同比有所下滑,但和2019年一季度相差不大。

数据来源:Wind,界面新闻研究部

深南电路工作人员表示,由于2021年一季度用的原材料是2020年的,所以原材料涨价后果还没有体现出来。

从历史情况看,高铜价对PCB行业毛利率有一定抑制作用。上轮铜价高点出现在2017年四季度和2018年一季度,深南电路的毛利率低点出现在2017年四季度。

数据来源:Wind,界面新闻研究部

2021一季度,在毛利率轻微下滑情况下,PCB行业的成长性就明显出现了问题。鹏鼎控股、沪电股份和深南电路2021年一季度的扣非净利润分别增长-15.68%、0.21%和-19.69%。

本轮铜价上涨高度远超上轮,因此PCB行业公司毛利率和业绩将面临更大压力。在价格传导机制不完善的PCB行业,这些生产商或许要承受一段时间的毛利下滑。