原标题:财说| 锂价平稳,为什么赣锋锂业们股价再创历史新高?

记者 | 陶知闲

编辑 | 陈菲遐

1

锂企股价的疯狂从市场的火热便已经可以感知到。

锂化合物头部企业赣锋锂业(002460.SZ)和天齐锂业(002466.SZ)股价均创出历史新高,市值分别达到2700亿元和1280亿元。赣锋锂业股价更是在2020年上涨195%的基础上,再度大涨87%。此外,盐湖提锂头部公司西藏矿业(000762.SZ)、藏格控股(维权)(000408.SZ)和科达制造(600499.SH)今年股价也分别上涨264%、234%和161%。

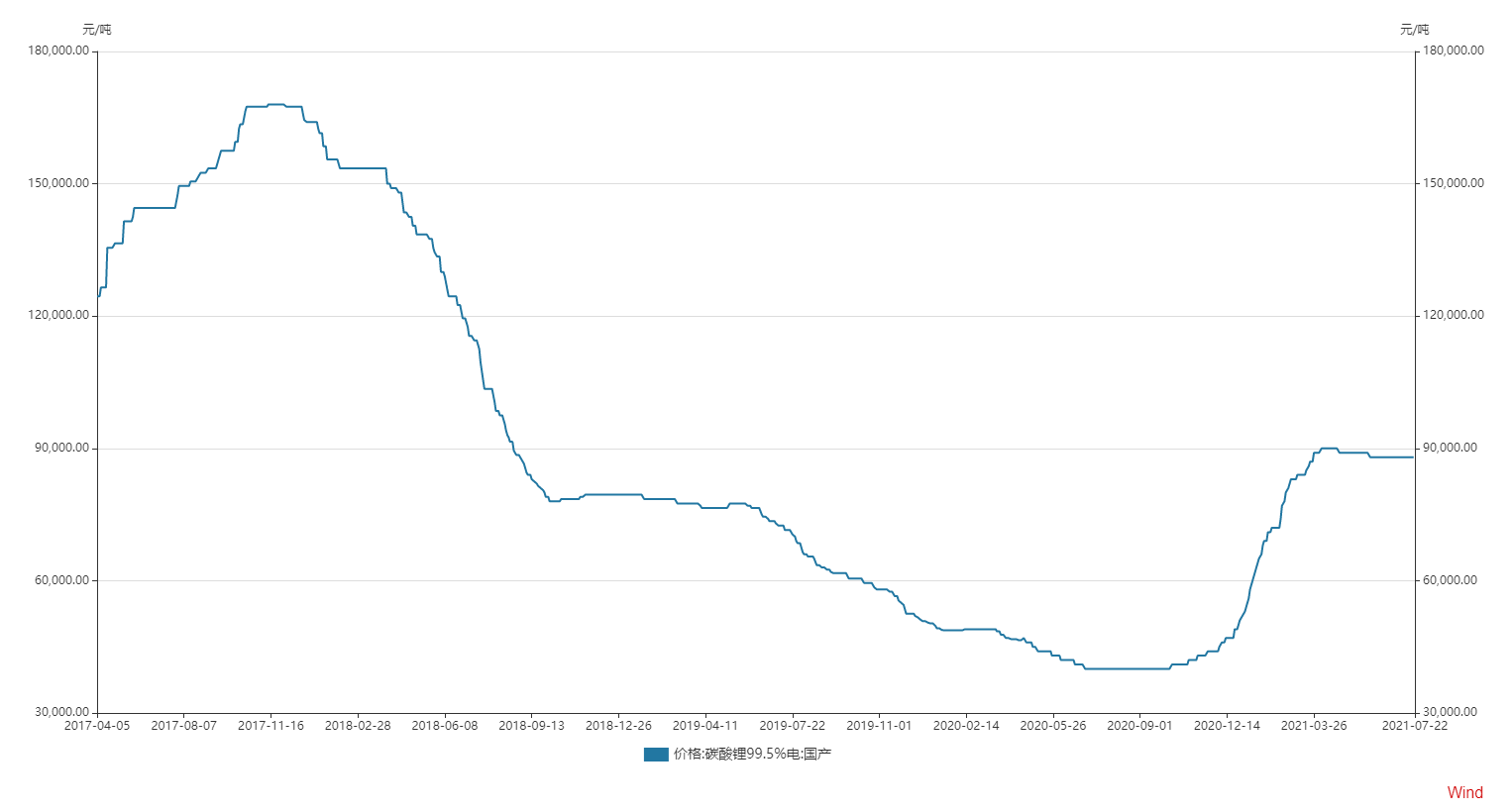

锂企股价疯狂背后是近期平稳的锂价。虽然目前锂价相较2020年低点的4万元/吨已上涨120%,但最近一个季度锂价并未呈现大幅波动。

数据来源:WIND,界面新闻研究部

锂价稳定,股价先动,这背后的逻辑究竟是什么?

为什么涨价?

想要理解锂价,首先要了解2020年9月以来锂价上涨的原因。产能供给不足、需求过快提升是本轮锂价快速上涨的根本原因。

从需求端来看,作为锂最重要的下游应用端,新能源汽车景气度直接影响锂的需求。智利头部锂矿巨头SQM预计,2020年全球锂需求量按碳酸锂计算为33万吨LCE,同比增长约7.5%。其中电池约占2020年75%,是最大的需求端;在电池中,动力电池占比也由2019年的46%提升至2020年的54%,增速迅猛。

新能源汽车超预期的销量是锂需求端爆发的直接诱因。今年初,中汽协会曾预测今年新能源汽车销量有望达到180万辆,同比增长40%;而根据中汽协数据显示,仅今年上半年我国新能源汽车产销量分别为121.5万辆和120.6万辆,同比增长200%,已经与2019年全年产销量水平持平。随着近日市场的火热,中汽协副总工程师许海东认为,新能源汽车全年销量有望达到240万辆,同比增长76%。

欧洲市场的新能源汽车需求也同样旺盛。为了提振经济,快速摆脱疫情影响,欧洲各国加大了对电动汽车的补贴力度,德国甚至决定将电动汽车补贴增加1倍。受此影响,宝马计划在2021年将电动汽车销量提升50%以上。

从供给端来看,短时间内锂供给难以平衡需求端的爆发。

锂产业链分为上游的资源端(主要包括盐湖提锂、锂辉石提锂、云母提锂),中游锂化合物的深加工以及下游的应用,主要为动力电池制造。中游深加工产能建设速度较快,特别是我国的产能。百川资讯数据显示,2020年底我国碳酸锂和氢氧化锂的产能分别约为43万吨和23万吨,远高于当年产量。由此来看,锂电池产量瓶颈主要受上游资源端的制约。而上游资源端受开发周期长、投资金额大及当地政策等复杂因素制约,因此复产难度较高。

2017年之前,受新能源汽车兴起及消费电子广泛应用影响,锂价不断上涨。随着各锂矿厂商不断扩产及盐湖提锂超预期开发,锂出现供大于求状况,由此导致锂价于2018年初年进入下行通道,当时碳酸锂(99.5%电池级/国产)的价格从最高17万元/吨下降至2020年8月的4万元/吨,降幅高达76.47%。

作为典型的周期品,价格暴跌直接抑制了产能释放。

以供给全球50%锂资源的澳洲为例,除了少数几个优质锂矿被巨头瓜分外,多数锂矿于近几年陷入窘境。主要锂矿中,Altura已破产接管;Wodgina处于停产维护状态,仅有GXY及PLS供应少量锂矿,难以满足今年不断增长的市场需求。澳洲锂矿停产主要因为2020年锂精矿市场价格一度跌破锂矿成本线,从而导致多家锂矿企业出现亏损。仅2020年一年,澳大利亚生产4万吨锂金属当量,同比减少约 11%。

供给全球35%锂资源的南美锂矿也难独善其身。特斯拉供应商、锂化合物生产商Livent 2020年亏损1.22亿元。其他巨头中,SQM于2020年初宣布将部分扩建计划推迟到今年底。全球最大锂生产商雅宝也搁置了其建设年产10万吨氢氧化锂工厂计划。与此同时,雅保推迟了12.5万吨新增锂加工产能的建设计划。

何时到顶?

波动性是周期品最大的特点,而价格则是供需关系最好的助推器。

随着近期锂价暴涨,锂企纷纷选择复产。在被破产管理公司接管后,拥有锂精矿产能22万吨、占比全球锂供给产能5%的Altura于近期宣布复产;SQM此前也披露了对盐湖锂的中长期产能规划,计划在今年末和2022年末分别将碳酸锂产能提高到12万吨和18万吨,氢氧化锂产能提升至2.15万吨和3万吨。

锂供给端的恢复需要时间,一般来说锂矿企业复产需要经历至少一年周期,今年下半年甚至至明年上半年,锂将持续维持供给不平衡状态。以动力电池正极厂商为例,据不完全统计,近期正极厂商产能扩张已突破10万吨量级,由此对应锂盐需求增量也将突破5万吨;而同期锂盐产能释放最高也仅为2万吨。

更多的锂盐产能将在明年释放。根据平安证券统计,雅宝2020年盐湖锂和矿石锂资源产量约为8.8万吨碳酸锂当量。公司虽然目前有较多在建项目,但今年基本无新增产能投产。未来产能主要在2022年投产,其中其在智利盐湖新增约4万吨碳酸锂项目和 Greenbushes二期60万吨锂精矿(公司包销 30万吨锂精矿,折合约4万吨碳酸锂当量)。

我国产能增量也主要将在2022年释放。根据中信证券测算,当前我国主要盐湖提锂企业已建成和有明确规划的产能项目达到25万吨。今年我国整体锂矿增量有限,明年预计将有盐湖股份 2万吨盐湖碳酸锂和永兴材料2万吨锂云母碳酸锂项目投产带来的产能释放。

短期供给不足的结果恐将导致锂价继续上涨。按照目前整体锂价在9万元/吨左右来看,未来锂价突破10万元/吨将是大概率事件,甚至接近前高的15万元/吨的价格也存在可能。

锂价高企并不意味着锂企可以高枕无忧,市场早已将预期“注入”如今的股价。

从股价来看,以龙头股赣锋锂业为例,今年第二季度当锂价一直维持在8.8万元/吨左右的时候,公司股价维持在110元/股附近。如今锂价并未有大的波动,而公司股价却已爆涨至200元/股附近,市场的预期注入由此可见。

从利润来看,券商给予赣锋锂业2021年及2022年盈利一致预测分别为21.37亿元和29.52亿元,对应如今2700亿元市值,公司市盈率高达126倍和91倍。

从市净率来看,赣锋锂业目前市净率高达21倍,创出5年新高。要知道,这家公司5年中枢仅为10倍。

数据来源:WIND,界面新闻研究部

即使未来锂价持续上涨,也并不意味着就能带给锂企股价上的正反馈,预期已经走在市场前面了。