“7月黄金坑”出现,布局“低估茅”好时机,高端白酒仍是首选赛道!

来源: 证券市场红周刊

原创 红刊社

风险是涨出来的,机会是跌出来的,“茅指数”部分成分股用半年多的时间证明了这句话。对于一些跌了几个月并在近期市场大跌中跟跌的龙头股,投资人认为“已经跌出了机会”。

在媒体报道美国证监会(简称“SEC”)公告暂停受理中国企业赴美IPO注册申请之际,高盛高华证券获准通过子公司从事科创板、创业板跟投业务的信息也在广泛传播,这些消息意味着外资投资中国资产更加便利,而且A股市场也将有更丰富和优质资产可投。

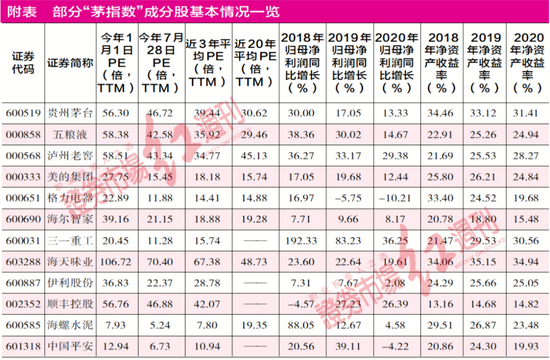

事实上,对于外资极具吸引力的A股部分“茅类”资产已经在调整中迎来布局价值。统计数据显示,截至7 月 28 日,恒瑞医药、美的集团和金龙鱼等 21 只“茅指数”成分股的跌幅超过 10%,即便是贵州茅台累计跌幅也达 10.63%。而跌幅更大的“险茅”中国平安、“水泥茅”海螺水泥和“快递茅”顺丰控股更是被剔除出了“茅指数”。对此,接受《红周刊》记者采访的多位职业投资人“确认”:“7 月黄金坑”就在附近,可以布局两大方向:一是过于超跌的传统核心资产,一些“茅指数”成分股已经进入了一个相对比较合理的区间,部分个股更是遭遇折价,已经具备长期配置的安全边际;二是急跌回头上岸的成长股。

“7月黄金坑”就在附近

“茅股”出现估值折价

7月23日-7月28日,市场剧烈震荡。据《红周刊》记者统计,在此期间沪指累计下跌5.96%,全A总市值累计跌去了5.93万亿元,总市值萎缩了6.3%。其中,“茅指数”成分股成交额合计为6798.77亿元,占沪深两市总成交额56004.30亿元的12.14%。在43只“茅指数”成分股中,41只收跌,约一半个股下跌10%以上。这表明,“茅指数”虽然贡献了沪深两市12%以上的成交量,却是下跌的引领力量。

在此之前,“茅指数”是最引人关注的领涨力量。在去年9月21日“茅指数”推出以来至今年2月10日(春节前最后一个交易日),“茅指数”整体收涨48.04%,远超沪深300同期22.60%的涨幅。那么,为何出现当前这种逆转呢?

对此,百亿私募保银投资认为,近期教育、互联网等行业政策密集公布,导致相关板块的大幅回撤。而教育和互联网等行业受制于政策的负面消息,也引发了资金对于医疗、白酒等行业的提前担忧。所以,前期热门的消费、医药板块在近期都有所调整,尤其是前期涨幅较大的龙头公司。

景林资产董事总经理高云程近期也公开表示,市场出现了很典型的蝴蝶效应,一个行业的供应先行“消失”使得相关上市公司股价调整,从而带来对其他产业政策的担忧。但实际上,除了极个别的行业,大部分行业的基本面并没有发生改变,它们更多的是估值的折价。

折价的出现,代表市场给了一个送钱的机会。神农投资总经理陈宇判断,“7月黄金坑”就在附近,其中两条主线极具投资价值:一是过于超跌的传统核心资产,二是急跌回头上岸的成长股。

据《红周刊》记者统计,“茅指数”领跌成分股主要集中在医药、白酒、家电等行业,其中,“药茅”恒瑞医药、“油茅”金龙鱼和“家电茅”美的集团跌幅居前,分别收跌39.66%、35.62%和34.43%。另外,“险茅”中国平安、“水泥茅”海螺水泥和“快递茅”顺丰控股被剔除出“茅指数”。与之相对的是,由电子、计算机、电气设备等组成的科技赛道则大幅领跑市场。在最近的市场大震荡中,科技赛道龙头也表现得更加抗跌。

对于这种消费、传统行业与科技的“跷跷板”现象,百创资本基金经理陈子仪解释说,在外部贸易环境以及疫情的影响下,市场目前更加看重远期业绩的确定性,新能源、半导体等高景气行业就被给予了更多的关注。相反,部分消费赛道出现了竞争格局恶化、标的业绩低于市场预期的情况,水泥行业则因为2016年至2020年的供给侧调整以及区域结构化的行业逻辑出现显著变化,同时叠加这些行业难有超预期的基本面表现,因此都表现得不理想。“所以,就形成了现在这种科技赛道公司相比消费和传统赛道公司相对抗跌的现象。但消费和传统赛道不会长期被市场忽视。”

白酒未来五年复合增速在15%~20%

高端白酒仍是首选赛道

据《红周刊》记者梳理,在消费赛道中,白酒公司进入“茅指数”的数量较多,有“茅五泸”三家,这些个股今年以来均出现大幅调整,下跌幅度最低为10.63%。估值方面,相比2月18日(春节后首个交易日)的估值高点,“茅五泸”的估值分别收缩了32.90%、36.17%、42.70%,至46.72倍、42.58倍、43.34倍,但仍高于或接近他们近20年的30.62倍、29.45倍、45.13倍的平均估值。“茅五泸”当前的估值水平仅略低于行业46.99倍的平均估值。

对此,雪球投资董事长李昌民认为,白酒龙头原来整体的估值在70倍左右,现在是40倍左右。对比发达国家消费股过去几十年的估值水平来说,在高速增长期给一个40倍左右估值是相对合理的。

成恩资本董事长王璇也表示,高端白酒年初时的估值与其本身稳健的业绩增速有一定错配,目前白酒行业经历疫情后的业绩修复,整体行业增速已逐步换挡到过往水平。“消费升级的逻辑没有改变,高端白酒的景气度仍在。以美股的麦当劳、可口可乐等公司为例,虽然它们已经不再高速增长,但依然享有较高估值。从企业基本面来看,以未来五年为期限,白酒行业整体业绩保持15%~20%的复合增速是大概率事件。”

截至目前,白酒行业发布半年报的上市公司有贵州茅台、水井坊两家,其中,贵州茅台归母净利润同比增长9.08%,水井坊同比增长266.01%。需要注意的是,虽然水井坊整体业绩大增,但二季度出现亏损。这引起水井坊以及其他白酒股的大幅波动。对此,水井坊在上证e互动平台表示,“二季度属白酒行业传统销售淡季,为推进公司高端化战略及为旺季来临做好准备,公司加大了对费用的投入。因此,公司短期利润受到一定影响。”

那么,高端白酒是否也会出现业绩较大波动?对此,一位职业投资人在接受《红周刊》记者采访时表示,不能用水井坊的情况来类比高端酒,从业绩稳定性来看,“茅五泸”一线白酒的业绩预期可以维持在10%以上,是白酒行业中最优质的细分赛道。

与“茅五泸”股价调整类似的还有“奶茅”伊利股份和“酱茅”海天味业,这两家公司当前估值明显偏离发达国家消费股40倍左右的中位线,其中,伊利股份明显偏低为22.37倍,海天味业明显偏高为70.40倍,相较今年2月18日的高点分别下跌了44.14%、35.90%。

从公募基金对伊利股份和海天味业的持仓情况来看,无论是持仓家数还是持仓市值,伊利股份都远超海天味业。其中,富国基金的朱少醒是伊利股份的长期持有者之一。从2006年第二季度末开始,朱少醒管理的“富国天惠精选成长A”就出现在伊利股份的股东名单中,截至今年第二季度末,这只产品持有伊利股份3600.77万股,其中,二季期间增持了305万股。加仓期间,伊利股份股价震荡下跌。

不过,从近三年的业绩增长情况来看,伊利股份是个位数增长,而海天味业则保持了19%以上的增速。对此,王璇指出,调味品有较强的扩品类和消费升级逻辑,且行业处于成长期,对比走进成熟期的乳制品,有更好的业绩弹性。“市场对成长期龙头会给一定的溢价,对成熟期龙头很难给溢价。现在的乳制品龙头也在培育低温奶和奶酪等新的增长点,但受制于冷链等因素影响,这些产品的体量仍小且发展速度较慢。未来几年内,调味品龙头的想象空间更大一些。”

家电龙头逻辑生变

“械茅”进入合理区间

据《红周刊》记者统计,在行业成熟的“茅股”中,美的集团、格力电器、海尔智家、三一重工今年以来的平均跌幅更甚“茅五泸”。但在利润创造方面,它们的表现与“茅五泸”相差不大,且远超大多数上市公司。估值方面,这些个股没有多少溢价,甚至还被“折价”,比如三一重工的估值已经是进入个位数区间。

利檀投资董事长陈昊扬认为,“相比其他‘茅公司’,它们肯定是被错杀了。但如果与国际成熟市场上同行业的公司作比较,它们的上涨空间也不会特别大。因为若论谁赚钱最多,现在肯定还是银行、房地产。在这类公司的投资上,我们更应该看将来增长的持续性。”

或是基于此,《红周刊》记者注意到,市场的主力资金在这四家公司的投资上也产生了分歧。如公募基金正在减少这四家公司的配置,而被誉为“聪明钱”的北上资金却增持了其中的美的集团和海尔智家。

具体来看,在公募基金方面,自今年年初至二季度末,美的集团、格力电器、海尔智家和三一重工均遭到了公募基金的大幅减持,分别被减持34701.99万股、16192.14万股、5965.61万股和53843.20万股,占公司总股本的比例分别为4.92%、2.69%、0.95%和6.34%。北上资金方面,同期减持格力电器和三一重工1791.16万股和12888.50万股,增持美的集团和海尔智家12391.61万股和5871.67万股。

对此,一位职业投资人在接受《红周刊》记者采访时指出,家电行业今年面临着两个利空因素,一是原材料价格上涨,二是后疫情时代市场对其出口订单不可持续充满担忧。尤其是美的集团和格力电器,它们体量最大的产品都是空调,且渗透率已经比较高,本身就面临着增长逐渐走弱的趋势。但上述投资人同时表示,“我目前比较看好海尔智家,因为其产品线比较立体,而不是单纯依赖大单品,公司的发展战略也符合智能家居全屋定制的趋势,并且海尔智家的卡萨帝作为家电行业中目前惟一走出来的消费升级品牌,潜力还很大。”

对于“械茅”,该投资人指出,其刚刚走过周期高点,估值合理下降,“‘械茅’的合理估值区间在10倍~15倍,目前已逐渐进入合理区间。”

李昌民则认为,立足中长期,一些相对股价高点出现“腰斩”的“茅指数”成分股已进入了一个相对比较合理的区间。另外,部分被剔除出“茅指数”的个股,已经具备长期配置的安全边际。

.app-kaihu-qr {

text-align: center;

padding: 20px 0;

}

.app-kaihu-qr span {

font-size: 18px;

line-height: 31px;

display: block;

color: #4D4F53;

}

.app-kaihu-qr img {

width: 170px;

height: 170px;

display: block;

margin: 0 auto;

margin-top: 10px;

}

$.ajax({

url: 'https://finance.sina.com.cn/tgdata/qhkh_tg_api.json',

success: (d) => {

if (!!d) {

if(d.result.data.qrcode){

$('#app-qihuo-kaihu-qr').get(0).innerHTML = '' + d.result.data.pctext + '

.app-kaihu-qr {

text-align: center;

padding: 20px 0;

}

.app-kaihu-qr span {

font-size: 18px;

line-height: 31px;

display: block;

color: #4D4F53;

}

.app-kaihu-qr img {

width: 170px;

height: 170px;

display: block;

margin: 0 auto;

margin-top: 10px;

}

$.ajax({

url: 'https://finance.sina.com.cn/tgdata/qhkh_tg_api.json',

success: (d) => {

if (!!d) {

if(d.result.data.qrcode){

$('#app-qihuo-kaihu-qr').get(0).innerHTML = '' + d.result.data.pctext + '