研究视角 | 一个关于未来汽车的大胆猜想?消费电子公司在汽车智能化浪潮中的新机遇

来源:和谐汇一资产管理

在中国制造业的效率提升、产业升级的过程中,以手机为代表的消费电子清晰体现了升级的全过程,这对未来新能源车行业投资会有很好的借鉴意义。

我们在研究行业过程中,首先是追溯过往、寻找过往的规律,基于规律,以及合理的商业逻辑和产业规律,对另外一个行业做出推演。所以,“忆古思今”,展望未来,我们对新能源汽车有一个大胆猜想,以下为全文,祝开卷有益。

引 言

在全球碳中和的大背景下,新能源汽车作为节能减排、提升能量使用效率的核心应用,在可见的未来会维持高速成长。根据研究机构Strategy Analytics的统计,2020年全球EV出货量226万辆,2021年出货量预计将达407万辆,增长80%,2025年出货量更是突破1500万台。同时因为电动汽车是智能汽车的天然载体,未来的智能汽车增长会更甚于电动汽车。智能汽车相比传统汽车采用更多的计算、存储、传输、传感单元,它会是未来多年全球电子科技行业创新的焦点,电子公司在汽车产业链的地位将得到显著提升。

为什么说电动汽车是智能汽车的天然载体?

1)电动汽车的动力系统相对于燃油汽车大幅简化,汽油车厂积累百年的发动机/变速箱技术优势不在,新生进入者门槛大幅降低;

2)汽车结构的改变为自动驾驶系统计算结构的改变提供了基础,强大运算能力正逐步引进到智能汽车中。

由此我们有必要回顾、研究一下以智能手机为代表的消费电子供应链的崛起过程,并从中看看智能汽车产业链是否有规律可循。

01

手机行业发展规律-核心功能集成度提升

催生行业爆发和新玩家崛起

回顾过去20年全球手机行业的发展,大致经过:

1) 2006年之前:诺基亚、三星、摩托罗拉三巨头时代;

2) 2006-2010年:PC级构架手机iPhone + 低端Turn Key山寨机高低端并举时代;

3) 2010年至今:中国品牌智能手机占据全球主导地位时代。

这其中核心的关键词是“集中”:即核心芯片、功能高度集成化带来的研发壁垒下降,从而在终端市场形成中国“品牌”的集中。

Turn Key->PC构架手机->智能手机SoC的演进是形成这种“集中”的内力,是驱动手机行业革命的三大创新:

第一项创新:联发科的Turn Key方案,联发科提供高集成度主芯片方案,并将其他硬件、软件适配好,使得客户可以免去高昂的研发费用,利用芯片厂提供的参考设计做出形色各异的山寨机;

第二项创新:苹果主导的PC构架手机,即将PC的CPU+DRAM+NAND Flash的构架引入手机行业,手机基带降格为通讯模块,从而解放了操作系统开放给第三方App的能力,造就了智能手机;

第三项创新:高通、联发科等公司主导的基带+应用处理器SoC智能手机方案,这是Turn Key方案在智能手机时代的升华,在简化硬件结构的同时维持了操作系统的开放性,从而使得规模经济的重要性超过研发壁垒的重要性。国产Android智能手机和国产山寨功能机最大的不同在于,以华为、oppo、vivo、小米为代表的中国品牌崛起。Turn Key让山寨机硬件简化,但是没有操作系统+App,因此小手机公司也可以成功,这个逻辑在智能机时代被彻底打破。

这与新能源汽车的发展相当类似,在经历了产业补贴,“山寨”造车蜂起之后,如今的新能源/智能汽车正在走向品牌化。这背后技术驱动因素也与手机行业的“硬件简化、功能集中”极为相似。

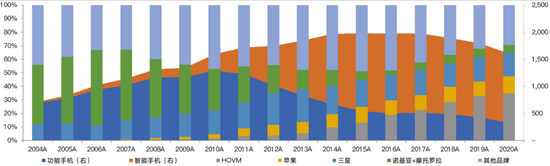

图:手机行业智能化及品牌份额演进历史(百万部)

数据来源:IDC

02

汽车与手机对比-电动和智能

谁是未来汽车的核心价值?

我们以iPhone为例来回顾一下在智能手机崛起的过程中,什么样的供应链会受益,什么样的供应链不能享受到行业红利。

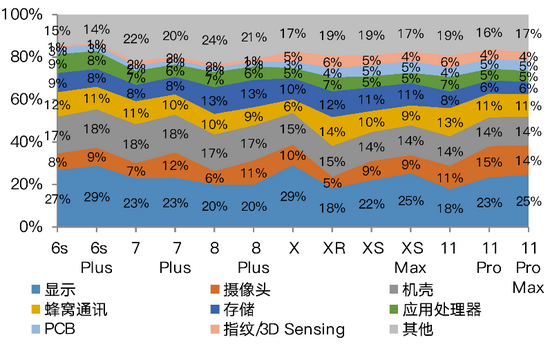

iPhone成本占比中,排名第1位的是显示模组(25%),第2位是摄像头模组(15%),第3位为机壳(15%),核心芯片(通讯+存储+CPU)占比22%。从数字上来看显示模组是最贵的组成,但是我们都知道智能手机崛起给显示硬件厂商带来的投资机会相对较小;存储芯片是手机芯片用量的大头之一,但手机DRAM和Nand Flash并没有改变存储行业的周期属性。

而成功受益的方向包括:拥有品牌溢价的公司如苹果,小米,拥有技术、生态溢价的公司如ARM、台积电、高通,以及拥有成本、管理溢价的公司如鸿海、立讯等等。屏幕、存储的特性是产品标准化程度高,价格长线下行短线高波动,而下游品牌、技术、生态、成本优势和管理则对应着对行业本身深耕和创新。

我们再换一个角度来观察,事实上显示、存储行业一直有强度较高的技术创新,比如Retina LCD、OLED、全面屏、高刷新率、LPDDR4/5、3D Nand、PoP封装等等,但是这些创新带给用户的“边际体验”提升相对于其投入强度较小。而能把“边际体验”提升更多的创新才是投资的正确方向。

我们再来对比一下新能源/智能汽车。Tesla Model 3的BOM成本中电池占到大约40%,而汽车电子占比约接近20%;电池和汽车电子分别对应了汽车的电动化和智能化。现在电池技术仍在日新月异的发展,在产品形态稳定之后,大概率将迎来的发展方向是低成本和标准化,电池在BOM中占比会下降。而汽车电子则对应了车载智能功能的叠加,如比服务器还要强大的CPU和AI加速器、超快的大容量DRAM和闪存、清晰度和用量迅速提升的摄像头、激光雷达,以及连接这些器件所需的高速连接网络,当然还包括强大的软件。

以长线投资维度来看,我们看好增量创新,也因此更看好智能汽车,与标准化的基础设施相比,我们更看好车载智能世界需求带来的创新。

图:历代iPhone BOM成本对比(%)

数据来源:UBS

图:2019年美国产Model 3 BOM成本

数据来源:平安证券

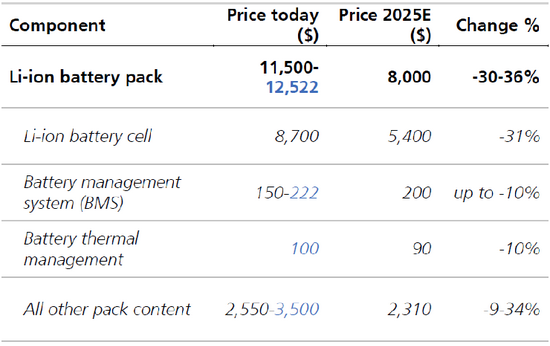

图:Chevy Bolt电池降价趋势

数据来源:UBS

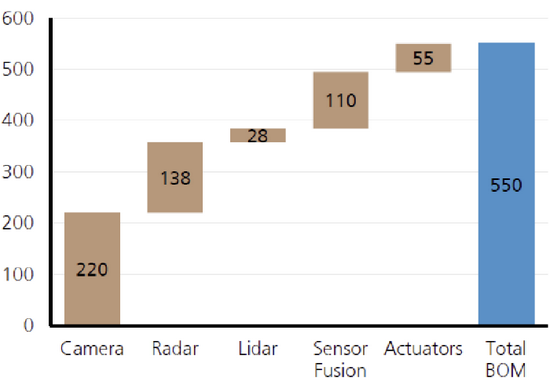

图:ADAS智能汽车新增BOM

数据来源:UBS

03

消费电子公司进入

汽车供应链是大势所趋

如果把汽车跟当今的手机/电脑对比,我们会发现汽车是由多个小的相对独立的小系统叠加而成的大拼盘,而手机/电脑则本身就是一个系统。这点从汽车芯片都是老旧的制程制造也能印证,小的系统不需要强大的计算能力。

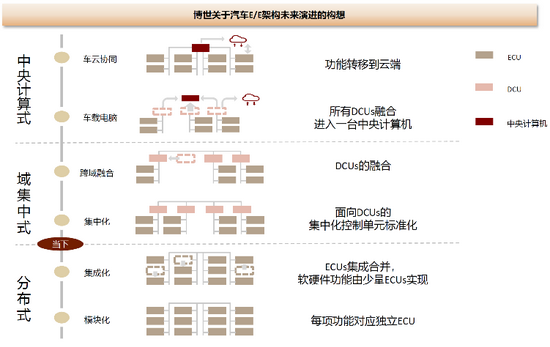

目前智能汽车广泛采用的“域”的概念正是介于分布式和中央式计算的中间状态,未来的智能汽车可能会发展成带着四个轮子连着云端的超级服务器。我们用车用半导体的变化来展示智能汽车给电子制造带来的空间和机会。

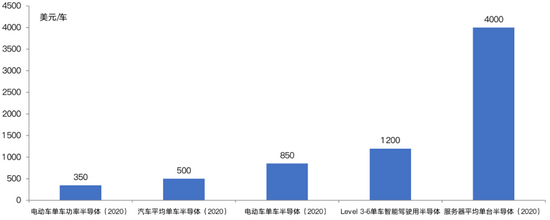

根据Strategy Analytics的统计,2020年全球车载半导体平均单车用量为500美元,纯电动车单车用量为850美元,其中主要用在动力系统的功率半导体(主要是IGBT和Mosfet)单车用量为350美元;作为对比一台Level 3以上的智能汽车需要的摄像头、雷达、传感器单车用量为1200美金,而当今主流的双CPU服务器单机半导体用量高达4000美元(不包含非易失类存储如Nand Flash)。汽车智能化的需求空间非常之大。

04

结语

借用手机行业演进的历程就是汽车的运算结构正在PC化这带来的行业具体变化包括:

1)汽车制造技术壁垒降低,整车厂更关注车的功能和软件设计,传统车厂会面临苹果、华为、造车新势力的强势反超;

2)传统Tier 1话语权被整车厂(软件)和消费电子公司制造(硬件)所稀释,消费电子公司会逐步取代传统汽车供应链;

3)车载芯片单车金额大幅提升,价值量向车载CPU、通讯芯片、AI加速器、存储器等集中,传统3C领域的芯片公司取代车载芯片公司。

在整车厂、新消费电子Tier 1公司和芯片厂中,最具投资确定性的是消费电子公司,他们可以把电子制造经验降维移植到车用市场;其次是芯片设计公司和Foundry,他们可以把PC、手机、服务器先进设计能力和制程优势下放给汽车;最后是整车厂的软件化,整车厂相对不确定性高一些,因为造车壁垒降低会驱使更多人涌入,初期竞争会非常激烈,需要一定时间形成稳定产业格局。

数据来源:中金公司

图:车载半导体和服务器单车半导体用量对比

数据来源:Gartner,Strategy Analytics