富凯财经

中信建投此前指出,预计目标市值在2100亿元-2400亿元,今天可谓一步到位。

作者|川扇假

排版|十 一

从*ST盐湖到盐湖股份,在停牌的一年多时间里,盐湖股份终于让巨亏的业绩扭亏为盈,同时作为国内最大的氯化钾生产企业,拥有“钾肥之王”美称的盐湖股份,在有色板块大涨的当下,也赶上了资本炒作的浪头。

8月10日恢复上市的盐湖股份,由于当天股票不设张跌停限制,直接从不到10元/股,冲高到40元/股以上,涨幅超过四倍,随后被临时停牌两小时。但在临时停牌结束后,盐湖股份的股价却并未再创新高。

复牌股价一步到位

盐湖股份坐拥柴达木盆地广阔盐湖资源,市值也曾一度超过千亿元,在对盐湖镁业和海纳化工进行大额投入后,项目发展进度不及预期叠加生产事故,导致盐湖股份业绩出现巨额亏损,公司经营陷入困境。

过重的不良资产也让盐湖股份一步步陷入泥潭。2019年8月,盐湖股份债权人泰山实业以公司不能清偿到期债务,并且明显缺乏清偿能力为由,向西宁市中级人民法院申请对公司进行重整。

因2017年(亏损41.6亿元)、2018年(亏损34.5亿元)、2019年(亏损458.6亿元)三个会计年度经审计的净利润连续为负值,盐湖股份的股票也自2020年5月22日起暂停上市。

顶着2019年“亏损王”的名号,盐湖股份的破产重整重点就是剥离亏损超400亿元的金属镁一体化项目等不良资产,将主业聚焦到钾、锂资源开发。随着轻装上阵,盐湖股份2020年年报显示,公司2020年实现净利润20.4亿元,至此扭亏为盈。

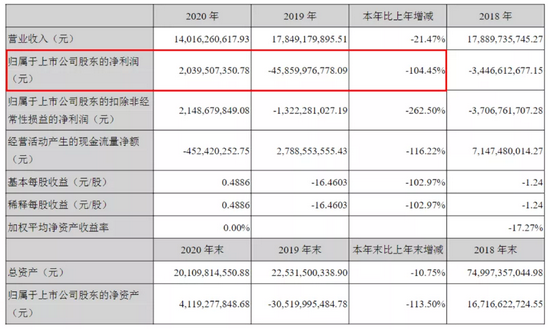

盐湖股份2020年主要财务数据

今年上半年,盐湖股份主营业务氯化钾产销稳定,子公司蓝科锂业2万吨项目部分装置已投入运行,碳酸锂产量较上年同期有所增加。受大宗商品价格上涨影响,今年氯化钾及碳酸锂产品价格上涨,也进一步增厚了公司业绩,而下游需求旺盛的碳酸锂有望成为盐湖股份未来业绩的主要看点。

根据盐湖股份介绍,公司旗下蓝科锂业新建2万吨产能先行利用扩产项目中的部分装置与现有1万吨/年碳酸锂车间进行融合生产,生产情况稳定,碳酸锂产量已提升到单日100吨。

随着公司业绩好转和有较为确定的碳酸锂产能,盐湖股份也开始得到机构的关注。如近期中信建投研究报告指出,用分部估值法发给予*ST盐湖估值,氯化钾业务公司产能500万吨,假设氯化钾吨售价2500元,预计贡献归母净利60亿元,给予10-15倍PE,对应市值600-900亿市值。盐湖提锂业务,公司现阶段规划产能10万吨,假设碳酸锂吨售价8万元,预计贡献归母净利30亿元,给予50倍PE,对应市值1500亿;预计公司恢复上市后目标市值在2100亿元-2400亿元。

这意味着,盐湖股份的股价冲到40元/股附近便是它合理估值的极限了,因此盐湖股份复牌首日几乎是一步到位。

盐湖提锂骨感现实

虽然众多机构给出盐湖股份超过2000亿的估值,但这是基于公司碳酸锂业务的成长潜力,结合各业务景气度,而盐湖股份是否能够守住这份估值,还要看公司在新能源赛道上的实际产量。

盐湖股份坐拥丰富的察尔汗盐湖资源,一直以来主要产品是钾肥,而锂只是钾的附属品,所以盐湖股份收入构成中锂业务占比很低,庞大锂资源产能无法落实到产量上。即便盐湖股份旗下的蓝科锂业不断扩大规模,其生产的碳酸锂产量释放也需要时间。

另一方面蓝科锂业生产的工业级碳酸锂,还并不是真正的锂电池原材料,需要进一步提纯成电池级碳酸锂。而这一步,也阻挡了很多盐湖资源企业发展的步伐,因为开采条件恶劣和配套设施不完善,像西藏矿业、西藏城投等公司虽然也拥有盐湖资源,却迟迟无法实现资源的有效利用。

亿纬锂能和赣锋锂业对外都表示已经掌握了盐湖提锂技术,但却不约而同的到国外收购锂矿公司股权和购买矿石资源,正是因为当前的盐湖提锂技术主要适用于低镁锂比的盐湖资源,这类盐湖主要分布于南美地区,而我国的盐湖往往是高镁锂比,如南美盐湖镁锂比均处于20以下,而我国青海盐湖镁锂比普遍高于60,察尔汗盐湖更是高达1577。

过高的镁锂比造成了提锂难度大、生产成本高等问题,因此国内也一直在研究如何改进技术实现高镁锂比盐湖提锂,降低生产成本。

蓝科锂业是盐湖提锂的龙头,是国内最先使用“吸附+膜法”进行卤水提锂的企业,目前该公司已建成1万吨的工业级碳酸锂项目,还有两万吨电池级碳酸锂项目即将建成。有机构分析3万吨电池级碳酸锂项目产能释放后,成本约在3万/吨左右,而目前电池级碳酸锂均价水平已上涨至9万/吨水平。

蓝科锂业以生产钾肥排放的老卤为原料提锂,可以实现资源的再利用,而盐湖股份此前表示钾肥装置生产中每年排放老卤量约有2亿立方米,折算下来每年排放的老卤就能满足蓝科锂业10万吨工业级碳酸锂的生产量。

这又是一个资本最热衷的产能丰富产量不足的故事,未来很长一段时间,盐湖股份的资本故事,必然围绕提高蓝科锂业产量规模展开。