记者 南深

恒大之后,新力控股、花样年先后躺倒,现在又传递到来自北京的百强房企当代置业。

10月11日当代置业公告,将于10月25日到期、金额约16.2亿元的一笔美元债,寻求展期三个月,消息一出该笔债券价格在两个交易日里暴跌超过50%,公司其余四只美元债一并“断崖”。目前当代置业正通过酝酿出卖物业公司、大股东承诺资金资助等措施“自救”。

花样年和当代置业两家百强房企挺不住,直接拖累近期中资房企美元债大面积跳水,尤其是有债券临近到期的房企,如佳兆业、中国奥园、阳光城等。

目前,房地产的融资和监管政策已经开始松动,央行9月底首提“两维护”,部分城市房贷利率也出现下调信号。

16.2亿债券寻求展期

在一众港交所中资房企中,当代置业融资成本向来比较高,此时“出事”偶然中似乎也带着几分必然。

根据10月11日当代置业的公告,寻求将2021年10月25日到期、票息12.85%的优先票据赎回35%后,剩余部分到期日延长三个月,以改善流动性和现金管理,并避免任何潜在的偿付违约。向持票人的同意征求将于中欧时间10月20日下午5时到期。

虽然当代置业声称展期是为了“避免违约”,但实际上如果10月25日不能兑付,就将构成违约。

公开资料显示,上述10月25日到期的美元债为当代置业在2019年4月25日发行,期限18个月,发行规模3亿美元,息票率12.85%。该票据由当代置业的若干附属公司担保,并在新交所上市,目前剩余本金2.5亿美元,约16.2亿元人民币。

受上述消息影响,11日当代置业开盘不到半小时跌幅5.26%,收盘最终跌2.12%。12日颓势延续,尾盘跌势加速,最终报收报0.435港元跌幅6.25%,收出十连阴。而公司股价从绝对值看,3港元出头的净资产目前仅有4毛3,市净率仅有0.14。

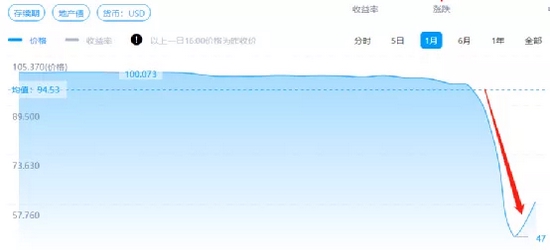

美元债方面更是提前反应,10月8日“涉事”的10月25日到期债券就已“断崖”,从前一交易日的每1美元面值95美分跌到75美分,两个休息日后的10月11日,进一步跌到47美分,10月12日有所回弹,但依然只有58美分。

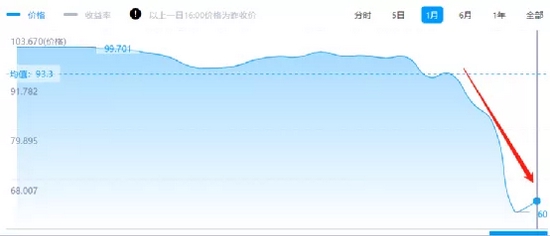

其他四只2022年到2024年到期的品种跌幅更为夸张,3只跌到1美元面值30美分以下,1只为32美分。

大股东承诺支持8亿

物业管理公司停牌

同在10月11日,公司还发出另一份公告,公司董事会主席、执行董事兼控股股东张雷和公司总裁兼执行董事张鹏“最近向本集团传达,为支持本集团,彼等有意向本集团提供合共约人民币8亿元的股东贷款,并预期于未来两至三个月内完成”。

公告同时称,张雷将视当代置业财务状况适时考虑予以持续支持,“展现其对本集团之持续承诺及对本集团业务发展坚定不移的信心”。

与此同时,当代置业旗下的物业上市公司第一服务控股在10月8日就宣告停牌,以待“根据香港公司收购及合并守则刊发构成本公司内幕消息的公告”。市场人士普遍认为,当代置业将正酝酿出售上市不到一年的物业公司“断臂求生”,同时不排除后续有更多的资产出售可能。

卖物业公司、大股东资金支持似乎成为近期“濒危”房企的自救标配。9月20日,富力地产宣布大股东李思廉和张力出卖富力物业公司予碧桂园,与此同时将拿出80亿港元以支持公司发展,此后这部分资金被运用至成立合营公司。

10月4日违约的花样年,同样选择了出售旗下物业公司彩生活的部分资产。

债券密集到期穆迪下调评级

按照当代置业公告的说法,大股东的8亿资金支持拟未来两到三个月兑现,加上出售资产回款,展期三个月到明年的1月25日,还16.2亿元债券,似乎是可行的。

不过中国基金报记者注意到,公司在明年2月26日还有一笔2亿美元约13亿元人民币的债券到期,因此就算10月这笔债券成功展期,明年初短短一个月内当代置业需要拿出近30亿的资金偿债,同样是压力山大。

为此,展期公告发出后,10月12日穆迪第一时间将当代置业的家族企业评级从B2下调至Caa2,将其发行债券的高级无抵押评级从B3下调至Caa3,并将上述评级列入可能进一步下调的观察。

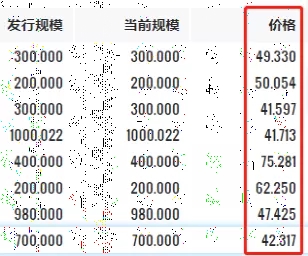

新交所网站显示,目前当代置业存续的美元债共计5笔,存续规模13.46亿美元,平均票息为11.58%,大幅高于行业平均水平。

今年以来,在融资收紧的环境下,当代置业的融资成本不降反升。

公司今年半年报显示,其财务成本由去年6月末的1.67亿元上升23.5%至今年6月末的2.06亿元。事实上,近年来当代置业的融资成本一直居高不下,2018年12月,该公司发行的一笔1.5亿美元优先票据,利率高达15.5%,创造了当时的亚洲纪录。

而公司整体负债水平和负债率均比较高,2021年上半年公司计息债务总额为287.55亿元,较2020年末的245.93增加16.9%。其中一年内到期的银行及其它借款64.76亿元,一年内到期的优先票据28.71亿元。截至今年6月末,当代置业剔除预收款后的资产负债率为83%,净负债率93%。

融资端受阻的同时,销售端表现却出现颓势。2021年9月,合约销售额约35.63亿元,环比8月下滑15.4%,同比下滑21.8%。

一众中资房企受拖累

美元债大面积跳水

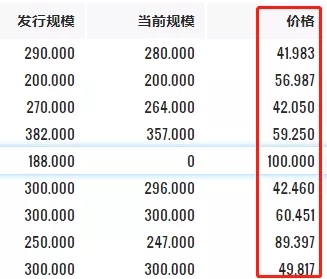

10月4日花样年控股违约,加上此次当代置业拟展期,市场对中资房企美元债的担忧急剧上升,中资房企美元债大面积跳水,少则跌幅百分之二三十,多则百分之四五十。临近到期的美元债,成为最先被抛售的对象。

中国奥园明年1月23日到期、规模1.88亿的美元债,10月4日以来从面值1美元值97美分跌至12日的75美分附近,跌幅近24%。2023年2月到期的美元债,更从10月4日的93美分跌到63美分。

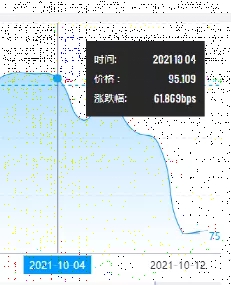

美元债出现明显断崖走势的还有佳兆业,其今年12月7日到期的一笔规模4亿的美元债,从10月4日的95美分跳水至12日的75美分。其他期限从22年到25年的几笔债券走势基本也一样,普遍跌至40到60美分的区间。

此外,阳光城债券的整体跌幅也比较大,基本上近半年一年到期美元债都跌入了40到60美分档。

花样年控股的近十笔美元债则早已全线跌到20多美分区间,沦为垃圾债,基本上是在违约宣布前一两个交易日开始下跌,短短两个交易日“一步到位”。

大面积的跳水使得部分房企采用回购来对冲,以期恢复市场信心。10月5日以来,禹洲、德信、融信、金辉控股、弘阳等企业先后披露美元债回购计划,但是购债规模整体上杯水车薪,难免螳臂当车、于事无补。

广州一位主做债券的投行人士向中国基金报记者表示,海外市场的反应非常敏锐,一般在到期前投资者就会跟发行人保持持续沟通,一旦发现风险苗头,立马就会抛售,“所以基本上可以看到暴跌往往发生在债券到期前一周,目前出现大幅跟跌的几家都值得警惕”。

海外美元债的暴跌也影响到了房企境内债,10月12日多家房企公司债出现7%以上的暴跌,富力地产、中国奥园等在列。

房地产监管政策已松动

网友喊话“不要倒在黎明前”

房企当前的流动性危机,跟去年下半年以来房地产融资的收紧直接相关,而今年下半年以来销售的颓势加剧了房企的困难。

据克尔瑞数据,2021年前9月,百强房企累计全口径销售额97881.6亿元,同比增长9.5%,增速较1-8月下降1.6个百分点,增速持续回落。单月来看,百强房企9月单月销售额为8524.4亿元,同比下降36%,单月增速较8月下降16.4个百分点,单月环比下降5.1%,连续三个月环比负增长。

但近期,房地产融资、监管方面的政策已经出现明显的松动信号,有网友调侃房企们要再“多忍一下”,“不要倒在黎明前”。

首先,央行在9月末的房地产金融工作座谈会和三季度例会中均提到了“两维护”,即“维护房地产市场的平稳健康发展,维护住房消费者合法权益”。政策已经由“从紧”转向“维稳”,后续可期待按揭贷款和房企信贷的宽松。

实际上局部地区房贷利率已出现回落信号。据证券时报,广州、佛山等地的部分国有大行和股份行已经在下调房贷利率,佛山8家当地的主流银行中,建设银行、农业银行的房贷利率有所下调,农业银行的首套和二套房下降较多,均为20BP。

同时,就在上周末哈尔滨市住建局联合市自然规划局等8部门联合出台《关于促进我市房地产市场平稳健康发展的实施意见》。在为房企减负上,《意见》提出了包括降低预售许可标准、加快预售资金返还、降低土地增值税预征率、支持房企促销活动、降低房企拿地成本等政策。同时需求端也提出对人才、新市民给予购房补贴,放宽二手房公积金贷款房龄年限和降低公寓居住成本等举措。