原标题:【国君策略】全球消费行业复苏信号渐强,海内外消费品龙头开启“提价潮”——海内外龙头对标第七期

来源:陈显顺策略研究

本报告导读

▶全球消费行业复苏信号渐强,海内外消费品龙头企业开启“提价潮”,国内调味发酵品、啤酒行业提价先行。人力成本叠加供应链低效,海外消费品龙头提价更为频繁。

摘要

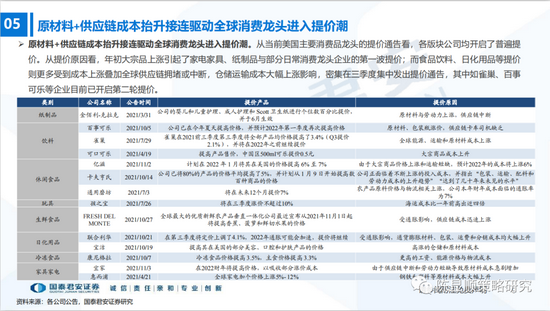

▶ 全球消费行业复苏信号渐强,海内外消费品龙头开启“提价潮”

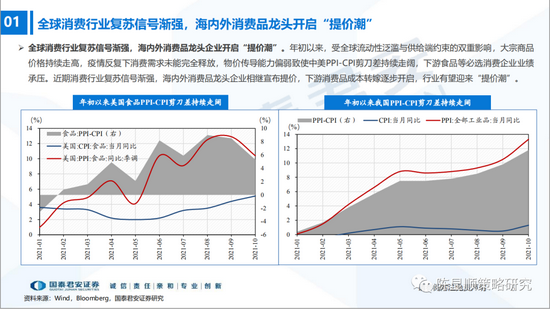

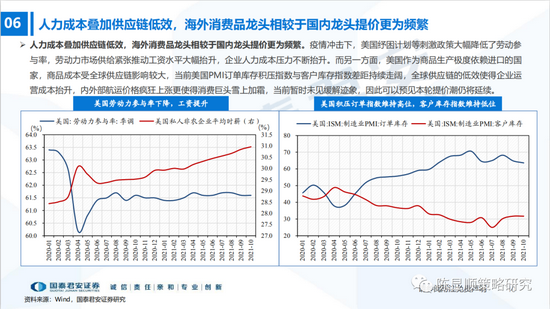

全球消费行业复苏信号渐强,海内外消费品龙头企业开启“提价潮”。年初以来,受全球流动性泛滥与供给端约束的双重影响,大宗商品价格持续走高,需求端传导不畅致使海内外消费品企业业绩承压。近期消费行业复苏信号渐强,海内外消费品龙头开启“提价潮”,国内原材料、包材成本占比较高的调味发酵品、啤酒行业提价先行,涨价预期带动板块估值修复。相较于国内消费品龙头,海外消费品龙头提价原因更为复杂,全球化生产的背景下,海外消费龙头不仅受大宗品涨价影响,疫后供应链复苏缓慢与运价抬升进一步影响了企业生产效率,推高其经营成本。从当前美国进口拥堵、航运价格保持高位,人力成本持续抬升的情况看,消费品龙头成本抬升压力仍未有明显缓解迹象,本轮提价潮仍将持续。

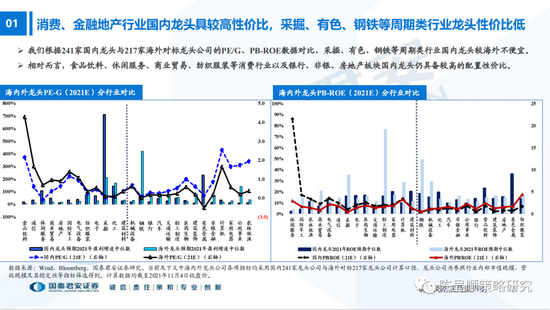

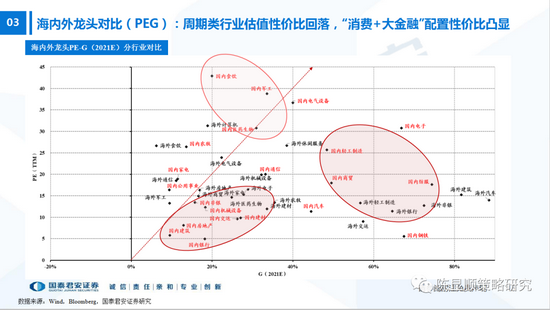

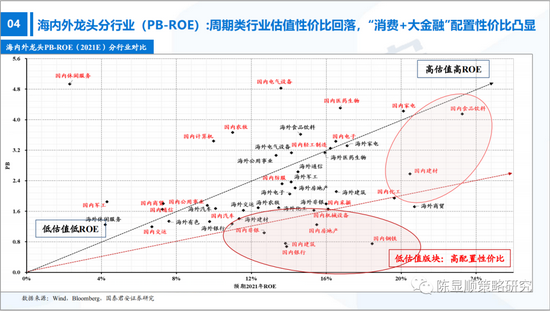

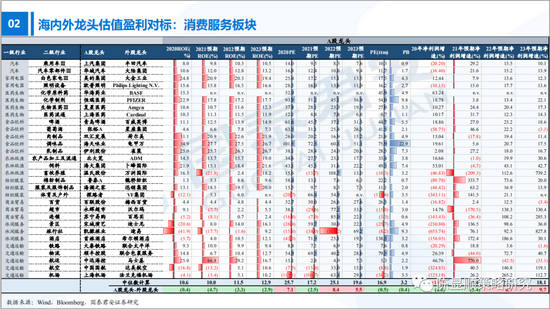

▶ 海内外龙头对标:周期类行业估值性价比回落,“消费+大金融”配置性价比凸显

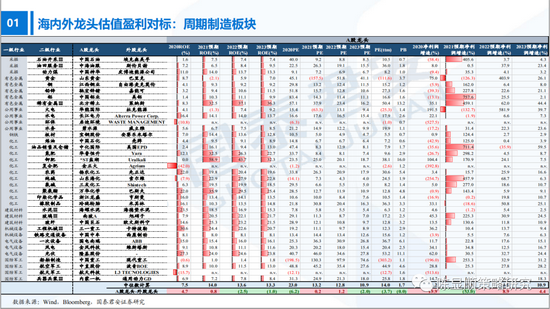

我们根据241家国内A股各细分行业龙头与217家对标的海外龙头公司,对比其PE/G、PB-ROE估值盈利体系:

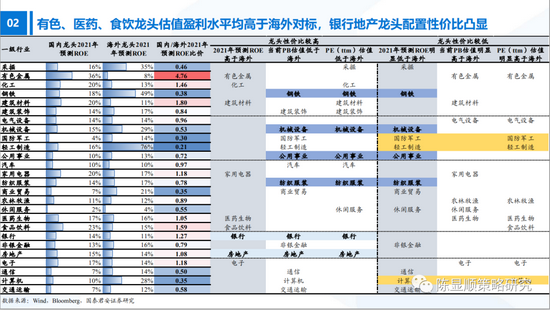

1)当前采掘、有色、钢铁等周期类行业国内龙头较海外不便宜,相对而言,食品饮料、休闲服务、商业贸易、纺织服装等消费行业以及银行、非银、房地产板块国内龙头仍具备较高的配置性价比。

2)上周国内通信、海外电子龙头预期盈利弹性有所回落。整体来看,国内电子、医药行业龙头预期盈利与净利润增速较海外龙头更高,通信、计算机国内龙头预期盈利能力(ROE)不及海外龙头,但盈利弹性与估值水平较海外龙头更高,高估值同时反映高增长预期(G)。

▶ 当前重点推荐逻辑主线及标的:

从周期向消费,从高估值进攻向低估值防御。1)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的白酒、生猪、汽车零部件等高性价比板块;2)消费电子:Oculus爆品带动下VR设备普及,可穿戴设备有望成为新增长点;3)金融地产:券商、银行地产盈利预期得到逐步改善;4)新能源:高景气方向仍具稀缺性,推荐新能源车、光伏、特高压、绿电等方向。

▶ 风险提示:全球供应链紧张程度加剧,上游原材料成本超预期上行