核心观点

2021年10月以来,房地产建安投资对GDP形成的综合贡献持续下行,这一趋势自今年3月以来开始有所放缓。向前看,一方面,新增信托贷款和房地产产业债等自筹资金收缩明显放缓,进而有望推动施工面积增速企稳回升;另一方面,国内疫情缓解后,中央和地方政府密集出台了大量刺激商品房市场需求端的政策,同时,考虑到2021年下半年,商品房销售增速陡峭下行带来的低基数,后续商品房销售增速有望持续回暖,进而推动施工强度增速修复。因而,房地产建安投资增速有望在三季度末呈现企稳回升态势,对固定资本形成的拖累作用也将逐渐减弱。

风险提示:政策落地不及预期,国内疫情超预期大规模反弹,较强的传导链条放大了测算误差。

1、房地产投资有哪些新变化?

1.1、为什么稳住房地产投资至关重要?

房地产建安投资对于固投和GDP的拖累作用正在趋弱。在“需求收缩、供给冲击、预期转弱”的三重压力之下,“稳增长”成为今年政策诉求和市场关注的主线,从支出法的视角来观察,外需主要取决于欧美等消费型经济体的经济表现,国内消费又在很大程度上受到疫情反复的扰动,投资也就成为了“稳增长”最重要的抓手。在固定资产投资中,房地产开发投资的占比常年维持在20%-30%之间,因而,房地产开发投资的稳定,对于投资支撑“稳增长”具有重要作用。

从支出法的视角来看,房地产开发投资对GDP的贡献,主要在于推动固定资本形成总额。但是由于固定资本形成总额一般是以年度为频率进行公布,不利于我们及时了解经济增长的最近趋势,因而,我们一般通过跟踪固定资产投资完成额,来间接判断固定资本形成总额的变动趋势。这里值得注意的是,虽然所有的房地产开发投资都会被计入固定资产投资完成额,但只有扣除土地购置费后的房地产建安投资才会被计入固定资本形成总额,形成GDP所表征的经济增长。因而,我们真正关心的,并不是房地产投资,而是扣除土地购置费后的房地产建安投资。

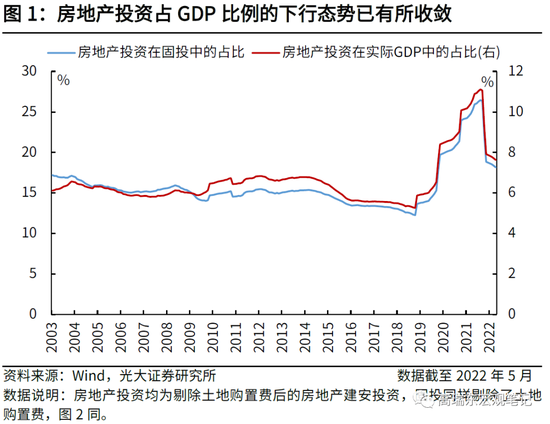

在上述思路下,我们通过扣除土地购置费对固定资产投资和房地产开发投资进行了调整,进而测算出了房地产建安投资占固定资产投资的比例,以及房地产建安投资占实际GDP的比例,可以看到,2021年10月以来,房地产建安投资占固定资产投资和实际GDP的比例逐月下行,意味着房地产建安投资由原本GDP的拉动项,转变为了GDP形成的拖累项,但同时,我们会发现,房地产建安投资占固定资产投资和实际GDP比例下行的斜率,自2022年3月以来开始呈现放缓态势,表明房地产建安投资对GDP形成的拖累正在边际收缩。

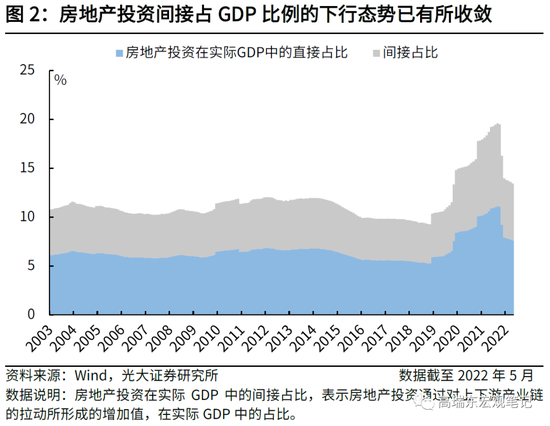

我们都知道,房地产行业涉及的上下游行业众多,根据2020年国家投入产出表的行业分类及投入产出关系来看,房地产行业全产业链一共涉及上、下游144个行业。因而,房地产建安投资的变化,不仅仅会直接影响固定资本形成,还会通过上下游产业链对经济增长中的其他部分形成涟漪效应。

为了方便测算房地产建安投资对GDP的间接贡献,我们将视角转换为与投入产出表一致的生产法GDP。在生产法GDP中,房地产建安投资与基建投资一同被计入建筑业产值之中,并通过拉动上、下游产业链产值增长间接推动GDP形成。根据我们的测算,房地产建安投资对GDP形成的综合贡献(直接占比和间接拉动的增加值占比),已经由2021年9月的19.6%下行至2022年5月的13.5%,但是这一下行趋势自2022年3月以来已经呈现明显的放缓态势。(详见我们于2022年5月22日发布的报告《房地产的涟漪效应:经济增长、融资与就业 —— 流动性洞见系列七》)

1.2、如何看待后续房地产投资的走势?

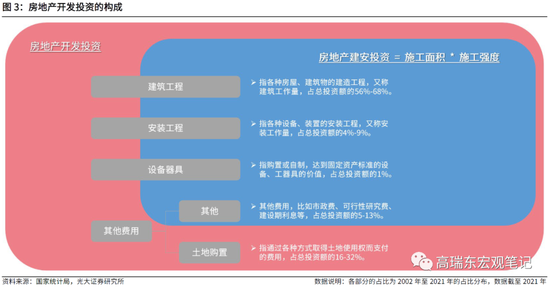

房地产开发投资主要包含四个部分,分别是建筑工程、安装工程、设备器具和其他费用,其中,其他费用又可以拆分为其他和土地购置费两部分。前面我们提到,无论是支出法,还是生产法,土地购置费都是不纳入GDP核算的,因而,我们主要关注剔除土地购置费后的房地产开发投资,不妨将其定义为房地产建安投资,而房地产建安投资主要产生于房地产施工环节,可以进一步拆分为施工面积和施工强度之积。

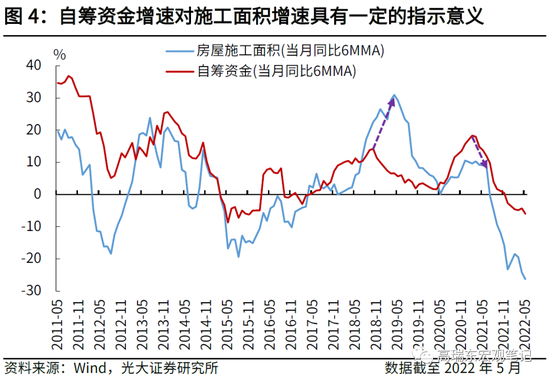

房地产建安投资增速有望在三季度末企稳回升。从施工面积增速来看,新增施工面积之前,往往需要先行融资覆盖施工期间的现金流消耗,而在房地产企业的融资来源中,自筹资金往往是房地产企业掌控自由度最大的来源渠道,房地产企业可以根据自己的施工计划提前调配自筹资金。因而,自筹资金增速往往对施工面积增速具有一定的指示意义,并且在2017年之后呈现出一定的领先性。

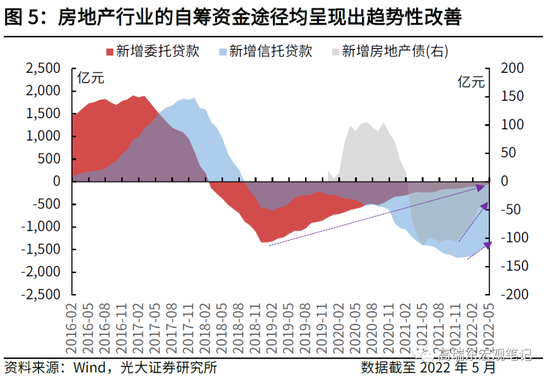

在自筹资金来源中,剔除企业自有资金后,主要的来源为委托贷款、信托贷款和债券融资。近年来,在融资监管趋严和行业金融风险上升的背景下,房地产企业的主要自筹资金来源均呈现出明显的收缩态势,但今年3月份以来,无论是新增信托贷款,还是新增房地产债,收缩幅度均明显收窄。如果这种融资收缩的收窄,主要源于房地产企业的主动行为,可能蕴含着后续施工面积增速有望企稳回升,根据自筹资金增速对施工面积增速的领先关系,我们判断施工面积增速企稳的时点,可能会出现在三季度末。

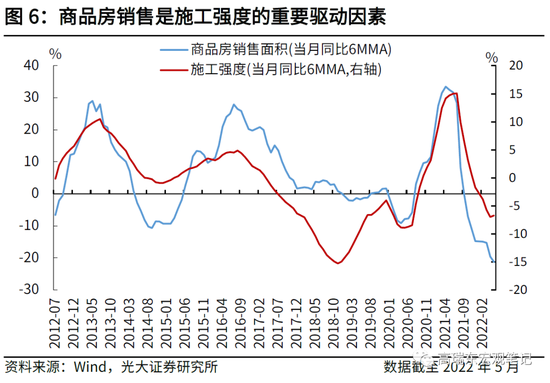

从施工强度来看,商品房销售面积增速的上行,一般会推动竣工增速的上行,而建安投资在施工后期(也就是竣工阶段)会加速上升,因而,商品房销售面积增速是施工强度的重要驱动因素,数据上,施工强度增速与商品房销售面积增速具有较强的相关性。

从目前的商品房销售来看,在国内疫情趋缓后,5-6月中央和地方政府密集出台了大量刺激商品房市场需求端的政策,比如,5年期以上LPR利率下调15BP,首套房贷利率相对5年期以上LPR利率下行20BP,放松限购限贷政策等。相关政策的密集出台确实对市场预期的转好起到了一定的积极作用,6月商品房市场持续回暖,供需两热。同时,考虑到2021年下半年商品房销售增速陡峭下行带来的低基数,预计后续商品房销售增速有望持续回暖。因而,后续施工强度增速呈现修复态势的确定性较高。

综合房屋施工面积增速和施工强度增速来看,房地产建安投资增速有望在三季度末呈现企稳回升态势,房地产建安投资对固定资本形成的拖累作用也将触底回升。

2、海外观察

2.1、海外疫情:美国新增确诊略有回升,疫苗接种推进

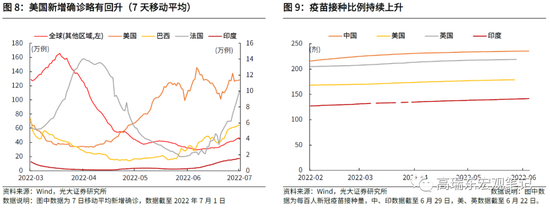

美国新增确诊略有回升。本周印度日均新增确诊约为1.53万例,日均新增略有回升;本周美国日均新增确诊11.41万例,日均新增略有回升;本周法国日均新增确诊9.93万例,日均新增略有回升;本周全球其他地区日均新增确诊46.65万例,日均新增略有回升。

全球主要国家疫苗接种持续推进。截至6月29日,中国每百人新冠疫苗接种量为235.55剂,印度每百人新冠疫苗接种量为141.65剂;截至6月22日,美国每百人新冠疫苗接种量为178.83剂,英国每百人新冠疫苗接种量为219.03剂。

2.2、金融与流动性数据:美债收益率下行,通胀预期回落

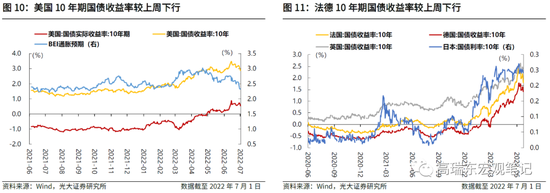

美国10年期国债收益率下行,通胀预期有所下行。7月1日,美国10年期国债收益率收于2.88%,较上周下行;法国10年期国债收益率下行17个bp至1.80%;德国10年期国债下行6个bp至1.41%。美国10年期国债隐含的通胀预期较上周下行22个bp,实际收益率低于上周。

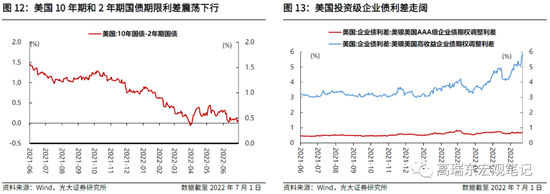

美国10年期和2年期国债利率期限利差震荡下行。本周美国10年期和2年期国债期限利差震荡下行,最终收于0.04%,较上周下行5个bp。美国AAA级企业期权调整利差较上周上行4个bp,为0.71%,美国高收益债期权调整利差上行69个bp至5.87%。

2.3、全球市场:全球股市普遍下跌,大宗商品跌多涨少

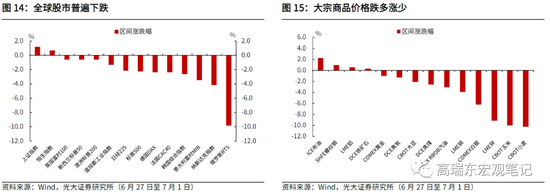

全球股市普遍下跌,大宗商品跌多涨少。本周(6月27日至7月1日)美国股指普遍下跌,标普500收跌2.21%,纳斯达克收跌4.13%;欧洲股市普遍下跌,德国DAX收跌2.33%,法国CAC40收跌2.34%;亚洲股市涨跌不一,上证综指收涨1.13%,恒生综指收涨0.65%,日经225收跌2.10%。大宗商品价格方面,工业品价格涨跌不一,贵金属价格普遍下跌,农产品价格普遍下跌。

3、国内观察

3.1、上游:原油价格环比下跌,动力煤、焦煤价格趋势分化,铜价、铝价环比下跌

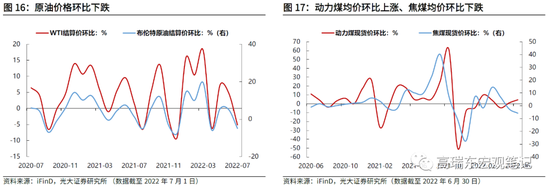

原油价格环比下跌,环比由正转负。2022年7月以来,WTI原油价格环比下跌5.17%,环比由正转负,由上月的4.65%转负为本月的-5.17%,最新价格为108.43美元/桶。

动力煤、焦煤价格趋势分化,环比趋势分化。6月动力煤均价环比上涨4.52%,增幅相对上月扩大3.49个百分点;焦煤均价环比下跌5.85%,跌幅扩大3.25个百分点。

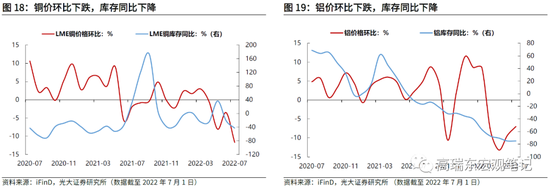

铜价环比下跌,铝价环比下跌。2022年7月以来,铜价环比下跌11.71%,跌幅相对上月扩大8.19个百分点。库存同比下降42.86%,降幅相对上月扩大21.63个百分点。铝价环比下跌6.98%,跌幅缩窄2.34个百分点。库存同比下降74.85%,降幅缩窄0.05个百分点。

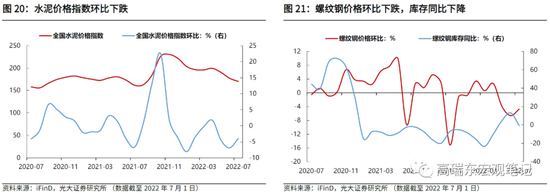

3.2、中游:水泥价格指数环比下跌,螺纹钢价格环比下跌,库存同比下降

水泥价格指数环比下跌。7月以来,全国水泥价格指数环比下跌3.94%,跌幅缩窄2.93个百分点。华北、东北、华东、中南、西北以及西南各区价格指数环比分别为:-1.16%、0.48%、-2.95%、-6.77%、-2.85%以及-5.5%。

螺纹钢价格环比下跌,库存同比下降,钢坯库存同比上涨。2022年7月以来,螺纹钢价格环比下跌4.71%,跌幅相对上月缩窄1.9个百分点。螺纹钢库存同比由正转负,由上月的13.22%转负为本月的-0.85%。钢坯库存同比上涨111.65%,增幅缩小18.87个百分点。

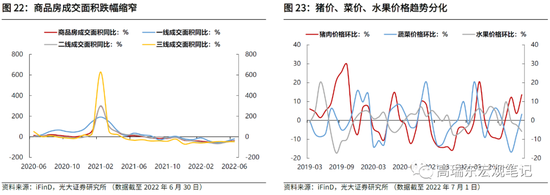

3.3、下游:商品房成交面积跌幅缩窄,猪价、菜价、水果价格趋势分化

商品房成交面积跌幅缩窄。2022年6月商品房成交面积下跌34.96%,跌幅缩窄15.06个百分点。其中,一线、二线、三线城市商品房成交面积同比分别为:-19.25%、-38.82%以及-47.78%,同比变动幅度分别为23.95、14.14以及-0.49个百分点。

猪价、菜价、水果价格趋势分化。2022年7月以来,猪肉价格较6月均值上涨13.65%至24.55元/公斤,增幅相对上月扩大10.03个百分点。蔬菜价格较6月均值上涨3.31%至4.2元/公斤,同比由负转正。水果价格较6月均值下跌5.88%至6.81元/公斤,跌幅扩大3.45个百分点。

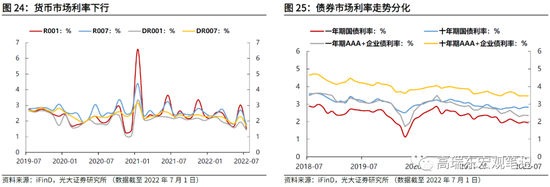

3.4、流动性:货币市场和债券市场利率走势分化

货币市场利率下行。2022年7月以来,R001较上月末下行152bp至1.5%。R007较上月末下行94bp至1.76%。DR001较上月末下行51bp至1.42%。DR007较上月末下行62bp至1.67%。

债券市场利率趋势分化。一年期国债利率较上月末下行4bp至1.94%。十年期国债利率较上月末上行1bp至2.83%。一年期AAA+企业债利率较上月末下行2bp至2.35%。十年期AAA+企业债利率较上月末持平在3.47%。

4、下周财经日历

5、风险提示

1)政策落地不及预期;

2)国内疫情超预期大规模反弹;

3)较强的传导链条放大了测算误差。