出品:新浪财经上市公司研究院

作者:壹零

一边是大额现金回购进行股权激励和员工持股计划,一边是大股东接连减持,科大讯飞近期的动作让投资者经历了冰火两重天。

7月5日,科大讯飞发布《关于首次回购股份的公告》,科大讯飞于2022年7月5日以集中竞价方式首次实施回购股份,首次回购股份464.9211万股,占公司目前总股本的0.20%,最高成交价为44.60元/股,最低成交价为41.85元/股,已使用资金总额为1.99998亿元,所回购股份全部用于股权激励或员工持股计划。

然而,与此同时,科大讯飞也发布了《关于回购股份事项前十名股东及前十名无限售条件股东持股情况》,从中可以看出,大股东私募大佬葛卫东当前持股为3151万股,持股比例为1.36%,而在2022年二季度减持了499万股。算上在今年一季度减持的309.6万股,2022年以来葛卫东已对科大讯飞减持808.60万股。

多年大股东在近年来频繁减持

实际上,大股东的减持并不是近期才开始发生的突然事件,在减持大军中也不仅仅有葛卫东一人。

葛卫东持股科大讯飞始于2017年。根据年报显示,2017年四季度,葛卫东买入科大讯飞2358.10万股,持股占比为1.70%,为彼时的第五大股东。

2019年, 葛卫东继续加仓。科大讯飞新发行1.08亿股,发行价格为27.1元/股。葛卫东认购1476万股,耗资近4亿元,持股数量增至5015.17万股,持股比例达到2.28%

而在2020年,事情的发展逐渐开始转向。2020年上半年,葛卫东继续加仓,在一二季度分别增加85万股与12万股,持股数量达到5110.17万股,占比达到2.33%。然而,下半年开始,葛卫东对科大讯飞接连不断减持。

2020年四季度,葛卫东减持了23.23万股;2021年,葛卫东每季度都在减持,全年共计减持了1127.4万股,持股比例降到了1.70%

而在刚刚过去的2022年上半年,葛卫东又再次减持808.60万股,当前持股比例仅为1.36%。

不仅如此,在科大讯飞的大股东中,持股7年后,中国移动在2020年首次减持,减持641.88万股,而在2021年继续减持了1025.32万股,持股比例降至10.66%。

十大股东之一的王仁华也在2021年减持50万股之后,在2022年上半年继续减持14.2万股,当前持股比例降至1.19%。

而被称为“人工智能第一股”的科大讯飞,也被不断震荡的资本市场裹挟,在2021年6月来到历史最高点68.32元/股,然而一路跌落至今,股价几近腰斩。截止今日收盘,科大讯飞的股价为40.49元/股。

那么,在股东来来去去、股价跌跌宕宕、股民心有戚戚的同时,科大讯飞的背后,又有着什么样的故事?

业绩或藏水分 依靠政府补助输血

众所周知,人工智能领域的公司盈利不易。前有AI四小龙们在估值拉高之后争相奔赴资本市场,却不想在股票解禁之时遭遇套现离场,空留一地鸡毛;后有众多中小公司集体步入资本寒冬,在尚无造血能力之时靠融资与补贴艰难维生。

而科大讯飞所走的路似乎与前者并不相同。作为A股唯一一家能够连续十年保持营收增长超过25%的公司,与一众还困于亏损局中的AI公司相比,科大讯飞有如鹤立鸡群般的存在。

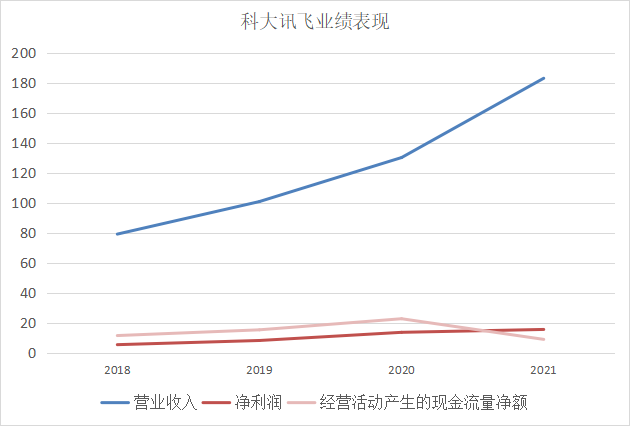

然而,这神话般的高增长业绩,是真正的实力,还是堆砌的泡沫?从净利润和现金流的走势便可见端倪。

资料来源:公司年报 新浪财经上市公司研究院整理

资料来源:公司年报 新浪财经上市公司研究院整理

根据年报显示,2021年,科大讯飞的营业收入为183.14亿元,相比上年增长40.61%,增长率再创新高;而净利润为15.56亿元,同比增长14.13%,增长幅度略逊于营业收入;而同期经营活动产生的现金流金净额仅为8.93亿元,相比上年大幅度减少60.67%。

根据上图可以直观看出,科大讯飞的净利润与经营性净现金流的成长性完全跟不上营业收入,甚至在2021年出现了相背离的情形。

究其背后的原因,或许主要是因为研发费用资本化与依赖政府补贴为科大讯飞的业绩注充了不少“水分”。

从研发费用方面来看,科大讯飞每年有很大比例的研发费用资本化,在2019-2021年分别为48.52%、42.74%与38.49%,近三年来保持在40%左右的水平。2021年,科大讯飞的研发投入为29.36亿元,占同期营业收入的16.03%。而相比机器视觉AI龙头海康威视而言,海康威视在2021年的研发投入为82.52亿元,全部费用化,没有进行资本化。

研发费用资本化最直观的好处,便是让报表“好看”,同时也让企业拥有了一定调节利润的空间。

一方面,40%左右的资本化率意味着科大讯飞向外界表示,每年或许能将40%左右的研发投入转化成真正的成果,研发效率高;另一方面,资本化的部分将不再计入当期损益,能够在一定程度上抬高企业的利润。此外,资本化后的金额将通过无形资产摊销,在以后年度陆续计入研发费用,相当于以前年度的研发投入是在以后年度陆续多次摊销的,这对于大量研发投入往往发生在前期的人工智能企业而言,无疑可以在一定程度上将成本滞后。

也就是说,通过较高比例的研发费用资本化,科大讯飞能够在一定程度上调控当期的利润,并且将发生的成本予以后移。

而在政府补贴方面,2021年,科大讯飞计入当期损益的来自政府补助的金额为9.34亿元,相对于同期净利润的占比为60%。

换句话说,如果没有政府补助的资金支持,在营业收入达到近两百亿的情况下,科大讯飞依靠自身仅有6亿元左右的净利润。

而在2022年一季度,在非经常性损益项目中,与公司经营业务非密切相关的政府补助为1.66亿元,已经超过了同期净利润的1.11亿元。而值得注意的是,还有与公司经营业务密切相关的补助未披露具体金额,未从净利润中剔除。也就是说,2022年一季度科大讯飞实为亏损状态。

更何况,当下科大讯飞现金流的状况也并不乐观。在2021年经营性净现金流明显减少之后,2022年一季度经营活动产生的现金流量净额为-11.82亿元。

2021年初,科大讯飞立下了未来五年实现十亿用户、千亿收入、万亿生态的宏伟目标,誓为中国人工智能产业领导者。但立足于科大讯飞还要依靠政府输血的当下来看,即便千亿收入能够摸得到门槛,又有多少能够转化成实际的利润?自身造血能力又有几何?

由此,未来的大饼并不好画,股东的来来去去或也不足为奇。