靠关联交易年入千万,重庆首富蒋仁生拟造第二个“智飞生物”?| IPO

来源: 野马财经

“疫苗大王”的资本局

提到智翔金泰你可能并不了解,但它的实控人蒋仁生你可能有所耳闻。蒋仁生凭借旗下上市公司智飞生物(300122.SZ),在2021年以超1300亿元身价位列中国内地富豪榜第22位,成为最新的重庆首富。

2022年7月9日,上交所官网显示,重庆智翔金泰生物制药股份有限公司(简称“智翔金泰”)发行审核状态变更为“已问询”。

此次拟科创板IPO的智翔金泰也出自蒋仁生之手。蒋仁生通过智睿投资控制智翔金泰72.73%表决权,为智翔金泰实控人。

智翔金泰主营业务为抗体药物的研发、生产与销售,目前拥有12个在研产品,领域涉及自身免疫性疾病、感染性疾病和肿瘤等领域。

不过,智翔金泰目前暂无产品上市,连续三年合计亏损达8亿元,此次IPO会助力蒋仁生扩充资本版图吗?

帮关联公司“做疫苗”营收千万

三年净亏8亿

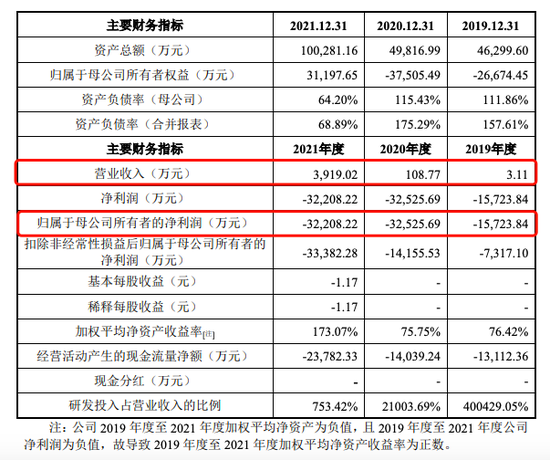

2019-2021年,智翔金泰的营业收入分别为3.11万元、108.77万元、3919.02万元,归属于母公司所有者的净亏损分别为1.57亿元、3.25亿元、3.22亿元,三年合计亏损达到8亿元。

来源:智翔金泰《招股书》

医药企业暂无产品上市导致的亏损在业内较为常见,可智翔金泰是怎么做到营业收入从2020年的108.77万元激增至2021年的3919.02万元的呢?事实上,这都依赖于安徽智飞龙科马生物制药有限公司(以下简称“智飞龙科马”)这家公司。

《招股书》显示,2020年和2021年,智翔金泰来自智飞龙科马的收入分别为50万元和3900万元,主要向其提供技术服务及转授权。其中,2021年这项收入较前一年翻了70多倍,主要是由于智翔金泰及其子公司向智飞龙科马提供新冠疫苗关键物料国产化替代研究及CHOZN GS商业许可的转授权。

“智翔金泰”“智飞龙科马”“智飞生物”,上述三家企业不仅名字有一定相似性,还在股权方面有一定的联系。换句话说,智飞生物、智飞龙科马均为智翔金泰的关联公司。

智翔金泰和智飞生物的实控人均为“千亿疫苗大佬”蒋仁生,而智飞龙科马正是智飞生物的全资子公司。

由于涉及关联交易,上述转授权业务是否具有可持续性、关联交易的必要性与价格的公允性等都或将遭到监管部门的问询。

其他业务收入的不确定性以及具体服务类型的不同,也导致智翔金泰的毛利率波动较大。2010年该公司的毛利率为25.18%,到2021年毛利率则变为50.49%。

智翔金泰的关联公司也较多,《招股书》显示,该公司存在约50家关联公司,其中9家的主营业务涉及医药领域。具体来看,智翔金泰关联方重庆宸安生物制药有限公司经营业务为糖尿病等代谢类疾病领域的胰岛素类似物等重组多肽药物研发及产业化;重庆精准生物技术有限公司经营业务为CAR-T细胞治疗技术的研究;智飞生物及其子公司重庆智仁生物技术有限公司等公司经营业务为疫苗的研发、生产、销售、推广、配送及进出口。

不过,智翔金泰表示,上述公司在产品定位、具体业务开展情况和未来业务开展计划等方面均与其存在重大差异,不存在重大不利影响的同业竞争。

智翔金泰高管名单中也不乏一些熟悉的身影,不少人均有在智飞生物、众合医药等公司的任职经历。

例如,智翔金泰董事长单继宽不仅曾为君实生物(688180.SH)的创始人,还曾任合众医药董事、副总经理;董事、总经理常志远曾任上海泽润生物科技有限公司部门主管、经理、总监;董事、董事会秘书李春生也曾在智飞生物任职。

值得注意的是,即便三年亏损8亿元,智翔金泰也不忘进行股权激励。

智翔金泰拟通过直接授予公司股权和授予持股平台股权的方式,进行股权激励。其中,针对直接授予公司股权的股权激励,智翔金泰于2020年度一次性确认相关股权支付费用9125.33万元。针对授予持股平台股权的股权激励,智翔金泰将在2022年至2024年间分摊确认股份支付费用。

有业内人士指出,实施股权激励虽有助于稳定人员、留住核心人才,但或许也会对当期及未来的经营业绩造成不利影响。

不过,IPG首席经济学家柏文喜表示:“一个公司是否进行股权激励、怎么进行股权激励、激励谁、激励力度和方案如何设计,这都属于公司自治范围内的事情,只要公司股东们认为合理且不违法,就是合理的。”

产品最早2024年进入市场

未来将直面竞争

智翔金泰目前共有12个在研产品,其中5个产品(8个适应症)已进入临床研究阶段,1个产品获得药物临床试验批准通知书,6个产品处于临床前研究阶段。

来源:智翔金泰《招股书》

目前,已处于III期临床试验阶段的产品仅有GR1501,该产品也是智翔金泰预计最早上市的产品。智翔金泰进展最快、支撑着未来营收的GR1501产品市场竞争情况如何呢?

GR1501产品为一款重组全人源抗IL-17A单克隆抗体,主要适应症为中重度斑块状银屑病和中轴型脊柱关节炎等,其中中重度斑块状银屑病适应症预计在2024年初获批上市,中轴型脊柱关节炎适应症预计在2025年获批上市。

预计最早获批上市GR1501产品,未来的处境并不明朗。据悉,2019年以来,已有三款进口抗IL-17(R)靶点单克隆抗体注射液同类药物,司库奇尤单抗、依奇珠单抗、布罗利尤单抗陆续在中国上市,GR1501获批上市销售后将直面竞争。

此外,已上市进口竞品中的司库奇尤单抗注射液强直性脊柱炎、中重度斑块状银屑病适应症已经纳入医保;依奇珠单抗注射液中重度斑块状银屑病适应症已经纳入医保,而恒瑞医药(600276.SH)、君实生物-U(618180.SH)、康方生物-B(9926.HK)等10家公司也存在处于临床试验阶段的抗IL-17单克隆抗体产品。

在价格方面,阿里健康大药房官网上,司库奇尤单抗一支150ml的售价为1408元;在京东大药房上,一支80ml的依奇珠单抗的售价为1470元。有行业人士表示,在较为成熟的市场,GR1501产品售价或难逃被挤压的处境。

来源:阿里健康大药房官网

在市场占有率方面,GR1501产品未来也将面临与竞品竞争的可能。根据流行病学数据,中国有约570万人银屑病患者,约560万中轴型脊柱关节炎成年人患者。

2019年4月,司库奇尤单抗在中国获批上市,2020年、2021年该产品在中国的销售额分别约5亿元、15亿元。据《21世纪经济报道》报道,2021年上半年重点省市公立医院银屑病单克隆抗体药物销售额同比增长超过10倍,司库奇尤单抗占据了90%以上的市场份额,位居榜首。

智翔金泰GR1501产品的竞品已在国内上市且已纳入医保,而两年后才能上市的GR1501能否在已有产品中脱颖而出,该类产品还留有多少利润空间,产品又是否能进入医保目录等问题还指日可待。

此外,智翔金泰虽有12个在研产品,但这些产品能否研究成功并走向市场还是未知数。智翔金泰在2022年3月就曾因市场竞争激烈、产品有效性问题终止了GR1405和GR1401两个项目的研发,而上述两款产品已投入的研发费用达到2.12亿元。

禾乾咨询创始合伙人魏海军表示,一方面,智翔金泰投入了大量资金进行研发,并且具备了核心产品,这个是值得肯定的。另一方面,投资者需要看到收益,那么产品的变现能力就尤为重要。产品能否进入医保名录、市场普及的程度、竞品之间的优劣势等方面都会影响公司的持续发展。

魏海军还称,药品政策、药品研发能力、药品研发速度等各方面的因素不断促进行业变革,长时间不能产品化的营运方式或许不能很好适应目前的市场需求。

打造下一个“智飞生物”?

7月14日,智飞生物以109.43元/股收盘,总市值为1751亿元。股价虽较2021年5月17日曾达到的230.69元/股历史高价跌去52.56%,但纵观12年的上市史,该公司的股价仍处于历史较高水平。

超1700亿元的市值也让智飞生物稳坐中国疫苗企业头把交椅,成为“疫苗之王”。一手将智飞生物带大的蒋仁生时隔12年后再次带领药企冲击A股,智翔金泰能成为下一个“智飞生物”吗?

智飞生物的故事还要从20世纪末讲起,彼时蒋仁生辞去公务,毅然投身市场化浪潮中。2000年1月至2002年6月,蒋仁生任浙江普康生物技术股份有限公司总经理助理。2002年,蒋仁生得知一家生物制品公司因为经营不善正在售卖后,马上收购了这家公司并改名为重庆智飞生物科技有限公司,即智飞生物的前身。

智翔金泰与智飞生物均是蒋仁生收购而来,在企业创建上存在一定的相似性。2020年,蒋仁生收购了上海智翔,这家公司即是目前走到IPO关口的智翔金泰。

智飞生物以代理疫苗起家,随后经过对三家拥有产品研发能力的公司进行重组,开始自研产品并销售。与智飞生物不同的是,智翔金泰开始即以研发为重,该公司似乎承载着蒋仁生的研发梦。

代理疫苗起家的智飞生物可以凭借宣传营销抢占市场,但对于智翔金泰这类创新药企,研发成果才是重中之重。

抗体药物研发总监闫闰在接受《华夏时报》采访时表示,如今创新研发领域愈发成熟高效,单一品种,特别是没有研发门槛的单一品种,将面对越来越多的竞争。企业要想办法找到自己的专属赛道,积累技术优势,打造有护城河的品种。要向创新转型,向独占技术转型,药企要主动创新,回归研发。

智翔金泰《招股书》显示,该公司及其子公司共拥有23项中国境内专利,其中包括22项发明专利、1项实用新型专利。此外,智翔金泰还拥有8项境外发明专利。

但与可比公司相比,智翔金泰的研发成果并不出彩。可比上市公司君实生物年报显示,2021年末,君实生物拥有108项已授权专利,其中84项为境内专利,24项为境外专利。

在研发费用和研发人员方面,公开资料显示,2021年智翔金泰可比上市公司百奥太(688177.SH)、君实生物、神州细胞(688520.SH)等公司的平均研发费用为6.82亿元,同期智翔金泰的研发费用为2.95亿元;2021年末,可比上市公司技术/研发人员数量的均值为402人,而智翔金泰仅为273人,未及可比上市公司平均水平。

智飞生物的成功并不能直接照搬,智翔金泰需要走出一条专属自己的发展之路。