来源:易斌策略研究

核心结论

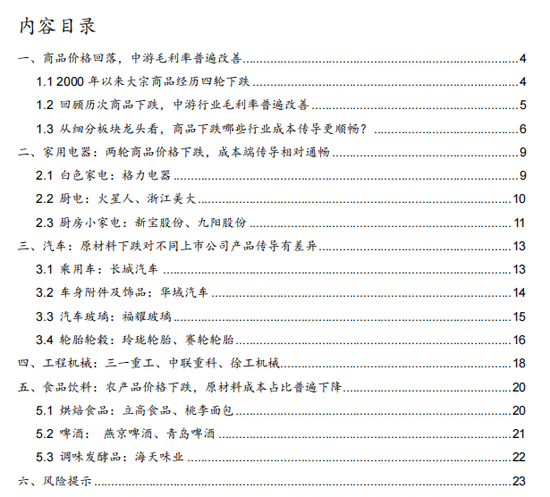

2000年以来大宗商品价格的四轮下行过程中,中游行业毛利率普遍改善。大宗商品作为中游制造的上游原材料,直接影响制造业的成本高低。回顾历次商品价格下行周期,处于中游且原材料占比较高的行业毛利率普遍改善,具体包括家用电器、食品饮料、电力设备、纺织服饰、医药生物、公用事业、通信、国防军工、汽车等。

为了进一步观察商品下跌过程中,哪些行业成本传导顺畅,通过挑选家用电器、汽车、工程机械、食品饮料四个原材料占比较高的申万一级行业中的11个细分子行业龙头公司,观察原材料构成和原材料占比变化。

从所选细分行业的原材料构成来看,重点关注钢材、铜、铝、塑料、橡胶等对于制造业的成本影响;以及大豆、小麦、大麦、油脂等对于食品饮料的成本影响。

从原材料占成本比重的变化方向,观察原材料价格下行的传导情况。

首先,对比2014年6月和2018年2月的两轮商品下跌,2014年这一轮商品处于长期下行通道,上市公司原材料成本占比普遍下降。2014年处于大宗商品长期的下行通道,且下跌幅度较大,因此上游大宗商品价格的下跌能够充分传导至中游制造,带动成本下移;而2018年2月的这一轮商品下跌幅度较窄,原材料成本下降的空间相对有限。

其次,行业层面,两轮商品价格下跌,家电行业和食品饮料的成本传导相对通畅。白电、厨电、厨房小家电、烘焙食品、啤酒和调味品等,在两轮商品下跌过程中,原材料成本占比普遍下降,表明商品价格下跌在这两个行业的传导相对通畅。

第三,相对来看,汽车和工程机械的产业链相对较长,上游价格下跌的传导还需要一定时间。汽车、机械设备在2018年2月开启的下跌过程中,仅浮法玻璃、轮胎轮毂等部分板块成本占比下降,工程机械、乘用车、车身附件及饰品等原材料成本占比反而上升。

第四,个股层面,不同上市公司的原材料成本占比变化并非随着上游原材料的下跌单一下降。可能影响因素,一方面取决于上市公司原材料的统计范围,部分可能包括能源及运输成本;另一方面也取决于上市公司的采购周期差异,以及所处行业地位和环节的议价能力差异。

风险提示

上市公司原材料占比口径差异,所选取的上市公司数据样本有限,不同商品价格下跌周期和幅度差异带来的影响不同。

01

商品价格回落,中游毛利率普遍改善

PPI自2021年10月见顶之后,工业品的价格已经过了上涨最快速的阶段。虽然2022年上半年能源品因地缘政治、供给缺失等因素,推动大宗商品的加速上涨;但6月中旬以来,伴随着美联储加息节奏预期的加快,以及全球衰退担忧升温,上游资源品价格自高点回落,整个产业链利润将面临重新分配,中下游成本压力将逐步减轻。因此,我们希望通过回顾过去几轮大宗商品下行阶段,观察主要中游行业成本变化,以及哪些行业成本传导更为通畅。

1.1 2000年以来大宗商品经历四轮下跌

2000年以来,大宗商品价格共经历四轮下跌,分别是2008年7月,2012年2月,2014年6月和2018年2月。从下跌原因来看,可以归纳为三方面因素:一是供需基本面,供给端产能释放和需求的收缩,带来供应量远大于需求;二是美元指数走强带动美元计价的大宗商品价格回落;三是宏观流动性的收缩,带来投机性资金的流出。

(1)2008年7月-2008年12月,全球金融危机引发的大宗商品急跌。本轮南华商品综合指数和CRB现货指数分别在半年内下跌37%和31.5%,呈现下跌幅度大,下跌斜率陡峭的特点。这一轮大宗商品下跌,核心是受到由次贷危机引发的全球金融危机冲击,经济前景预期恶化,全球需求快速收缩,并且叠加之前产能释放,共同带动大宗商品价格的回落。此外,还有金融危机引发的流动性趋紧,带来投机需求收缩的因素。

(2)2011年2月-2012年9月,欧债危机和国内经济减速带动商品价格下跌。本轮南华商品综合指数和CRB现货指数分别下跌16.2%和12.1%,持续近1年半。2011年开启的这一轮大宗商品下跌,一方面是海外欧债危机发酵带动海外需求回落,叠加国内经济也出现减速,共同带来需求放缓;另一方面则是由于避险情绪的升温,美元指数从2011年4月的73左右持续上涨至2012年8月的83高点附近,打压美元计价的商品价格。

(3)2014年6月-2015年12月,新增产能过剩以及美联储进入加息周期。本轮南华商品综合指数和CRB现货指数分别下跌23.5%和24.5%。从供需层面来看,本轮一方面面临2012年之后新增产能的陆续投产;另一方面全球需求不振,令包括钢铁在内的工业品面临产能过剩。此外,伴随着2014年底美联储宣布退出量化宽松,以及加息预期的走高,带动美元重回强势,美元指数也从2014年6月的79上涨至2015年底100附近。

(4)2018年2月-2020年4月,需求低迷叠加疫情冲击,大宗商品价格走弱。本轮南华商品综合指数和CRB现货指数分别下跌7.9%和20.4%。2018年初开启的大宗商品下跌,一方面在于2018年市场终端需求持续低迷,商品面临供应过剩;另一方面则是受原油价格2018年高位回落带动,大宗商品价格纷纷走低。进入2020年初,新冠疫情爆发则进一步带动大宗商品价格的回落。

1.2 回顾历次商品下跌,中游行业毛利率普遍改善

大宗商品作为中游制造的上游原材料,直接影响制造业的成本高低。当商品价格持续回落,一方面将直接反映在工业品、农产品等直接原材料价格下降;另一方面,对于部分产品来说,间接反映在包装材料价格下降,进而带动成本下行。

对比行业来看,历次大宗商品下行过程中,中游行业的毛利率普遍改善。选择历轮大宗商品下跌周期中距离价格高点和低点最近一次财报数据,计算行业销售毛利率的变化情况。综合来看,中游制造、消费等处于中游且原材料占比较高的行业,毛利率普遍改善。具体包括,家用电器、食品饮料、电力设备、纺织服饰、医药生物、公用事业、通信、国防军工、汽车等。

1)2008年7月-2008年12月:石油石化、社会服务、通信、传媒、农林牧渔、纺织服饰、计算机、家用电器、医药生物、电力设备行业毛利率改善。

2)2011年2月-2012年9月:公用事业、家用电器、环保、食品饮料、计算机、建筑装饰、电子、医药生物行业毛利率改善。

3)2014年6月-2015年12月:纺织服饰、传媒、石油石化、电力设备、轻工制造、农林牧渔、医药生物、食品饮料、计算机、基础化工、建筑装饰、商贸零售、汽车、军工、机械设备的行业毛利率改善。

4)2018年2月-2020年4月:公用事业、计算机、农林牧渔、机械设备、医药生物、电子、国防军工、纺织服饰等行业毛利改善居前。

1.3 从细分板块龙头看,商品下跌哪些行业成本传导更顺畅?

对于中游行业的材料成本影响,我们挑选了原材料成本占比较高的家用电器、汽车、工程机械、食品饮料中11个子行业的龙头上市公司,重点观察两个方面:一是影响成本的原材料品类;二是观察2014年6月和2018年2月近两次商品价格下跌过程中,上市公司原材料占生产成本比重变化。

一是从所选细分行业的原材料构成来看,重点关注钢材、铜、铝、塑料、橡胶等对于制造业的成本影响;以及大豆、小麦、大麦、油脂等对于食品饮料的成本影响。其中,家用电器,主要原材料为钢材、铜、铝和塑料;汽车整车,核心原材料是钢材、铜、铝、塑料、橡胶等。其中,汽车玻璃的上游为纯碱、石英砂;轮胎轮毂的原材料主要为天然橡胶、合成橡胶、炭黑;工程机械,核心原材料为钢材;食品饮料,主要原材料包括面粉、油脂、大麦、大豆,以及包材塑料瓶等。

二是原材料占成本比重的变化方向。即商品下跌过程中,从上市公司原材料成本占比变化来看成本下行的传导情况。总结来看,有以下几点:

首先,对比2014年6月和2018年2月的两轮商品下跌,2014年这一轮商品处于长期下行通道,上市公司成本占比普遍下降。2014年大宗商品处于长期下行通道,且下跌幅度较大,因此上游大宗商品价格的下跌能够充分传导至中游制造,带动成本下移;而2018年2月这一轮商品下跌,商品下跌幅度较窄,原材料成本下降的空间相对有限。

其次,行业层面,两轮商品价格下跌,家用电器和食品饮料的成本传导相对通畅。白电、厨电、厨房小家电、烘焙食品、啤酒和调味品等在两轮商品下跌过程中,成本占比普遍下降,表明商品价格下跌在这两个行业的传导相对通畅。

第三,相对来看,汽车和工程机械的产业链相对较长,上游价格下跌的传导还需要一定时间。在2018年2月开启的商品下跌过程中,仅浮法玻璃、轮胎轮毂等部分板块原材料占成本比重下降,工程机械、乘用车、车身附件及饰品等成本占比反而上升。

第四,个股层面,不同上市公司的不同产品成本占比的变化并非随着上游原材料的下跌单一下降。可能的影响因素,一是取决于上市公司原材料的统计范围,部分原材料成本还包含能源、运输等,带来成本占比口径的不一致;二是上市公司的采购周期的差异;三是不同上市公司所处行业地位和环节的议价能力差异。

02

家用电器:两轮商品价格下跌,成本端传导相对通畅

家用电器的原材料主要包括钢、铜、铝、塑料,且原材料占比较高。其中,白色家电原材料占比在80%以上,厨电的原材料占比也在80%以上,厨房小电器约70%-80%。

此前两轮原材料价格的下降,能够顺利传导至家电企业,带动原材料成本占比的下降。对比2014年和2018年两轮大宗商品下跌,家电企业成本端传导相对通畅,上市公司原材料成本占营业成本比重大概率走低。

2.1 白色家电:格力电器

格力电器产品原材料以钢、铜、铝、塑料等为主。根据格力电器2011年增发招股意向书中披露数据显示,空调生产的核心配件中,压缩机占空调整机成本的27%,电机占整机成本的8%。考虑到压缩机和电机原材料也以钢材和铜为主,压缩机中钢材占比46%,铜占比10%;电机中钢材占比40%、铜占比20%。由此来看,钢材、铜、塑料是空调主要的上游原材料。

横向对比空调、冰箱、洗衣机,原材料构成相似,钢材、铜、铝和塑料合计占比约60%。按照细分行业原材料占比来看,虽然空调、冰箱、洗衣机的原料结构略有不同,但整体较为类似。综合来看,钢材占比在15%-35%之间,铜占比10%-20%,铝占比2%-5%,塑料占比约10%-15%。

原材料占比来看,美的集团、格力电器和海尔智家的原材料占比在80%以上。2021年报显示,格力集团的原材料占比为88.3%,美的集团为84.5%,海尔智家为85.7%,普遍在80%以上。

2014年6月和2018年2月开始的两轮大宗商品下跌过程中,美的集团、格力电器和海尔智家原材料成本占比均下降。2014年6月至2015年12月的商品下行周期中,美的集团、格力电器、海尔智家的原材料成本占比分别下降0.4%、1.1%、0.9%;2018年2月到2020年4月的商品价格下行过程中,美的集团、格力电器、海尔智家的原材料成本占比分别下降3%、0.3%、0.7%。

2.2 厨电:火星人、浙江美大

火星人等厨电原材料以板材为主,上游材料包括不锈钢、镀锌板、冷轧板、铜、铝等。厨电原材料包括板材、五金类、燃气配件、玻璃配件等。其中,火星人招股说明书显示,以原材料采购占比来看成本构成,2020年1-6月,公司板材采购占比25.1%,五金类占比19.5%、玻璃类占比5.9%、注塑类占比6.8%、压铸件占比4.9%。亿田智能的招股说明书显示,2020年1-6月原材料采购占比中,板材占比31.4%、五金件占比11%、玻璃配件占比7%。

原材料占比来看,老板电器、浙江美大的原材料占比在80%以上。厨电的直接材料占比在80%以上,原材料占比较高。其中,2021年年报显示, 老板电器、火星人、浙江美大、亿田智能的直接材料占比分别为87.7%、81.7%、89.4%和81.7%。

2014年6月和2018年2月开始的两轮大宗商品下行过程中,老板电器两轮原材料成本均下降,浙江美大仅在2018年商品下跌周期中原材料成本占比下降。其中,2014年到2015年的商品下行过程中,老板电器、浙江美大的原材料成本占比分别下降0.8%、上升0.6%;2018年到2020年的商品价格下降过程中,老板电器、浙江美大的原材料成本占比分别下降1.0%和0.6%。

2.3 厨房小家电:新宝股份、九阳股份

新宝股份、九阳股份等厨房小家电,上游原材料以塑料、不锈钢、铜为主。根据新宝股份招股说明书显示,公司的原材料主要包括四类,分别包括塑料类材料(PP、ABS等)、五金材料(不锈钢、镀铝板等)、核心零部件(温控器等)、其他配件(电线等)。根据原材料采购成本来看成本比例,2013年1-6月数据显示,PP塑料占6.7%,温控器占5.5%、漆包铜线占3.2%、ABS塑料占3.4%、不锈钢占2.4%。九阳股份的招股说明书显示,原材料采购主要包括塑料件、控制板、杯体、控制面板和电磁线盘等。

原材料占比来看,九阳股份、新宝股份的原材料约占比在70%-80%之间。厨房小家电的直接材料占比也相对较高。其中,2021年年报显示,九阳股份、新宝股份的直接材料占比分别为70%、77.6%。

2018年2月的大宗商品下行过程中,九阳股份和新宝股份的直接材料占比均下降。在 2018年大宗商品下行周期中,九阳股份和新宝股份的原材料成本占比分别变化-1.3%、-1.1%,直接原材料占比明显下降。

03

汽车:原材料下跌对不同上市公司产品传导有差异

汽车产业链来看,当原材料价格变化时,对不同上市公司和产品的传导有所差异。商品价格下跌阶段,上游原材料传导还需要一定时间,尤其是2018年这一轮商品下跌,零部件产品的成本占比并非呈现下降的一致方向。

3.1 乘用车:长城汽车

整车原材料主要由钢材、铜、铝、塑料、橡胶等组成,钢材占重量比重约6成。按照汽车原材料的重量占比来看,钢材占比近60%;铝占比约10%;塑料占比约8%,此外还有铜和橡胶等。整体来看,整车当中钢材重量的占比最高,因此钢材价格的变化对整车成本影响相对较大。

长城汽车直接材料以采购发动机、车轮、变速器等零部件为主。根据长城汽车招股说明书显示,2011年1-3月原材料占比中,发动机占20.27%,车轮、轮毂占8.34%、变速器占3.51%,钢材占7.7%,涂料占0.72%。可以看到,对于整车企业来说,一般零配件除了自行生产之外,主要零部件向上游零配件商进行采购,直接需要的原材料以钢材为主。

原材料占比来看,长城汽车、上汽集团、长安汽车的主要成本占比在90%以上。根据企业年报披露显示,整车公司一般披露的原材料成本占比普遍90%以上,一般除直接材料外,还包含人工工资、折旧、能源等项目。其中,2021年年报显示,长城汽车、上汽集团、长安汽车成本占比(包含原材料、人工和能源)分别为90.3%、99.3%和95.7%。

2014年6月和2018年2月开始的两轮大宗商品下行过程中,整车上市公司在2018年2月大宗商品下降的过程中成本占比多数走低;2014年的这一轮商品下行原材料占比不升反降。在2014年6月至2015年12月,大宗商品下行阶段,原材料占整车比例不降反升,长城汽车和长安汽车的成本占比分别上升1.5%和0.1%;2017年2月至2020年5月,商品下行阶段,原材料占整车成本比例以下降为主,长城汽车、长安汽车成本占比分别下降3.6%、1.3%,上汽集团原材料占比上升0.2%。

3.2 车身附件及饰品:华域汽车

汽车零部件的上游主要为钢材、橡胶、电解铝、塑料等原材料。根据华域汽车财报显示,主要产品包括内外饰件、金属成型和模具、功能件、电子电器件和热加工件。以热加工件为例,其上游原材料包括电解铝和钢材。

分产品看华域汽车原材料占比,电子电器件和功能件原材料占比约90%,内外饰件和金属成型和模具原材料占比约80%,热加工件的原材料占比约50%。2021年年报显示,华域汽车内外饰件原材料占比79.19%、金属成型和模具原材料占比80.22%、功能件原材料占比87.37%、电子电器件原材料占比89%,热加工件原材料占比52.92%。

2014年6月和2018年2月开始的两轮大宗商品下行过程中,华域汽车在2014年的这轮下降过程中,商品价格传导相对顺畅,各产品原材料占比下降。在2014年6月开启第一轮大宗下行过程中,华域汽车内外饰件原材料占比下降4.55%、金属成型和模具下降0.09%、功能件原材料占比下降2.27%、电子电器件下降0.33%,热加工件下降8.58%。在2018年2月开启的大宗商品下跌过程中,内外饰件成本占比下降2.61%,其余产品成本占比反而上升。

3.3 汽车玻璃:福耀玻璃

从产业链来看,浮法玻璃的成本主要包括纯碱、石英砂和燃料。浮法玻璃的成本构成中,原材料约占43%,燃料成本约34%;原辅材料则主要以纯碱和石英砂为主,纯碱占比超50%,是最主要的成本来源,石英砂占比为27%。因此,综合来看纯碱和燃料价格的高低将会直接影响玻璃成本。

福耀玻璃主要产品为汽车玻璃和浮法玻璃两类,汽车玻璃的原辅材料占比为60%,浮法玻璃的原辅材料占比约33%。浮法玻璃的生产过程中,所需要消耗的能源成本占比将近30%,因此汽车玻璃和浮法玻璃的原辅材料占比高低差异主要来自于能源成本。以2021年公司财报数据看,浮法玻璃的原辅材料占比33.73%,能源成本占比31.48%。

2014年6月和2018年2月开始的两轮大宗商品下行过程中,福耀玻璃的原辅材料占比均下降明显。其中,2014年6月至2015年12月的这一轮大宗商品下行阶段,汽车玻璃和浮法玻璃的原辅材料占比分别下降0.17%和0.77%;2018年2月至2020年5月的商品下行阶段,汽车玻璃成本占比上升0.24%,浮法玻璃成本下降3.38%。

两轮浮法玻璃和汽车玻璃原材料占比变化的差异,侧面反映出浮法玻璃的上游价格传导更为顺畅。

3.4 轮胎轮毂:玲珑轮胎、赛轮轮胎

橡胶是轮胎行业的主要原材料,占生产企业产品成本约30%-40%。轮胎产品的主要原材料为天然橡胶、合成橡胶、钢丝帘线、炭黑等。其中,橡胶作为轮胎行业的主要原材料,占生产企业产品成本的比例较高。根据玲珑轮胎招股说明书显示,2015年天然橡胶及合成橡胶所占成本比重合计约为30%。根据赛轮轮胎公司招股书显示,通过原材料采购金额除以营业成本,大致估算原材料占比,2010年天然橡胶及合成橡胶占成本比重合计约为40%。

玲珑轮胎、赛轮轮胎的原材料占成本比重约80%。2021年年报显示,玲珑轮胎、赛轮轮胎的原材料占比分别为76.2%和80.9%。

原材料占比变化来看,2014年6月和2018年开始的大宗商品下降过程中,玲珑轮胎和赛轮轮胎的原材料占比均出现下降。其中,2014年6月至2015年12月,大宗商品下行阶段,玲珑轮胎、赛轮轮胎的原材料占比分别下降4.1%和2.5%;2018至2020年,玲珑轮胎、赛轮轮胎的原材料占比分别下降4%和0.3%

04

工程机械:三一重工、中联重科、徐工机械

工程机械的生产成本主要为钢材和采购零部件。根据三一重工的年报显示,所需的主要原材料及零部件为汽车底盘、发动机、钢材、液压泵、主油泵、分动箱、各种液压阀、回转轴承等。以挖掘机为例来看具体比例,核心零部件(发动机、液压系统)的成本占比为42%,其他零部件27%、钢材24%。因此,钢材是影响成本的主要上游原材料。

原材料占比来看,三一重工、中联重科、徐工机械的主要成本占比在85%以上。2021年年报显示, 三一重工、中联重科、徐工机械的原材料成本占比分别为88.5%、94.9%和85.6%。

原材料占比变化来看,2014年6月开始这一轮大宗商品价格下跌过程中,工程机械成本占比普遍回落;2018年大宗商品下跌阶段,成本反而上行。2014年6月至2015年12月,大宗商品下行阶段,三一重工、中联重科、徐工机械的成本占比分别下降1.2%、2.0%和1.3%。2018年开启的大宗商品价格下行过程中,除徐工机械外,三一重工和中联重科成本占比反而上行。

分析来看,两轮大宗商品价格下行过程中的原材料成本占比变化方向差异,除原材料外,运费成本可能也是影响因素之一。原材料成本中,除了直接原材料价格变化外,成本中还有采购零部件的运费成本。具体来看,2018年到2019年底BDI价格指数中枢位于1000点附近波动,整体成本相对偏高;而2014年6月到2015年底的BDI价格指数则从850下跌至480点附近,跌幅43.7%。

05

食品饮料:农产品价格下跌,原材料成本占比普遍下降

食品饮料的上游原材料主要包括农产品和包材两大类,原材料占成本比重在60%-85%。除大麦、小麦、油脂等农产品价格的变化之外,塑料等包材价格的变动也会影响成本。

对比2014年和2018年两轮大宗商品价格下跌,食品加工类企业的价格传导均相对顺畅。桃李面包、青岛啤酒在两轮的商品下降过程中,原材料成本占比下降;海天味业在2018年的大宗商品下跌过程中,原材料成本占比也下降。

5.1 烘焙食品:立高食品、桃李面包

烘焙食品的上游主要包括油脂、面粉、糖类等农产品。因此,油脂价格、面粉和糖的价格变动,将会对成本端产生影响。

立高食品:根据立高产品的招股说明书显示,2019年油脂的原材料占比18.2%、水果占9.3%、糖类占8.5%、面粉占8.0%、乳制品占5.7%;此外还有包装材料占比17.2%。

桃李面包:根据公司招股说明书显示的主要原材料采购金额与营业成本,使用原材料采购金额/营业成本,大致估算各原材料构成。2015年1-6月原材料采购成本中,面粉占比19.5%、油脂占比7.5%、糖占比4.2%、鸡蛋占比4.4%、酵母占比0.8%。

桃李面包的原材料占营业成本的比重在50%,立高食品按照原材料占直接材料83%进行换算,原材料成本在60%以上。根据2021年报显示,桃李面包的原材料成本占比55.2%;立高食品的直接材料占比79.2%,按照招股说明书中原材料占直接材料83%进行换算,立高食品的原材料占营业成本的比重约65.7%。

原材料占比变化来看,2014年6月和2018年开始的大宗商品下降过程中,桃李面包的成本占比均出现下降。其中,2014年6月至2015年12月,大宗商品下行阶段,桃李面包原材料占比下降0.8%;2018至2020年,立高食品、桃李面包的原材料占比分别下降4%和9.8%。

5.2 啤酒: 燕京啤酒、青岛啤酒

啤酒的上游主要包括大麦、大米和酒花,大麦占总成本的20%。根据燕京啤酒增发招股说明书显示,原材料在啤酒的生产成本中占比约30%,其中大麦约占总成本的20%。除此以外,成本还包括包装物,例如玻璃瓶、纸板箱和易拉罐等。

燕京啤酒和青岛啤酒的营业成本构成中,原辅材料占比约60%。2021年报数据显示,燕京啤酒的原辅材料占比60.87%,青岛啤酒直接材料占比63.09%。

原材料占比变化来看,2014年6月开始的大宗商品下降过程中,燕京啤酒和青岛啤酒的成本占比均出现下降。2014年6月至2015年12月,大宗商品下行阶段,燕京啤酒、青岛啤酒的原材料占比分别下降0.8%和 0.93%。在2018年至2020年4月,燕京啤酒原材料占比反而上升3.39%,青岛啤酒原材料占比下降4.66%。整体来看,在大麦等商品价格下降的阶段,能够顺利传导至啤酒的生产端。

5.3 调味发酵品:海天味业

海天味业的主要原材料为大豆、面粉、盐及各种包装材料,直接材料占比约85%。按照招股说明书中的采购金额除以营业成本进行大致估算,2013年1-6月各原材料占比中,大豆占成本的16.1%、白砂糖占比13.2%,玻璃瓶占11.2%、塑料瓶占10.8%。若按照2021年报数据显示,海天味业的直接材料占比84.8%。因此,海天味业的成本主要依赖于大豆、白砂糖和包装材料价格的变化。

原材料占比变化来看,在2018年开始的大宗商品下降过程中,海天味业的原材料占比下降近4%。在2018年至2020年4月,海天味业的原材料占比下降4%,黄豆和塑料等包装物价格的下跌能够顺利传导至调味发酵品。2014年6月至2015年12月,海天味业的原材料成本基本持平。

06

风险提示

上市公司原材料占比口径差异,所选取的上市公司数据样本有限,不同商品价格下跌周期和幅度差异带来的影响不同。