“神秘私募”曝光!靠茅台6年狂赚超百亿,另持有这几只大牛股,值得关注!(附名单)

随着茅台半年报及最新股东持仓数据于8月2日发布,“神秘私募”金汇荣盛、瑞丰汇邦再度引发关注。

这两家机构对茅台持股“只增不减”,而且一买就是几年,在今年二季度又一次加仓茅台,加仓金额约20亿元。因为长情持股,这两只投资茅台的基金浮盈或合计超过百亿元。

除这两家机构外,投资大佬段永平不久前表示,“又买了一些茅台”。与上述机构和投资人的态度类似,券商纷纷看好茅台股价的向上空间。

神秘“三号基金”爆买茅台

持仓总市值260亿元创新高

贵州茅台一直是林园的长情股,其实它不仅仅是林园的偏爱。据《红周刊》了解,金汇荣盛、瑞丰汇邦“三号基金”也是茅台的长期持有者。

据茅台最新披露的二季度股东持仓数据显示,金汇荣盛三号基金(全称深圳市金汇荣盛财富管理有限公司-金汇荣盛三号私募证券投资基金)、瑞丰汇邦三号基金(全称珠海市瑞丰汇邦资产管理有限公司-瑞丰汇邦三号私募证券投资基金)分别位列第8、第9大流通股股东,并且均在二季度大手笔加仓茅台。

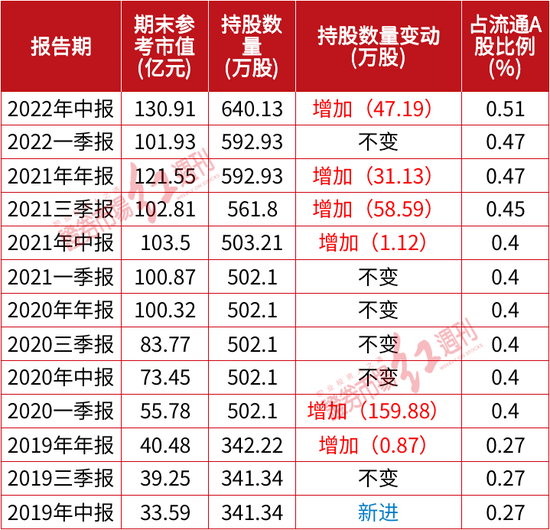

具体来看,二季度金汇荣盛三号基金增加茅台47.19万股至640.13万股,截至二季度末,持仓市值达130.91亿元(见表1)。

表1 金汇荣盛三号基金持仓茅台

数据来源:Wind

瑞丰汇邦三号基金对于茅台的操盘,与金汇荣盛三号基金高度一致。今年二季度,瑞丰汇邦三号基金增仓茅台61.93万股至629.67万股,截至二季度末,持仓市值为128.77亿元(见表2)。

表2 瑞丰汇邦三号基金持仓茅台

数据来源:Wind

整体而言,以茅台二季度的成交均价测算,金汇荣盛、瑞丰汇邦两者二季增仓茅台的合计耗资约20亿元。而截至二季度末,两者持仓茅台的市值合计约为260亿元,创历史新高。

投资茅台爆赚至少110亿元

金汇荣盛、瑞丰汇邦“闷声发大财”

《红周刊》发现,金汇荣盛、瑞丰汇邦两者持续买入茅台期间,正是茅台股价持续上涨阶段,这为其创造了丰厚的盈利。

据私募排排网数据显示,金汇荣盛三号基金成立日期为2016年8月19日,自成立来的收益率(6.0年)为162.00%,年化收益率为19.42%(数据截止至2022年1月)。瑞丰汇邦三号基金成立于2017年12月13日,成立来的收益率(4.6年)达到了238.08%,年化收益率为30.12%(数据截至2022年7月)。

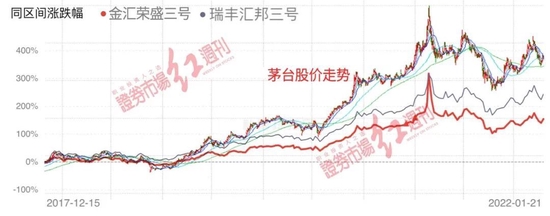

拉长周期来看,两只基金与茅台的股价走势高度一致(见图1)。

图1 金汇荣盛三号、瑞丰汇邦三号净值与茅台股价

数据来源:私募排排网、Wind,制图:《红周刊》

Wind数据显示,金汇荣盛三号基金于2019年中报新进成为茅台前十大流通股股东,当时持仓341.34万股,持仓市值33.59亿元。此后,整体给予持续加仓,如2021年三季报、2021年年报,均对茅台给予大笔加仓。

随着持股数量增加,该基金的持仓占比也在同步增长,数据显示,金汇荣盛三号基金持仓茅台占流通A股比例由2019年中报的0.27%逐步增至2022年中报0.51%。

而就瑞丰汇邦三号基金而言,Wind数据显示,其于2018年四季度新进成为茅台前十大流通股股东,当时持仓359.13万股,持仓市值21.19亿元。此后,进一步连续加仓,如2021年三季报、2021年年报、2022年一季报,分别增仓80.53万股、26.30万股、31.07万股。

依靠重仓茅台,这两只基金迅速晋升百亿私募梯队。若从金汇荣盛、瑞丰汇邦“三号基金”于2019年二季度、2018年四季报新进成为茅台前十大流通股股东以来分别计算,茅台股价分别上涨了1倍与2.6倍。而这也让两只基金斩获巨大浮盈。

若以季度增仓股数与茅台的季度均价测算,金汇荣盛三号基金自2019年二季度以来共耗资约42亿元增仓茅台;瑞丰汇邦三号基金自2018年四季度以来,耗资约45亿元增仓茅台。进一步来看,结合两者的最新持仓茅台市值情况,即自金汇荣盛三号基金、瑞丰汇邦三号基金进入茅台前十大流通股东以来,分别浮盈55亿元与62亿元。

值得一提的是,金汇荣盛三号基金、瑞丰汇邦三号基金建仓茅台的时间,或早于两者现身茅台前十大流通股股东的时间(即2019年二季度、2018年四季度),因此两者建仓茅台的成本更低,并且在此之前已经积累一定的浮盈,另外,剔除分红因素,两只基金通过建仓茅台,或爆赚至少110亿元,可谓“闷声发大财”。

“三号基金”业绩曾随茅台股价调整而调整,据私募排排网数据显示,金汇荣盛三号基金、瑞丰汇邦三号基金至2021年8月分别回撤了51%与35%,但这两只基金在同期并未减仓,而是加仓。

背景神秘

基金经理偏重“价值”

重仓押注茅台而且实现财富快速裂变增值的金汇荣盛、瑞丰汇邦,有什么样的神秘背景?

据爱企查资料显示,深圳市金汇荣盛财富管理有限公司的法定代表人为张玲,持股80%。另据私募排排网披露的信息显示,金汇荣盛三号基金的基金经理与公司法人为同一人,均为张玲。虽然名气远不如同样钟情茅台的张坤、但斌、林园等,但张玲是一名具有丰富金融从业经验的老将。

据私募排排网资料显示,张玲具有26年的从业年限,其曾担任多项与金融投资有关的工作,如1997年1月至2000年5月,就职于大鹏证券有限责任公司国际业务部,期间主要从事B股和A股发行的承揽工作;2000年5月至2005年9月,就职于联合证券有限责任公司,先后在经纪业务部、固定收益部、资产管理部、基金理财中心工作。2015年7月至今,任职于深圳市金汇荣盛财富管理有限公司。

据《红周刊》进一步梳理,除了金汇荣盛三号基金,私募排排网数据还显示,张玲还管理金汇荣盛融诚兴盛一号、金汇荣盛一号、金汇荣盛六号、金汇荣盛二号、金汇荣盛五号5只基金。

但观察来看,后续5只基金成立日期均晚于金汇荣盛三号,除了金汇荣盛融诚兴盛一号为2021年4月,其余4只基金成立日期均为2017年9月。值得一提的是,后续5只基金的业绩表现远低于金汇荣盛三号(见图2)。

图2 张玲管理基金

数据来源:私募排排网(注,数据截止至2022-01)

瑞丰汇邦三号基金的基金经理也绝非投资界的“小白”。私募排排网显示,瑞丰汇邦三号基金基金经理为郑松有,具有14年的从业年限,曾在券商和私募投资基金等行业任职。郑松有先生坚持价值投资,拥有综合的知识结构和复合专业背景,对股权投资和证券投资均有深入研究。所属公司珠海市瑞丰汇邦的法定代表人为王浩佳,郑松有也为股东之一,持股11.25%。

《红周刊》注意到,除了瑞丰汇邦三号,郑松有还管理瑞丰卫、瑞丰汇邦伟业1号、瑞丰生华1号三只基金。

从投资成绩来看,瑞丰卫自2019年7月成立至今,累计收益达180.33%,瑞丰汇邦伟业1号自2018年10成立至今累计实现收益93.11%(见图3)。

图3 郑松有管理基金

数据来源:私募排排网(注,数据截止至2022-07)

重仓买入茅台,体现了基金经理们深厚的价值投资情结。《红周刊》注意到,如瑞丰汇邦基金曾于2018年10月发布的一份致投资者的信中有如下表述,国内股票投资者中,真正理解企业估值并利用估值进行投资的太少了,不管是机构还是个人。市场的周期轮回,涨多了跌,跌多了涨,大体是没有错的。但是千万不要忘记了价值这个锚。

一个股票可以下跌无数个90%,不管它现在是100元/股的价格,还是1元/股的价格。重要的是其背后的公司能否为股东创造价值:源源不断的利润和现金流。而不是它之前涨了多少或者跌了多少。

“今年以来,很多优质公司的股票并没有跌多少,在各大指数屡创新低的时候,也没有回到前期的一个低点。所以我们坚持信,于A股和港股上市的优质公司的股票才是稀缺优质资产。”

2018年四季度,瑞丰汇邦三号基金大举“买买买”,新进成为了茅台前十大流通股股东。

曾共同现身老白干酒

一季度重仓持股还有……

进一步来看,除了茅台,金汇荣盛、瑞丰汇邦相关基金还现身多家公司。

金汇荣盛三号基金曾于2018年中报~2018年年报期间出现在海峡创新的前十大流通股股东。2018年一季报~2018年三季报出现在老白干酒前十大流通股东。此外,另一只基金金汇荣盛融诚兴盛一号,曾于去年四季度新进入赣锋锂业前十大流通股东,持仓715.44万股,持仓市值10.22亿元,今年一季度,继续持仓(见表3、表4)。

表3 金汇荣盛三号基金持仓

表4 金汇荣盛融诚兴盛一号基金持仓

数据来源:Wind,上同

巧合的是,老白干酒前十大重仓股曾经也同样出现了瑞丰汇邦的身影。如瑞丰汇邦三号基金,2017年年报新进入老白干酒前十大流通股东,至2019年年报连续持仓。金汇荣盛三号基金、瑞丰汇邦三号基金同时现身老白干酒前十大流通股股东,如2018年三季度(见图4)。

图4 金汇荣盛三号基金、瑞丰汇邦三号基金共同持仓老白干酒

数据来源:Wind

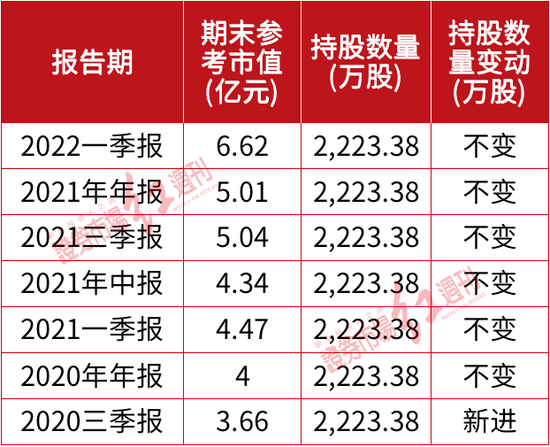

此外,如上市公司披露的一季度机构持仓来看,瑞丰汇邦三号基金还出现在中国神华的前十大流通股股东队列。Wind数据显示,截至一季度末,瑞丰汇邦三号基金持仓中国神华2223.38万股。

值得一提的是,瑞丰汇邦三号基金自2020年三季度即新进成为中国神华的前十大流通股股东,持仓股数同为2223.38万股,期间一直持有,未有减仓行为。而随着中国神华股价持续上涨,瑞丰汇邦三号的持仓市值已由2020年三季度的3.66亿元增至2022年一季度的为6.62亿元(见表5)。

表5 瑞丰汇邦三号基金持仓中国神华

数据来源:Wind

延伸阅读

段永平、唐朝在茅台上“捡钱”

除了“三号基金”,知名投资人段永平、财经大V唐朝(唐书房)也对茅台保持关注。

早在3月29日,段永平在社交平台发文称,“最近又买了点茅台”。他解释称,“和大家看到的任何消息无关,甚至和股价也没有关系,只是正好有点多余现金。总觉得从看10年的角度,拿着茅台比拿着现金存在银行要好一点点。”

之后,在3月31日,“i茅台”App试运行。对此,段永平于4月1日称,看好i茅台,其表示,i茅台这个主意非常好,用户至少知道上哪里去买真酒,应该给管理层一点掌声,道理上来说,供求平衡的价格是比较接近合理的,目前这种中签率说明茅台零售价不是很合理。希望i茅台的量会慢慢占到主流,这样能够平滑地解决很多矛盾。

值得一提的是,段永平“余钱”加仓时,正逢茅台股价底部,随后便开启阶段性反弹(见图1)。

图1 茅台股价表现

数据来源:Wind

在7月20日,段永平再一次“关注”茅台。其在社交平台发文称,贵州茅台“又跑到1961附近”(见图2)。他对茅台“1961元”似乎很重视,因为之前在去年11月29日也曾发过这样的文章。

图2 大道无形我有型发文

数据来源:雪球

同样,因为茅台名利双收的唐朝(唐书房)7月30日最新披露的公开持仓显示,其对茅台的持股占比为21%,为第二重仓股。之前,唐朝曾表示,茅台是中国A股市场的财富Bug,是投资者致富道路上罕见的系统漏洞。其表示,因为茅台罕见的财富Bug,天然自带三道送钱的后门:①产品严重供不应求,确定可以尽产尽销;②可销售数量上限由四到五年前基酒产量决定;③如果万一有短期滞销,库存不仅不减值,反而有巨大的增值空间。对于估值,其表示,这三道后门让稍作研究的投资者,就可以大致靠谱地预测出当年及三年后的企业净利润数据。剩下的问题就是套入老唐估值法公式,然后等待市场先生偶发癫狂触及买点或卖点,轻轻松松地伸手捡钱了。

券商纷纷给予买入评级

当前价格对应最高目标价存48%上浮空间

今年以来,茅台无论是发布新电商平台“i茅台”,还是推出茅台冰淇淋,都能引起市场轰动。从茅台中报数据来看,“i茅台”平台贡献良多。具体来看,贵州茅台上半年通过“i茅台”数字营销平台实现酒类不含税收入44.16亿元,在直销占比中已经达到21.08%。

针对茅台业绩表现,机构纷纷给出推荐评级。据Wind数据不完全统计显示,仅8月以来,即有10余家券商机构,给予茅台买入评级(见附表)。

附表 最新茅台买入评级

数据来源:Wind

券商扎堆给予茅台买入评级,渠道改革——i茅台是机构的重要关注点。国盛证券表示, “i茅台”数字营销平台上线后市场反响热烈,目前已成为贵州茅台业绩增长新利器。其表示,看好强品牌力背书下,公司增长的稳定性和吨价上行空间,期待后续公司经营层面的改善,看好公司发展动能和治理改善。

与此同时,不少券商给出了茅台的未来目标价,普遍在2200元以上。招商证券于佳琦认为,下半年,疫情影响逐步减弱、中秋国庆的旺季到来叠加宏观流动性改善都将为茅台提供更加有利的催化,传统渠道稳健增长,直销和新品贡献弹性,预计公司全年15%的收入增长目标大概率超额完成,而利润表现有望随结构优化体现出更大的弹性。维持2023年目标价2500元-2800元。

截至8月3日收盘,茅台股价报收1885元,若以2800元的目标价测算,茅台未来的阶段性上涨空间达48%。

1、茅台股东会不再“高冷”,送冰淇淋,不屏蔽信号!董事长直面提价、分红、买不到酒等话题

2、i茅台日赚近5000万!贵州茅台回收渠道利润,直销和产能扩张,支撑60倍估值.

3、新帅丁雄军的“进击”,茅台酒涨价进入“倒计时”