出品:新浪财经上市公司研究院

作者:郑权

8月31日,41家纯证券业务A股券商全部披露了半年报。据wind数据统计,41家券商上半年合计实现营收2475.3亿元,同比下降19.23%;合计实现净利润713.73亿元,同比下降27.35%。

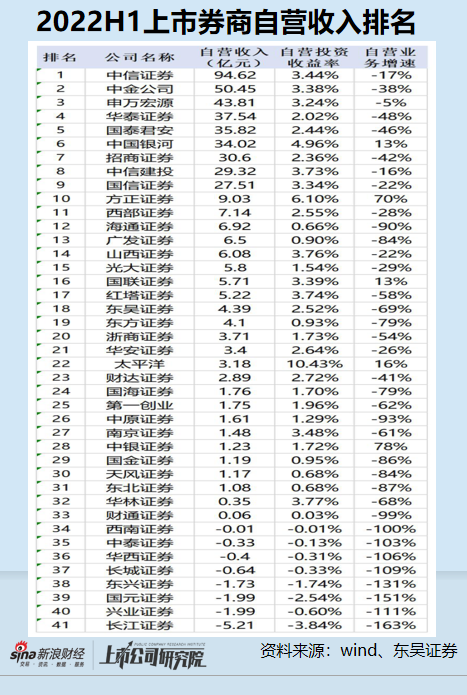

研究认为,证券业上半年业绩普遍下降的原因是自营收入的大幅下降。自营投资业务收入的下降,与低迷的权益市场行情相关。2022年初至今,受俄乌局势、美国加息、疫情反复等事件影响,市场情绪低落,权益市场表现较差。同时,国内降准、美元加息、大宗商品上涨以及股债跷跷板等因素也令债券市场反复波动。

自营业务成券商整体业绩的胜负手。如海通证券自营收入大降90%,公司整体业绩由行业“二哥”滑落至第九名,掉出第一梯队。再如红塔证券,自营收入大降79%,在41家上市券商中的营收排名由去年同期的19名滑落至今年的倒数第5名。而那些自营收入增长的券商,如中国银河由去年上半年的营收第七名一跃升至今年的第三名。

海通证券自营收益率近乎垫底 投资能力弱还是另有他因?

今年上半年,中信证券营收(348.85亿元)、净利润(111.96亿元)皆位居行业榜首。此外,中信证券还是唯一一家营收超过300亿元,净利润过百亿元的券商。

去年上半年,海通证券的营收、净利润都在行业中位列第二名。而今年上半年,海通证券的营收在行业中仅排第九名,掉出第一梯队。

2022H1,海通证券实现营收121.04亿元,同比下降48.43%;实现归母净利润47.58亿元,同比下降41.77%。

海通证券业绩大跌主要系上半年自营收入大降90%。财报显示,公司交易及机构业务上半年收入为3.34亿元,同比(64.73亿元)减少61.39亿元,降幅94.83%。

既然自营业务都是“靠天吃饭”,那为何中信证券、中金公司等券商的自营收入降幅较小,而海通证券自营业务降幅较大?

年报显示,海通证券自营盘中也有场外衍生品交易等对冲头寸,可以在一定程度上对冲“靠行情吃饭”的风险。但前提是,海通证券能够驾驭这些高杠杆性质的对冲头寸。如果做错方向,那损失将加倍。

研究认为,自营收入的增长依赖业务规模的扩张及投资收益率的提高。业务规模与资金实力正相关,投资收益率与券商投资水平相关。

海通国际研报显示,今年上半年,海通证券自营持仓规模为1781亿元,较2021年上半年增长15.6%,因此海通证券自营收入的下降不是因为持仓规模的减少。

今年上半年,海通证券自营投资收益率为0.66%,在业绩前十的券商中最低。在自营收入为正值的33家券商中,0.66%的投资收益率排倒数第二。

因此,海通证券自营收入大降9成或主因投资收益率低,亦或杠杆高损失加剧。但根源是,公司自营盘的投资能力有限,进而导致公司整体业绩下降,跌出“第一梯队”。

长江证券自营收入为负排名倒数第一

41家上市券商中,仅有5家券商上半年的自营收入增长,占比12.2%;降幅超过70%的有17家,占比超过41%。自营收入为负值的有8家,分别是西南证券、中泰证券、华西证券、长城证券、东兴证券、国元证券、兴业证券、长江证券,收入分别为-0.01亿元、-0.33亿元、-0.4亿元、-0.64亿元、-1.73亿元、-1.99亿元、-1.99亿元、-5.21亿元。

长江证券以-5.21亿元的营收排名倒数第一。一般实体经营业务,是不会出现负营收的,但投资交易等金融业务,负营收就意味着投资亏损。

投资亏损直接说明了公司投资能力较弱。海通国际研报显示,长江证券2022年上半年末的自营盘规模为716亿元,较去年同期增长了13.6%。这更加证明了,长江证券自营收入为负值,不是因为投资规模减少所致,而是因为投资水平一般。

开源证券研究认为,当前券商主动或被动的权益方向性持仓风险敞口较大,在不利的股市环境下,自营投资中权益类投资严重拖累业绩。而部分券商如中信、国联、中金、中信建投纯方向股票自营仓位较小,风险对冲较为充分,衍生品业务优势明显,整体大自营业务水平较强。

光大证券(维权)研究认为。从收益率来看,自营业务去方向化,将降低市场波动风险。我国证券行业的自营风险散口相对较大,虽然固收类占比约在八成以上,但各品种投资收益率波动均较大。自营业务给券商业绩带来较大的不确定性。预计后续整个行业,通过对冲手段控制风险敞口、拓展低风险资金使用渠道是重要趋势。

不过值得注意的是,虽然去方向化是自营业务的发展方向,但衍生品等风险对冲头寸更不容易把握,需要更强的专业度。因为衍生品等投资带有较高的杠杆,若操盘方向错误,带来的损失将更大。

总之,无论是方向化和去方向化,券商自营盘的专业投研能力都是最重要的因素。