出品:新浪财经上市公司研究院

作者:shu

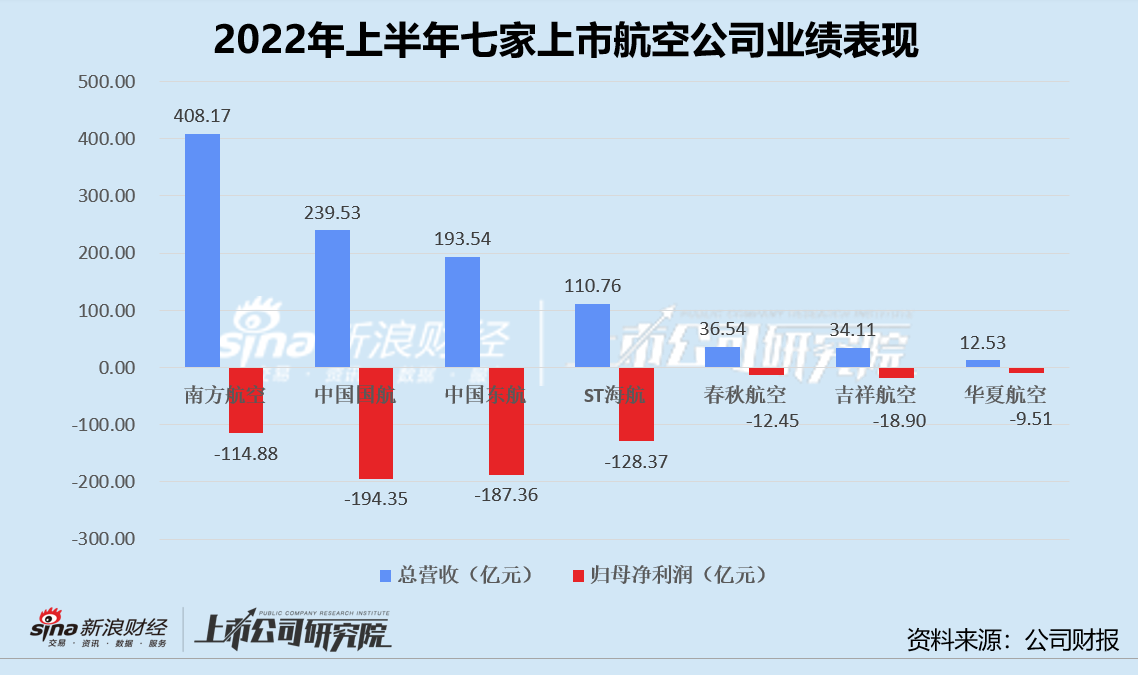

截至8月31日,七家A股上市航空公司均已相继发布2022年半年度报告。报告显示,2022年上半年七家航司的总营收合计约为1035.18亿元,同比下降33.69%,其中南方航空、中国国航和中国东航三大航司总营收为841.24亿元,同比减少近400亿元。

受疫情反复、汇率波动和原油价格持续走高的不利影响,七家航司的归属母公司股东净亏损持续扩大,上半年共计亏损665.82亿元,是2021年同期亏损总额的近3倍。报告期内,三大航司总亏损接近500亿元,同比增长195.69%,甚至超过三家企业2021年全年亏损总额。

尽管各家航空公司努力开源节流、精细化运营,但短期内亏损不止恐怕仍是常态。据国际航协数据预测,全球航空运输业2022年将维持亏损状态,全球全年净亏损将高达97亿美元。

从具体表现来看,南方航空2022年上半年总营收约为408.17亿元,位列七家航司首位,较2021年同期下降20.86%,净亏损约为114.88亿元,同比扩大145.05%,两项指标的变动幅度与其他六家航司相比最小。

专注短距离、中小城市之间支线业务的华夏航空,上半年总营收约为12.53亿元,同比下降46.20%,是七家航司中收入最少且降幅最大的公司;中国国航报告期内亏损额最高,净亏损达194.35亿元,占比当期A股上市航司亏损总额超29%;低成本航司春秋航空由盈转亏,2022年上半年净亏损12.45亿元,较2021年上半年的1040.73万元净利润大幅下降12067.50%。

旅客运输周转量腰斩 客运收入全线下滑

对于航空运输业而言,新冠疫情的反复直接影响着市场需求端。旅客出行意愿减弱、航班数量锐减,七家航司的营收随之缩水。

据民航局数据显示,2022年上半年我国民航运输总周转量293.4亿吨公里,为2019 年同期的46.7%。旅客运输量1.18亿人次,同比下降52%,为2019年同期36.7%。全国每日航班量最低时只有2967班,仅为2019年同期的17.8%。

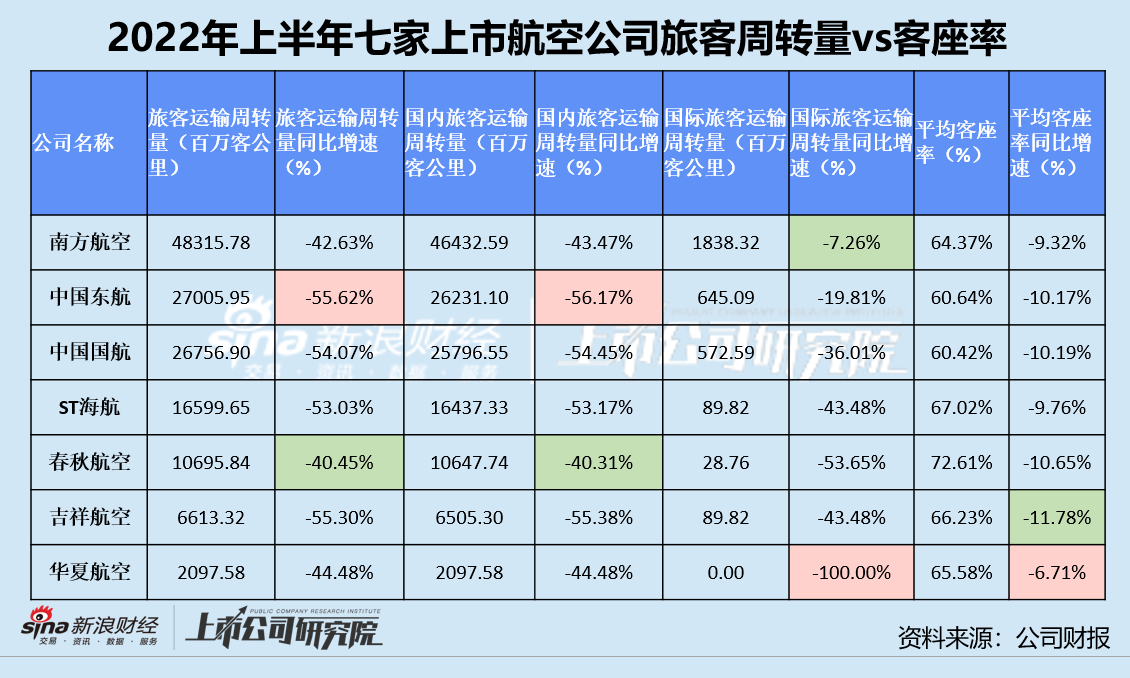

报告期内七家航司的旅客运输周转量全线下跌,平均同比降幅约为49.37%。主基地位于以上海为核心长三角地区的中国东航和吉祥航空,受3月中旬至5月底的上海疫情封控影响,客运航班急剧减少,旅客周转量分别同比下降55.62%和55.30%。枢纽基地同样位于上海的春秋航空,凭借低廉价格和地域支线机场协作优势,旅客运输周转量下降40.45%,为七家航司中降幅最小的企业。

由于国际航线仍严格延续“五个一”政策,即国内任一航司至任一国家的航线只能保留一条,且一周只能安排一个航班,国际航线旅客运输周转量持续保持低位,七家航司的国内航线旅客运输周转量平均占比旅客运输周转量约98.08%。

2022年上半年,南方航空国内旅客运输周转量约为46433.59百万客公里,是第二名中国东航同期同指标的1.77倍,国际旅客运输周转量同比仅下降7.26%,远低于其他六家航司49.41%的平均降幅。华夏航空以国内旅客周转量2097.58百万客公里排名最后,同比下降44.48%,国际旅客周转量清零。

从运力效率衡量指标来看,春秋航空是报告期内唯一一家平均客座率突破70%的航司。南方航空在三大航司中表现最优,平均客座率约为64.37%,同比下降9.32%。中国国航平均客座率为七家航司中最低,仅为60.42%。吉祥航空则创下平均客座率最大降幅,由2021年同期的78.01%骤降至66.23%。

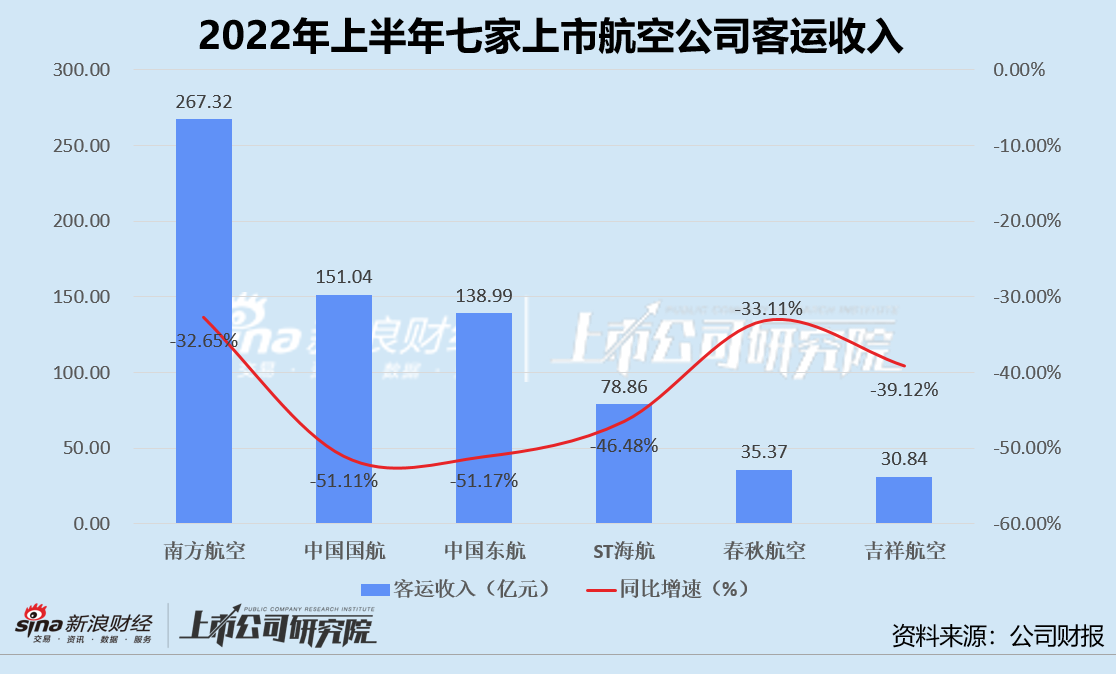

与近乎“腰斩”的旅客周转量和萎靡不振的客座率相对应的,是不甚乐观的客运收入。2022年上半年,南方航空客运收入约为267.32亿元,同比下降32.65%,是七家航司中降幅最小的企业。春秋航空凭借相对较高的客座率实现35.37亿元客运收入,同比下降33.11%。中国东航因上海疫情导致客运收入同比大幅下降51.17%,中国国航紧随其后,同比下降51.11%。

国际货运成救命稻草 吉祥货运收入激增

相较遭受疫情重大冲击的旅客运输业务,货邮运输业务对疫情带来的不确定风险抵抗性更强。据民航局数据显示,2022年上半年我国货邮运输量为307.7万吨,虽同比下降17.9%,但已恢复至2019年的87.5%。今年6月,民航货邮运输总体规模已达到2019年同期的89.7%。

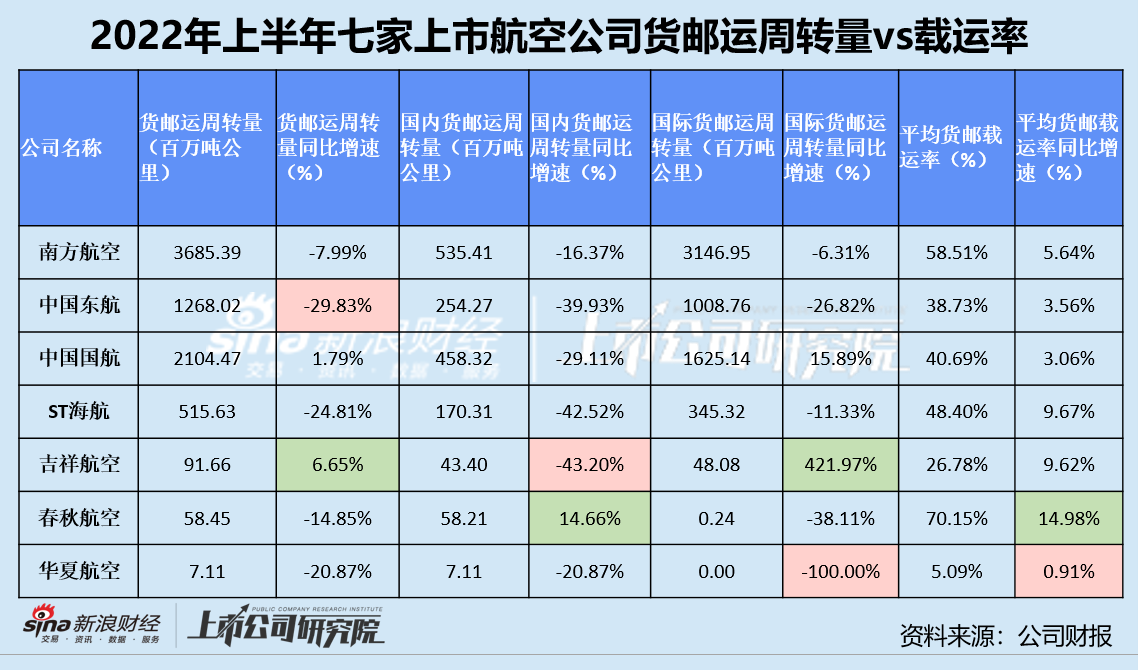

报告期内,南方航空执行“客改货”航班5478班,凭借3685.39百万吨公里货邮运周转总量位居第一,同比小幅下降7.99%。中国国航和吉祥航空的货邮运周转量逆势上涨,二者的国际货邮运周转量分别增长15.89%和421.97%。其他五家航司货邮运周转量平均同比降幅约为19.67%,国内货邮运周转量均有不同程度的下滑,仅春秋航空一家实现了14.66%的正向增长。值得一提的是,华夏航空的国际货邮运业务与其国际航线旅客运输业务一样,上半年并无开展。

从运力效率衡量指标来看,七家航司都在平均货邮载运率方面实现了增长。春秋航空表现最为出众,同比增长14.98%,报告期内平均货邮载运率突破70%。华夏航空是唯一一家平均货邮载运率不及个位数的航司,同比仅小幅增长0.91%。三大航司中,南方航空依然表现最优,平均货邮载运率是第三名中国东航的同期同指标约1.5倍。

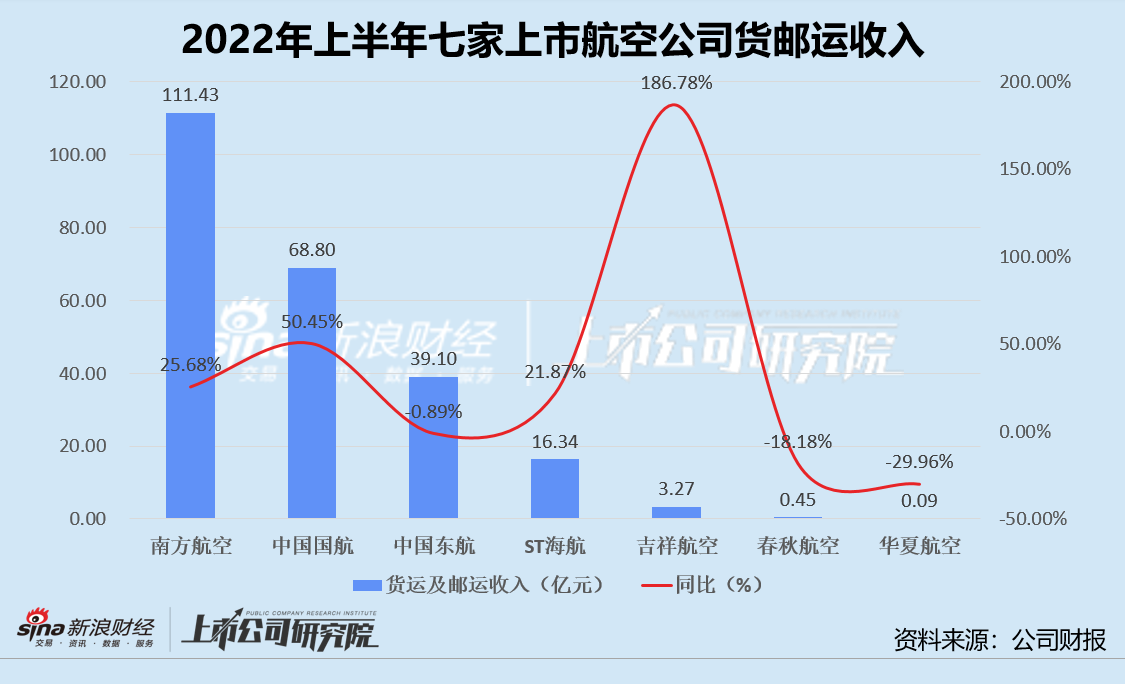

得益于国际货运单价上升,南方航空、中国国航、ST海航(维权)和吉祥航空的货运收入整体较2021年同期有所提升。其中吉祥航空因国际货邮周转量同比激增超4倍,货运收入实现3.27亿元,同比增长186.78%。而国际货邮运输业务降幅较大的中国东航、春秋航空和华夏航空货运收入则出现减少,国际货邮运输业务清零的华夏航空,2022年上半年货运收入仅为865.09万元,同比下降29.96%。

原油价格直冲140美元 航油成本占营收四成

营收短期内难有起色,居高不下的原油价格带来的成本重压,更令航空公司雪上加霜。

据公开数据显示,自2022年1月起美国西德克萨斯轻质原油(WTI)和北海布伦特原油的现货价格持续走高。2月俄乌战争爆发后,布伦特原油价格更是一度逼近每桶140美元。第二季度价格虽小幅回落,但平均价格稳定在每桶114美元,是2021年上半年均价的1.75倍。

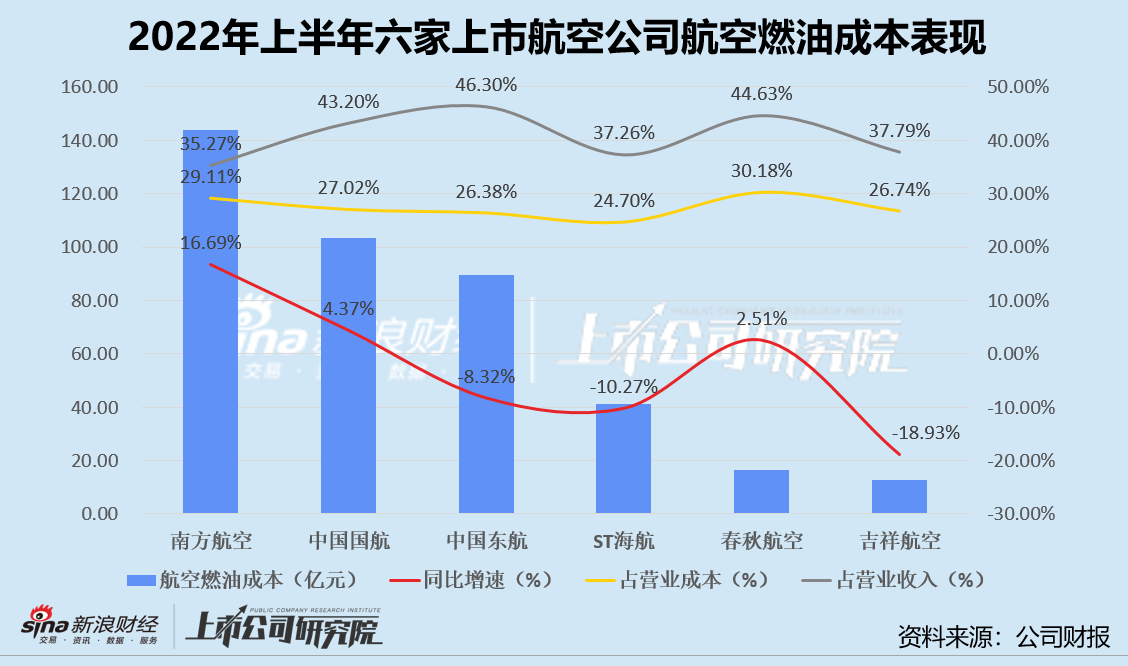

原油价格的上涨对航空公司的燃油成本造成极大影响。报告期内,六家披露航空燃油成本信息的航司,在该项成本上的支出合计超400亿元,平均占比总营收40.74%。换而言之,近四成的收入被用于购买航空燃油。

其中,南方航空燃油成本最高、增速最快,2022年上半年航油花费约为143.95亿元,同比增长16.69%。中国东航的平均航空油价同比增长57.19%,公司通过减少航班和航油套期保值交易才得以降低相关成本共计52.3亿元。春秋航空的单位航油成本上升50.1%,同样因公司航班减少、精细化管理才成功控制航油总成本仅同比增长2.51%。

(注:华夏航空未披露具体航空燃油成本)

(注:华夏航空未披露具体航空燃油成本)

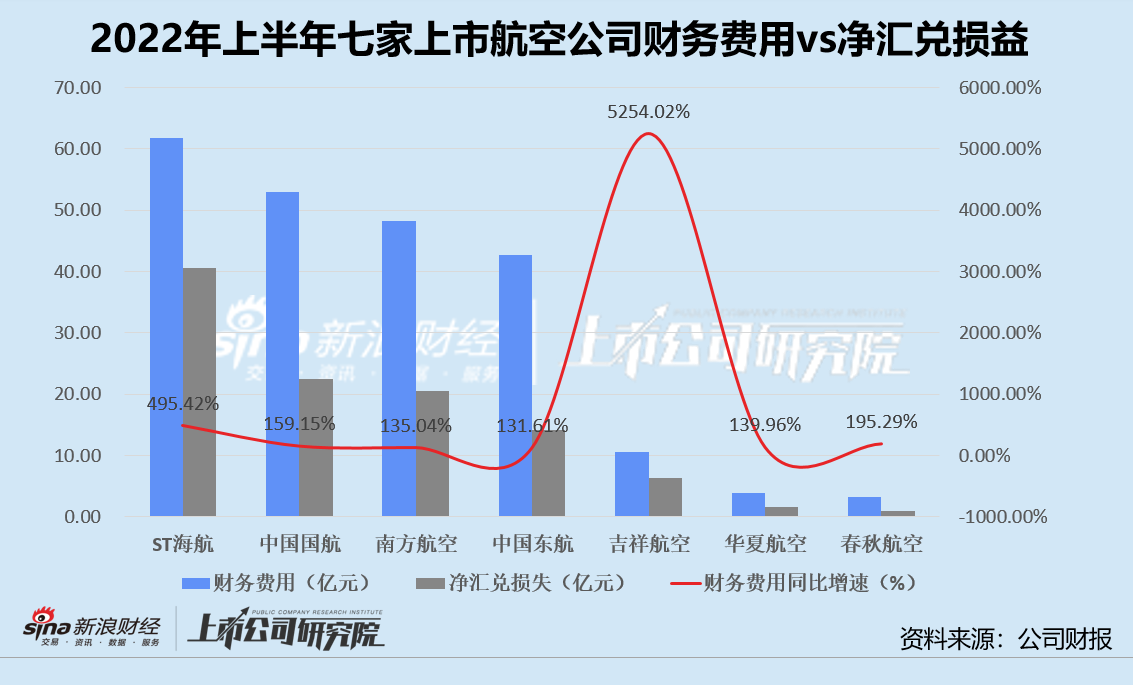

美元升值致汇兑血亏 财务费用增速超100%

此外,由于航空公司大多从国外采购、租赁飞机和航空材料,国际航线业务运营主要以外币结算,七家航司的外币债务尤其美元债务规模较大,汇率变动导致的汇兑损益对各家的利润影响明显。公开数据显示,自2022年4月起,美元兑人民币汇率中间牌价一路上涨,5月突破6.7800关口。从年初截至6月30日,美元累计升值5.20%。

汇率波动令七家航司的财务费用大幅上升,全员同比增速超过100%,报告期内汇兑损益无一例外全部亏损,平均同比变动幅度超410%,净汇兑亏损合计超106亿元。ST海航财务费用最高,约为61.83亿元,同比增长495.42%,净汇兑损失占比当期财务费用超65%,占总营收约36.57%。吉祥航空财务费用为10.56亿元,较2021年同期的1972.95万元同比增长5254.02%,其中6.32亿元为净汇兑损失,占财务费用近60%。