出品:新浪财经上市公司研究院

作者:肖恩

随着自2015年以来我国在政策、资金等方面对于生物医药和医疗器械创新的持续支持,近年来包括CRO、CDMO、CRDMO、CTDMO、CMO等第三方外包服务机构得到了前所未有的蓬勃发展,也涌现出了一众在全国、甚至在海外都具备相当竞争力的企业。

鉴于此,新浪财经上市公司研究院梳理了“A+H”共计20家相关CXO企业的中期业绩报告,旨在总结企业经营现状、剖析市场竞争力以及展望未来发展潜力。

近日,杭州泰格医药科技股份有限公司(以下简称“泰格医药”)发布了2022年半年报。泰格医药是国内领先的临床合同研究组织(CRO),专注于为医药产品研发提供I-IV期临床试验、数据管理与生物统计、注册申报等全方位服务。公司的临床研究业务几乎包括了我国GCP中提出的全部临床试验内容,完备的服务内容可以满足绝大多数国内外制药企业的临床研究要求。

海外增长主要受益疫情 毛利率全面下滑

上半年,泰格医药实现营收35.9亿元,位列20家统计CXO公司的第7名(见附注1:2022年上半年上市CXO企业营收排行榜);营收同比增长较快达74.78%,位于行业第三。其中Q2单季度实现营业收入17.76亿,同比增长53.87%,环比微增,显然二季度公司国内业务受到上海疫情影响,增长趋势较1季度有所放缓。

上半年,泰格医药的收入中有56.26%来自于中国大陆以外,这在行业中位列中等水平,也从侧面反映公司的CRO服务要得到更多药企的认可,尤其是海外客户,仍需努力。不过,泰格医药上半年业绩高增长与新冠疫情有着较大关联,如海外市场的收入增长主要来自于新冠肺炎相关的多区域临床试验项目的贡献。如若剔除新冠商业化项目,公司整体业务收入同比增速将明显降低,新冠疫情阶段性的贡献将对公司后续业绩增长产生一定压力

值得注意的是,泰格医药上半年的毛利率为39.7%,这或将是公司自2020年实现47.43%毛利率高点后的连续第2年下滑。其在行业内本就不算高的毛利率却仍持续下滑,或说明即使是龙头企业在面对人力成本持续上涨的背景下,向下游传导成本也存在较大压力。

而净利润方面,上半年,泰格医药实现归母净利润11.92亿元,同比下滑5.02%,实现扣非归母净利润7.71,同比增长42.12%。盈利能力随着利润率下滑而下降,这主要是由于由于第三方供应商支付费用较高和上半年疫情影响导致成本上升,临床试验技术板块受疫情影响,毛利率由去年同期51.22%下降至37.12%。

对外议价难,只能对内降本增效。泰格医药降本增效的方法,不光持续压降了管理费用率,从2017年的16.96%降低至2022年H1的8.73%。与此同时,泰格医药为了保持利润的强劲增长,也削减了的研发投入力度,研发费用率(研发费用占营收之比)从2018年的3.83%减少至3.07%。

最终,泰格医药上半年实现净利润率36.66%,在20家CXO企业中处于靠前位置(见附注2:2022年上半年上市CXO企业利润率排行榜)。扣非归母净利润率为21.46%,公司的非经性收益,诸如利息收入、投资资产的公允价值变动等对于利润贡献较大。

人员增长停滞 靠非经常收益带动人均创利

实际上,CXO行业是一个人力资本密集的行业,企业业绩增长的关键要素就是来自于企业人数的膨胀。截止2022H1末,泰格医药的员工总数达到了8299人,同比有所增长,但较年初基本持平。

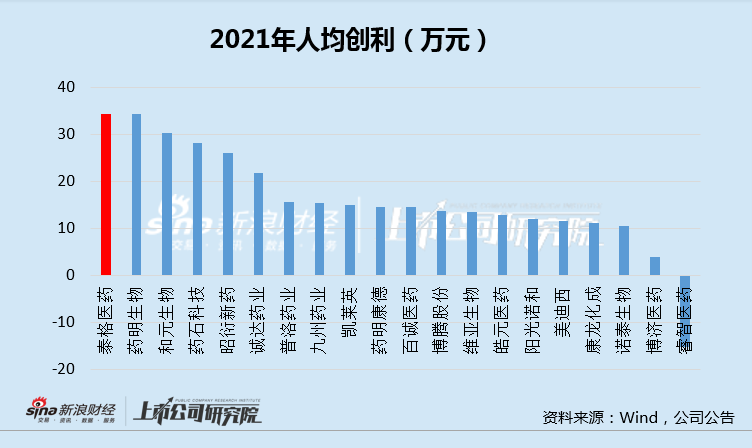

在人均产出相对稳定增长的情况下,也“堆”出了公司营收的增长。值得一提的是,泰格医药在2021年人均创收62.62万元,仅位列第13位。而在今年上半年,人均创收就达到了43.26万元,全年平均人效有望再创新高。

不过,得益于非经常性收益,泰格医药的人均创利基本仍处于行业前列,2021年数据显示,其人均创利为34.52万元,处于行业第一,远高于人均创收的排名。但如若扣除非经常性收益,公司的人均创利或将大大折扣。

CRO主要靠人力 资本支出有限

CXO企业的业绩之所以能随着总人数的增长而增长,其背后的产能建设是必要条件,尤其是对于CMO、CDMO、CRDMO企业来说。

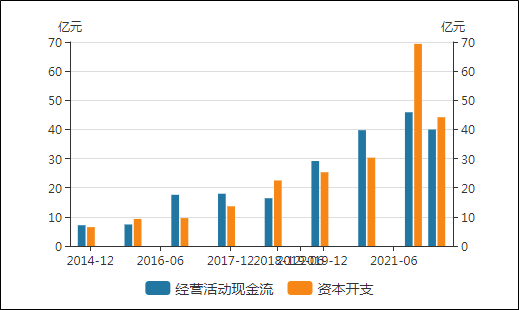

当前,加速资本开支指引公司高速发展,成为了行业大力投资的背后逻辑。但泰格医药,作为以CRO为主的服务机构,其主要依靠的是人力资本,在资本支出方面显得较为克制,经营现金流金额减去资本支出后的自由现金流基本为正。

半年报数据显示,公司上半年资本支仅1.96亿元,在建工程也只有2.38亿元。但在人力资本红利逐渐式微的背景下,CXO企业逐渐在想更加专业甚至有着高端制造能力的综合形态演化,泰格医药在资本支出方面有所滞后。

好在公司目前的资产负债率为16.36%,比较低,还有债务以及股权融资的空间。此外,公司账面的货币资金仍有77.75亿元,加上每年的盈利,泰格医药仍可维持一定的资本投入和扩张。