出品:新浪财经上市公司研究院

作者:肖恩

近日,北京诺禾致源科技股份有限公司(以下简称“诺禾致源”)发布了关于定增申请获得上海证券交易所审核通过的公告。在IPO募资5亿仅一年有余后,诺禾致源再度向市场抛出约22亿元的定向融资,远高于此前上市募资额度也似乎预示着,此次募资才是李瑞强的“正餐”。

不过,随着近两年基因检测中游服务的竞争日趋激烈,诺禾致源已有增长乏力迹象,且毛利率已呈下滑趋势,在此背景下,诺禾致源仅有6成的产能利用率但仍坚持大额度扩产能。值得注意的是,在公司接连融资且基本不分红的情况下,招银系已经率先抢跑减持。

一边是融资扩产能,一边是业绩增长乏力后的战投减持,基因测序中游的前景究竟几何呢?

单G收入持续下滑 激烈竞争致增长乏力

高通量测序技术的出现,使得基因测序的单人成本以超摩尔定律的速度下滑,目前,单人基因组测序成本大约为600美元,随着成本的可及,基因测序下游应用逐渐丰富起来。

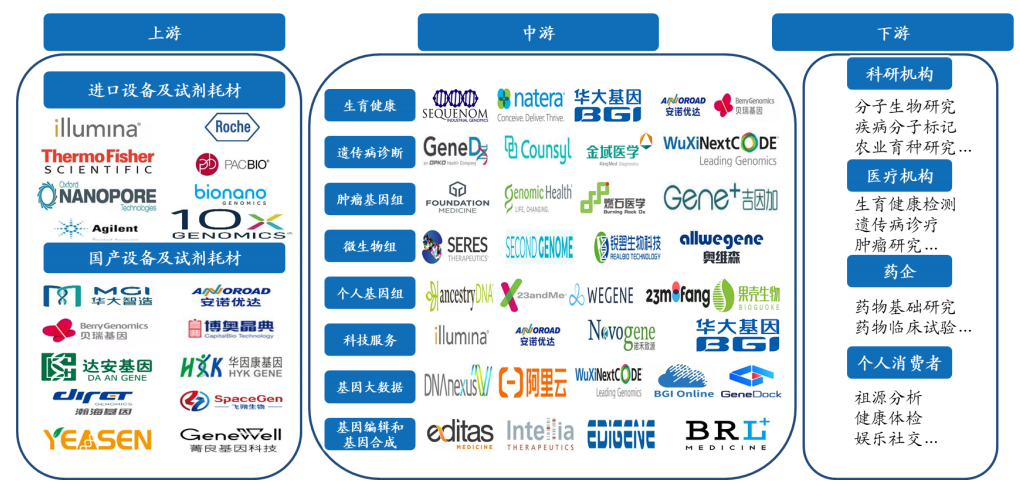

因此,基因测序行业的中游NGS测序服务企业如雨后春笋般涌现,诸如华大基因、吉因加、泛生子、达安基因、艾德生物、燃石医学、优迅医学、贝瑞和康、安诺优达、因美纳、赛默飞等,这其中当然也包括国内市场的龙头之一:诺禾致源。

资料来源:基因慧《2019年基因行业报告》

资料来源:基因慧《2019年基因行业报告》

但需要注意的是,这些基因测序企业获批高通量测序平台仪器的供应商集中在Illumina、Thermo Fisher、华大智造等三家。也就是说,诺禾致源等基因测序服务公司,无论是服务于科研机构还是企业或消费端,其均处于上游设备端和下游实际需求端的中间,由于缺少核心技术壁垒,各企业间主要比拼的就是服务和价格。

尽管下游需求持续扩容,但行业价值链条中游的定位,使得诺禾致源面临着上述一众竞争对手,这其中甚至包括上游设备端Illumina、Thermo Fisher、华大智造等三家的测序服务公司。以至于目前基因测序行业的集中度非常低,根据BCC Research数据,2021年全球的基因测序服务市场的规模预计为82.38亿美元,而诺禾致源、华大基因、贝瑞基因2021年的营收分别仅为18.66亿、67.66亿、14.22亿人民币,市场竞争激烈。

激烈的竞争已经导致行业整体服务价格呈下降趋势,所带来的行业整体毛利率和净利率下滑。2018-2020年诺禾致源的测序服务单G收入分别为130元、105元以及92元,分别同比下降13.11%、19.44%和11.97%,同期毛利率也从42.81%降为35.12%。

而今年,包括华大、诺和、贝瑞在内的基因测序服务上均遭遇了业绩“滑铁卢”。诺禾致源2022中报显示,营收8.5亿元,同比上升5.99%,归母净利润0.58亿元,同比下降30.5%。而贝瑞、燃石、泛生子、诺辉等均连续亏损,即使强如华大基因也在2021年和2022H1均录得归母净利润率同比下滑30%、44.21%。

实际上,基因测序服务市场规模的增长以单人测序成本下降为前提,因此测序企业的单G收入下滑是不可避免的趋势。而随着上游设备和耗材的供给被少数几家企业垄断,加上人力和原材料及相关费用的增长,处在行业中游的测序服务公司利润率被挤压已是必然趋势。

作为业绩的先行指标,在手订单的情况往往比滞后的财报更有参考意义。根据公司公告,截止2022年6月,诺禾致源的在售订单较期初或上年同期仅增长2.6%,其中境内仅2.19%,境外也只有6.56%,明显低于测序服务行业的规模增长速度。

激励计划“画饼”增长 限售刚过招银系即抢跑

鉴于今年业绩的颓势,诺禾致源高调的股权激励计划或也仅仅剩下“高调”的作用了。

2021年5月,诺禾致源公布股权激励草案,业绩考核要求为2021-2023年收入端相较 2020年分别增长30%/69%/120%(触发值,目标值为35%/82%/146%),即三年复合增速分别为30%和35%。业绩增长目标一经公布,随即公司股价迎来一波上涨,并创出69.68元/股的顶点。

但结果是,2021年诺禾致源并没有达到收入增长目标,而今年的收入增长仅有个位数,利润更是同比下滑3成,连续两年爽约,离实现业绩目标越来越远。如若今年全年的营收为上半年的两倍,也就是17亿元,回过头看,诺禾致源的营收从2020年就已经基本是微小增长了。

失败的股权激励既没有起到激励员工的目的,也没有起到提振股价的作用。截至目前,诺禾致源的股价已经接近上市开盘价,较高点已经跌去60%。但即使在股价最低迷的四五月份,战投招银系却仍坚决“抢跑”减持。

公告显示,成长拾贰号计划通过集中竞价、大宗交易方式减持诺禾致源股份不超过12,006,000股,占诺禾致源总股份的3%,减持后目前仅占3.83%。

产能利用率仅6成却仍定增

在业绩增长乏力、股权激励屡屡爽约的情况下,诺禾致源似乎仍超前布局庞大的产能。

招股书表述,诺禾致源拟向特定对象发行A股股票募集资金总额不超过 21.83亿元,计划在北京、天津、上海、广州、英国、美国及新加坡新建或扩建基因测序实验室,购置先进的高通量基因测序平台和自动化设备及系统,缓解服务瓶颈。

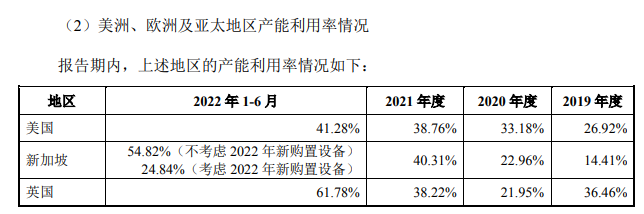

实际上,根据公司公告资料显示,2019年至2021年的产能利用率分别为71.29%、54.28%以及60.56%,产能利用率似有下滑趋势。而在此次要新建产能的英国、美国和新加坡,其目前的产能利用率仅为61.78%、24.84%、41.28%的水平。

资料来源:公司公告

资料来源:公司公告

实际上,在公司新建产能过程中购买的仪器和耗材等,基本都是从自己竞争对手Illumina和 Thermo Fisher等处购买,基因测序行业的基本格局决定了公司主要原材料的供应商选择范围较小,诺禾致源存在对供应商依赖的风险。

近几年,诺禾致源从Illumina采购试剂、仪器及延保服务等的金额占当期采购总额的比例为 62.84%、54.47%、52.80%及 47.83%,从Thermo Fisher采购试剂和仪器的金额分别占当期采购总额的比例分别为 5.82%、2.78%、3.74%及 4.19%。

而截至目前,诺禾致源在上游几无涉足,仅上市1款肺癌突变基因的试剂盒,在同有上游布局的同行竞争中处于弱势地位。随和行业增长放缓进入存量竞争,恐有被卡脖子风险,届时过多产能是否又成了另一道风险呢?