出品:新浪财经上市公司研究院

作者:shu

航空业仍未走出至暗时刻。

据民航局数据显示,2022年上半年我国民航运输总周转量293.4亿吨公里,为2019 年同期的46.7%。旅客运输量1.18亿人次,同比下降52%,为2019年同期36.7%。全国每日航班量最低时只有2967班,仅为2019年同期的17.8%。货邮运输业务显露逐渐恢复之势,上半年我国货邮运输量为307.7万吨,虽同比下降17.9%,但已恢复至2019年的87.5%。今年6月,民航货邮运输总体规模已达到2019年同期的89.7%。

疫情反复、汇率波动和原油价格持续走高,犹如高悬在航空公司头顶的三把刺刀。一方面,旅客出行意愿减弱、航班数量锐减重挫收入。另一方面,居高不下的燃油成本和阴晴不定的汇兑损失侵蚀着利润空间,令本就重资产、高杠杆运营的航空公司雪上加霜。

纵使前路艰难,各大航司还在不断尝试开源节流、精细化运营,积极开展自救。新浪财经上市公司研究院将就经营业绩、运营能力、成本控制、现金流表现等方面对七家A股上市的航空公司的中期业绩进行系列解读。

净亏损为2021全年4倍 客座率首次跌破70%

吉祥航空近期公布的2022年半年度报告显示,报告期内公司实现总营收34.11亿元,较2021年同期下降43.61%。归属上市股东的净亏损约为18.90亿元,而2021年同期为净盈利1.02亿元,同比由盈转亏,半年亏损额为2021年全年亏损总额的近4倍。

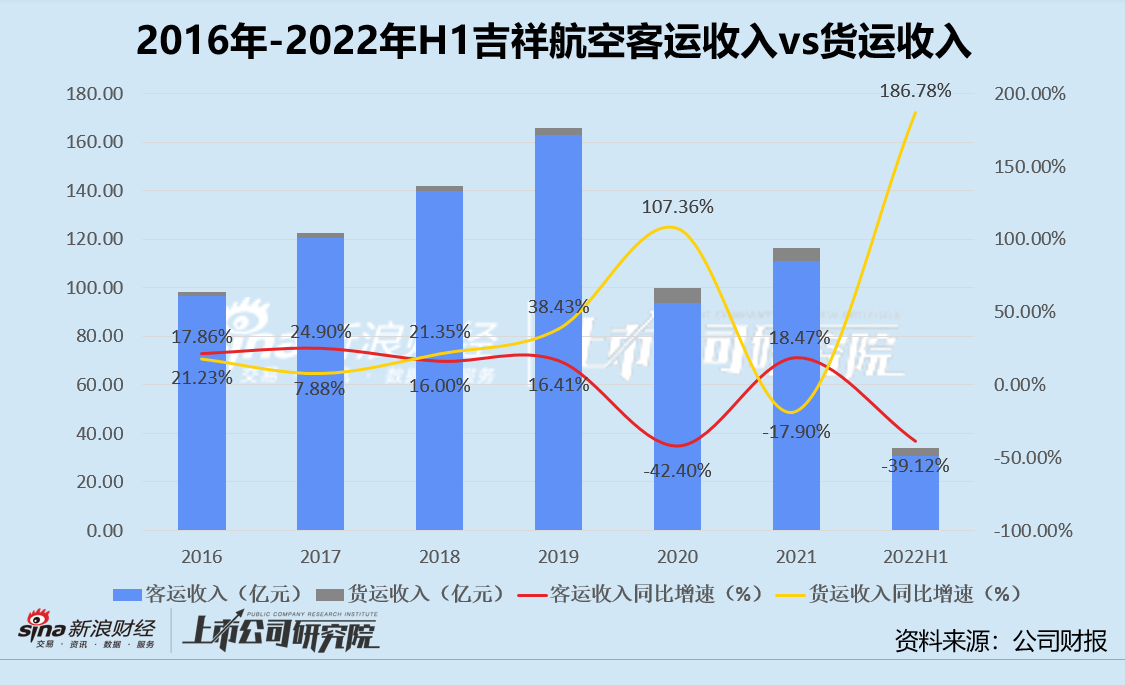

营收结构方面,上半年吉祥航空的客运收入约为30.84亿元,同比下降39.12%。货运收入约为3.27亿元,同比大幅增长186.78%,是七家航司中货运收入增幅最大的企业。

往期数据显示,新冠疫情爆发前吉祥航空长期以旅客运输业务为重心,客运收入稳定占比总营收的97%以上。2020年后,货运收入对总营收的贡献比例小幅增加,由2020年前的不到2%,提升至2020年的6.14%。2022年上半年货运收入占比总营收近10%,客运收入对总营收的贡献则降至90.41%。

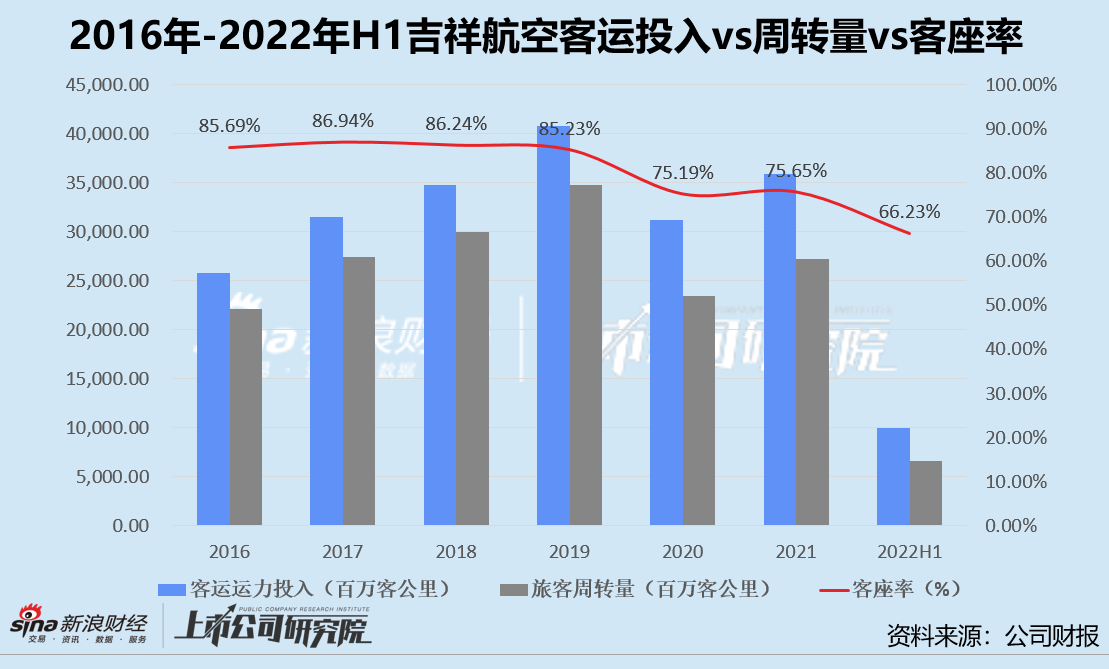

报告期内客运收入降低,主要是因为国内旅客运输周转量减少的速度高于客运运力投入减少速度,导致客座率下滑。

客座率是用于衡量航司旅客运输运力利用效率的重要指标。疫情前吉祥航空的客座率始终保持在85%以上,即使在疫情期间也守住了75%大关,整体表现优于南方航空、中国国航和中国东航三大航司。2022年上半年,由于主基地上海和长三角地区受疫情封控影响,吉祥航空的国内旅客运输周转量锐减55.38%,导致公司平均客座率自2016年以来首次跌破70%,较2021年同期下滑12.23%。

不过,国内航线旅客周转量大幅减少,导致平均客座率下降是各大航司普遍面临的问题。吉祥航空在国际航线和地区航线的客座率表现不俗,分别同比增长2.81%和23.43%。

大笔押注高价国际货运 平均货运收益拔得头筹

得益于国际货运单价的提高和货邮载运率的拉升,吉祥航空报告期内的货运收入增幅十分亮眼,在七家航司中位列第一,也是唯一一家同比增长超100%的企业。

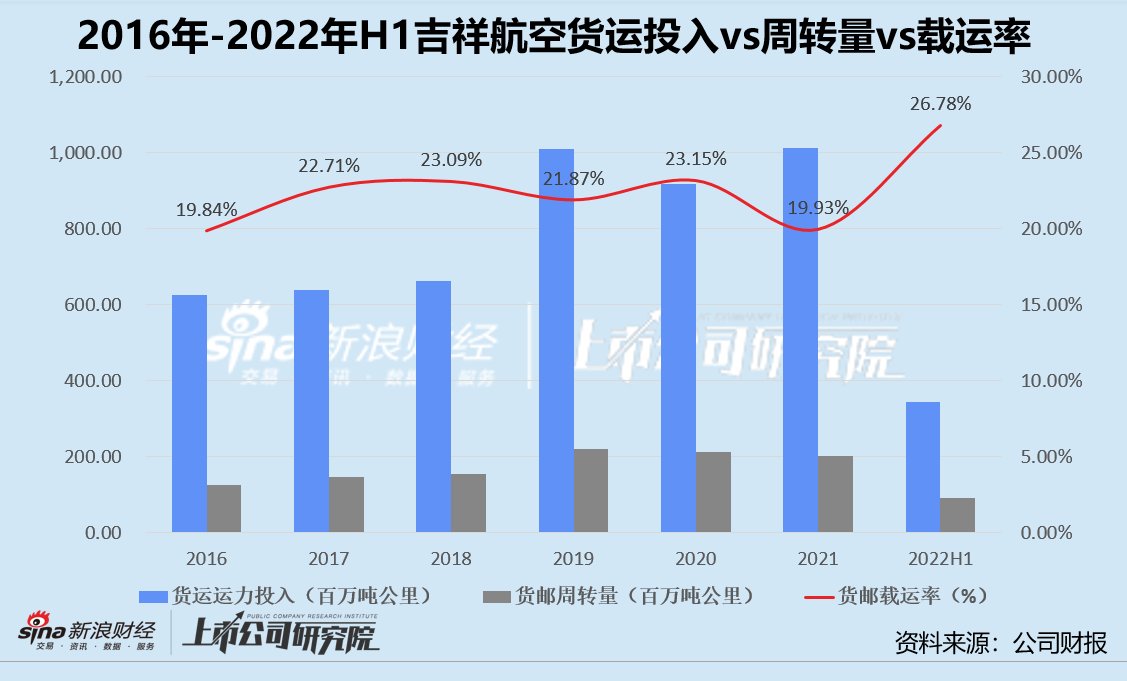

与客座率相似,货邮载运率是航司实际货邮运输周转量和可用货运运力投入之间的比率,可以有效衡量货邮运输运力利用效率。结合历史数据不难看出,吉祥航空疫情前后的货邮载运率并没有太大的变动,基本维持在20%左右,与三大航司常年平均35%-55%的载运率相比不算突出。

2022年上半年,公司因疫情等综合因素影响,国内货运运力投入同比下降55.88%,单价较高的国际货运运力投入激增505.01%。而国内货邮运周转量同比减少43.20%,国际货邮运周转量同比大幅增长421.97%,使得载运率达到2016年以来的新高26.78%,同比增加近10个百分点。

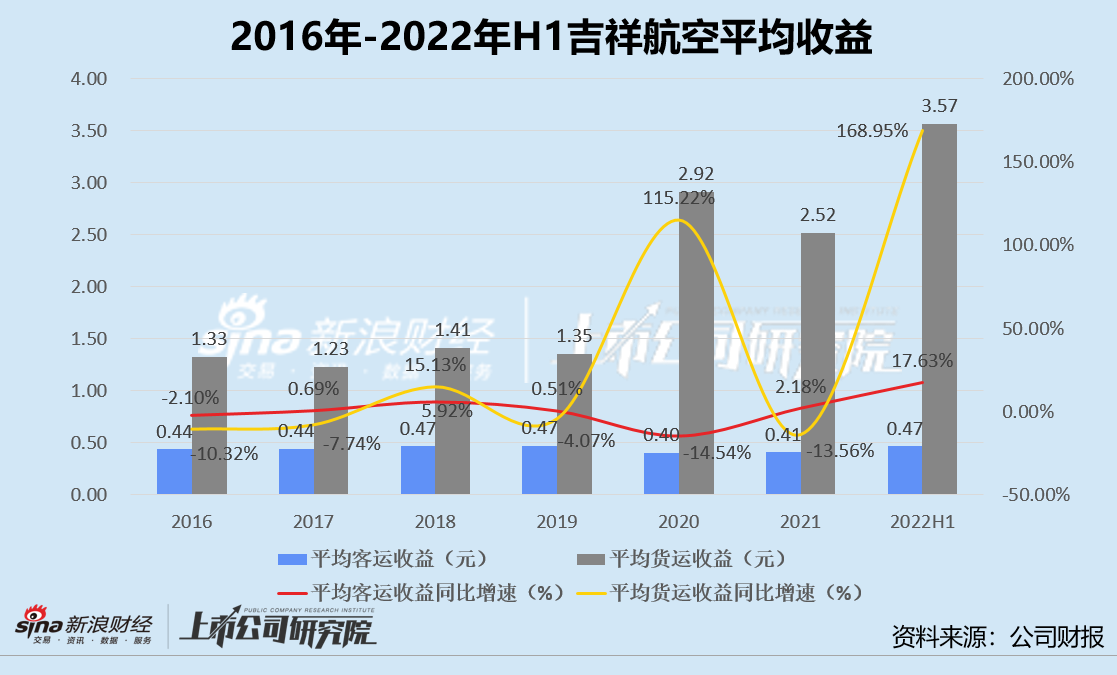

从平均收益来看,吉祥航空的平均客运收益和平均货运收益同比增速在七家航司中表现最佳。报告期内,公司的每收费客公里收益约为0.47元,同比增长17.63%。每收费货运公里收益由2021年的2.52元大幅增长至3.57元,同比增长超168%,数值和变动幅度皆远超第二名中国国航。

成本精细化控制见效 财务费用暴涨超5000%

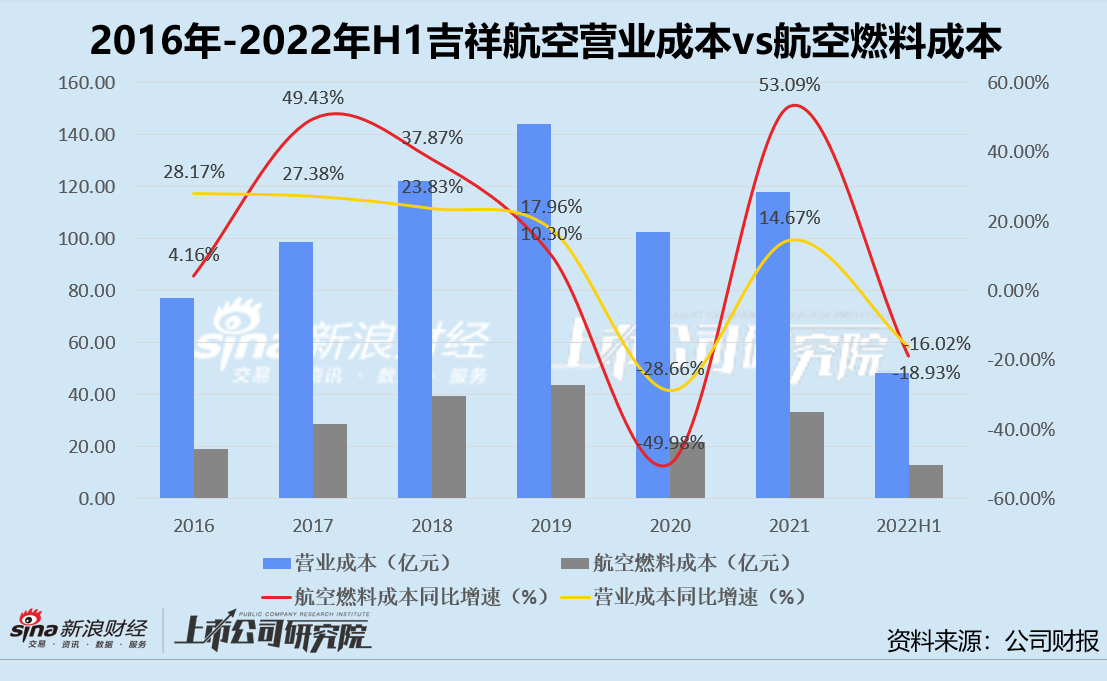

报告期内,吉祥航空的营业成本约为48.22亿元,较2021年同期减少16.02%。其中航空燃料成本约为12.89亿元,由于公司精细规划飞机载油量、不断优化航班流程和成本结构,在原油价格不断上涨的外部情况下,该项成本实现同比下降18.93%,是七家航司中降幅最大的企业。航油成本占比当期总营业成本26.73%,占比总营业收入约37.79%,较2021年同期同指标增长超11个百分点。

航空燃料成本是航空公司的主要生产成本,受国际原油价格影响极大。据公开数据显示,自2021年起美国西德克萨斯轻质原油(WTI)和北海布伦特原油的现货价格持续震荡走高。2022年2月俄乌战争爆发后,布伦特原油价格更是一度逼近每桶140美元。第二季度价格虽小幅回落,但平均价格稳定在每桶114美元,较年初首个交易日价格涨幅超48%。

与三大航司相比,机队体量小、航线少的吉祥航空对于原油价格变动的敏感度较低。截至报告期末,公司共有88架飞机,国际国内航线共计160余条。中期业绩报告显示,如果其他因素保持不变,年度平均采购航油价格上涨或下降5%,公司将减少或增加净利润约人民币4835.07万元。

费用管控方面,2022年上半年吉祥航空的销售费用为1.61亿元,同比锐减31.20%。管理费用为2.13亿元,同比微降0.54%。但受汇率波动影响,报告期内汇兑净亏损约为6.32亿元,而2021年同期汇兑净收益为3.69亿元,导致财务费用同比大幅增长5254.02%,录得10.56亿元,是2021年全年财务费用的近2倍。

吉祥航空的融资租赁负债、银行贷款及部分资产主要以美元为单位,增加机队规模、采购航材也通过人民币购汇交易结算,因此美元兑人民币升值将造成汇兑损失。截至2022年6月30日,公司美元债务余额约为20.62亿美元。而据公开数据显示,同期末美元兑人民币中间价为6.7114,较2022年首个结算日的中间价6.3794约涨5.20%,与2021年同期的中间价6.4601增长3.89%。

据中报披露,假定除汇率以外的其他风险变量不变,人民币兑美元汇率变动使人民币升值或贬值1%,将导致公司报告期内的净利润增加或减少约人民币9492.23万元。

流动比率仅为0.19 母公司入局造车

2022年上半年,吉祥航空的资产负债率达80.61%,较2021年同期的75.20%增长近15个百分点,环比上3.64%,刷新2011年以来该指标最高值。其中,流动资产占总资产约7.39 %,非流动资产占总资产约92.61 %。流动负债占总负债47.46%,非流动负债占总负债52.54%。

细究其资产负债构成,报告期内由于货币资金大幅减少,公司的流动资产仅为2021年同期的40.73%。而同时短期信用借款较2022年年初增加33.62%,未到期应付利息增加40.30%,导致流动负债同比增长约19.10%。2022年上半年,吉祥航空的流动比率仅为0.19,与2021年同期相比下降超50%。这意味着,公司的资金流动性较差,短期内偿债能力恶化。

报告期内,吉祥航空的经营活动现金净流入约为1.18亿元,较2021年上半年的9.32亿元净流入下降87.34%。经营活动产生的现金流量中,收到税费返还约为3.37亿元,是2021年同期的近10倍。若剔除税费返还因素影响,公司的经营活动现金流量为净流出2.19亿元。

2022年上半年,公司的投资活动现金净流出4.11亿元,2021年同期为净流出3.67亿元,同比扩大近12%。为了确保流动性,融资规模大举增加,筹资活动现金净流入4.14亿元,同比下降比例超50%。

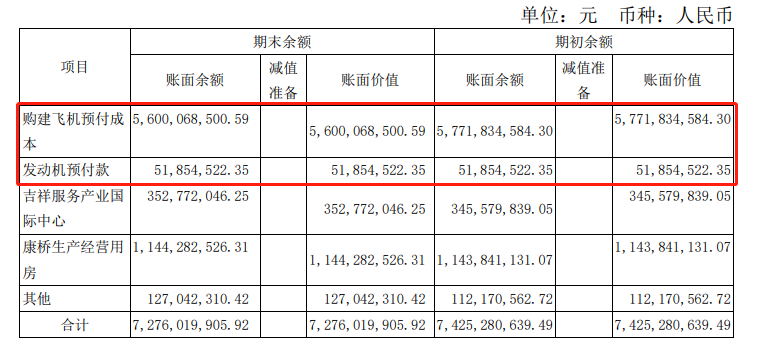

为了降本增效、熬过寒冬,吉祥航空在报告期内并未大笔投入用于购买新飞机和发动机。2022年上半年公司退租1架飞机、引进2架飞机,购建飞机预付成本的期末账面价值在综合因素影响下约为56亿元,较期初下降3%。发动机预付款账面价值约为5185万元,与期初相比无变化。

来源:公司财报

来源:公司财报

值得一提的是,吉祥航空的母公司均瑶集团于今年7月成立了上海吉祥智驱新能源汽车有限公司,注册资本为10亿元,成为国内首个切入新能源造车赛道的航空主业集团。据公开报道显示,均瑶集团预计将汽车品牌名为“吉祥汽车”,并成立新能源汽车产业基金,或将整合此前投资入股的云度汽车资源,发展新能源汽车独立品牌。

然而,主营吉祥航空营收下降、负债累累,此时进入同样重资产的汽车制造领域似乎并非明智之举。财报数据显示,截至2022年3月31日,云度汽车的2款在售车型累计销量只有516辆,总营收为660.25万元,净亏损高达0.56亿元,资产负债率已突破100%。