导语:TCL的终端业务营收规模曾超500亿的资产包,以低于50亿元的对价被分拆出集团,并囊入李东生等管理层怀中。如今,其中一小块资产通力股份拟冲刺深交所主板上市,估值或已达到百亿级别。李东生仅凭此一小块资产,其身价或将暴涨超60亿元。李东生等管理层到底有没有掏空集团?

出品:新浪财经上市公司研究院

作者:阿甘

近日,李东生旗下通力股份拟在深交所主板发行上市引起市场关注。

招股书显示,通力股份拟发行不超过1亿股并募集资金10.15亿元,其主要用于技术改造升级项目,另外2亿元用于补充流动性。

招股书显示,通力股份是一家专业从事声学产品和智能产品的设计研发、生产制造及销售的代工企业,其产品主要包括音箱产品、可穿戴设备、AIoT 产品和精密组件及附件等。

发行人通力股份原间接控股股东通力电子(开曼)于2013年8月在香港联交所主板上市,证券代码为01249.HK。然而,经过集团内部重大重组后,并于2021年3月完成私有化退市。

然而,经过深入复盘后发现,通力股份冲刺A股上市背后或暴露李东生等管理层吃相,TCL集团下的终端业务的核心资产疑似被“贱卖”给李东生等核心管理层。

集团核心资产被管理层掏空?

2019年3月31日前,通力有限系TCL科技(000100.SZ)控制的下属公司,由于TCL科技(000100.SZ)股权分散、无实际控制人,因此,通力有限无实际控制人。

2019年3月31日,TCL科技将包括通力有限等智能终端业务出售给TCL控股,并完成资产交割,TCL控股实际控制人为李东生先生,自此,发行人通力股份实际控制人由无实际控制人变更为李东生先生。

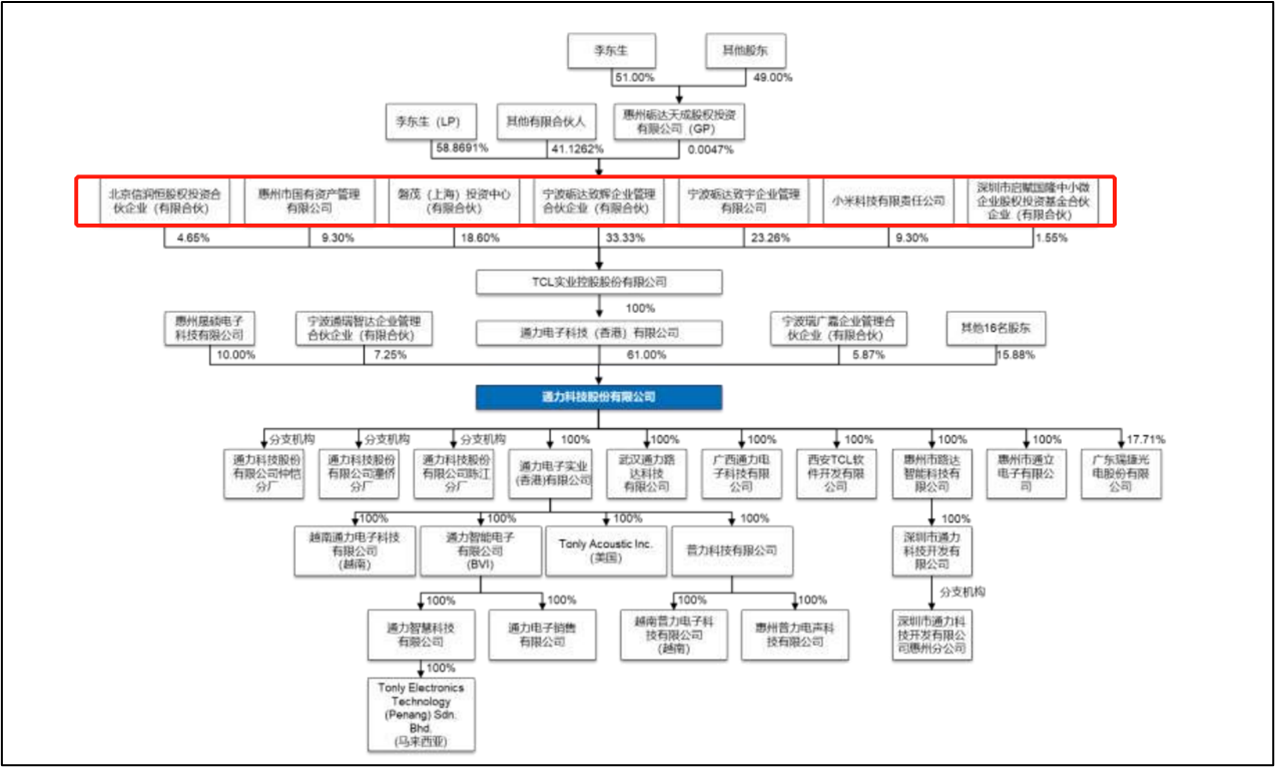

发行人实际控制人通过控制 TCL 控股控制发行人控股股东,进而控制发行人 61.00%的股权,此外,通过 TCL 控股的一致行动人通瑞慧达、瑞广嘉、通瑞智达控制发行人 16.46%的表决权,合计控制公司 77.46%的表决权。

来源:公告

来源:公告

事实上,在TCL内部重大资产重组之前,李东生等人一直想把集团终端业务剥离出来。2018年12月,TCL集团(000100.SZ)抛出以47.6亿元对价、向包括管理层在内的财团出售智能终端及配套业务的方案。值得一提的是,彼时TCL集团(000100.SZ)向买方出售包括通力电子直接控股股东——TCL实业(香港)在内的公司股权及消费电子、家电等智能终端业务以及相关配套业务。

方案一出引起市场一片质疑,质疑李东生等管理层在掏空上市公司,其核心理由是剥离的智能终端业务2017年的营业收入超过500亿元,占集团总营收的一半。但TCL集团仅仅以47.60亿元的价格就拱手让出,被市场质疑“贱卖”上市公司资产。

那李东生等管理层究竟有没有掏空集团核心资产嫌疑呢?

首先,从核心资产估值看。以通力股份此次上市估值看,如果按照最大限度发行股份比例,其估值水平在100亿元左右。如果通力股份上市成功,仅李东生个人身价或将暴涨超60亿元。

值得一提的是,通力股份仅仅是资产包的一小块资产。据悉,上述资产包包括TCL集团直接持有的TCL实业100.00%股权、惠州家电100.00%股权、合肥家电100.00%股权、酷友科技 55.00%股权、客音商务100.00%股权、TCL产业园100.00%股权、格创东智36.00%股权以及通过全资子公司TCL金控间接持有的简单汇75.00%股权、TCL照明电器间接持有的酷友科技 1.50%股权,合计涉及8家公司。

其中,TCL 实业被公认为最核心资产,其共有272 家子公司,而TCL实业旗下最有名的子公司又当属主营液晶电视业务的TCL电子(1070.HK)、主营手机的TCL通讯和主营视听产品ODM业务的通力电子(1249.HK),TCL实业分别控股52.46%、51%以及48.73%,TCL电子和通力电子目前是香港上市公司,TCL通讯则已在2016年底完成私有化退市。

其次,从通力股份退市时间看,李东生等管理层或早已瞄准核心资产退市再上市的“图谋”。

根据招股书发现,在2019年4月完成集团内部重大重组后,其于次年就立马启动通力股份的退市计划。

2020年10月30日,TCL实业(香港)与通力电子(开曼)就通力电子(开曼)私有化退市事宜发布联合公告,TCL 实业(香港)作为要约方向通力电子(开曼)提出退市提议,要约方拟通过协议安排的方式将通力电子(开曼)退市,所涉及的股份将被注销,所涉及股东将获得每股12港元的补偿。

2021年3月2日(开曼群岛时间),开曼群岛大法院批准通力电子(开曼)私有化的协议安排;2021年3月8日,通力电子(开曼)退市完成,其于香港联交所的上市地位撤销。

事实上,通力股份在港股似乎长期被低估,而A股流动性相比港股较好,对于未来市值管理似乎较为“便捷”。李东生等管理层是否早在重组前,就已经计划将囊入怀中的核心资产送上A股的资本市场呢?这或许需要投资者辨别。

最后,李东生等人为了分拆成功,不仅抛出分红方案以及“象征性”的股票增持计划,同时还拉来小米等明星投资人投资“站台”。

至此,李东生等管理究竟有没有掏空集团,或许也需要投资者自行甄别。值得一提的是,在通力股份近期股权受让过程也显得较为蹊跷。

购买的子公司业绩变脸蹊跷

通力股份在港股退市程序启动后,同时也陆续进行一系列资产收购活动,其中惠州通力音视频电子有限公司(简称“惠州音视频”)于2020年8月被通力有限收购,现更名为惠州市路达智能科技有限公司(简称“惠州路达”),成为为发行人子公司。

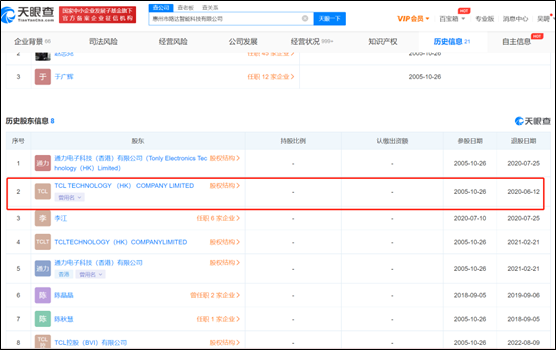

根据天眼查显示,惠州路达事实上早已有TCL系入股,此次收购或构成关联收购,是否属于高管控股目前天眼查无法穿透。

来源:天眼查

来源:天眼查

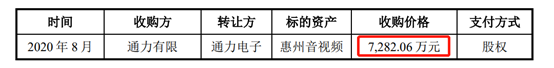

根据招股书显示,惠州音视频(也称“惠州路达”)当时对价为7282.06万元。值得一提的是,惠州音视频(也称“惠州路达”)截止2019年末资产总额为2.78亿元,营收为2.41亿元,利润总额为1.48亿元,利润率超50%。因此,如此靓丽的业绩,仅从对价看似乎通力有限收购惠州音视频(也称“惠州路达”)似乎并不亏,也似乎难言有利益输送之嫌。

来源:招股书

来源:招股书

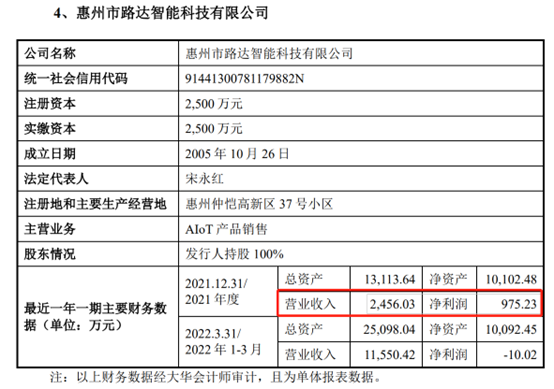

然而,颇为蹊跷的是,惠州路达在2021年业绩大变。截止2021年年末,其资产大幅缩水,由2019年的2.78亿元缩水至1.31亿元,而业绩营收由此前超2.41亿元缩水至仅剩2456万元,净利润更是大幅下降至不到1000万元。如此大变脸,2020年超7000万元的收购对价是否可能涉及利益输送?

来源:招股书

来源:招股书

以上仅仅是招股书的冰山一角,其从私有化到重新上市,管理层有没有利益输送我们不得而知,但是投资者需要警惕的是,管理层控制或说可能存在内部控制人风险的公司。

持续下降的盈利能力

通力股份主要以声学产品和智能产品的 ODM 业务为主,然而,这种业务却是增收不增利。

从收入上看,公司的营业收入由2019年的76.08亿元上涨至2021年的97.54亿元,而利润水平却不及2019年的水平。净利润由2019年的3.24亿元下降至2021年的2.85亿元。当然也有2019年非经常性损益等因素在。

然而,从盈利质量看,完整年度报告期内,公司的净现金流分别为1.65亿元、3.57亿元及1.41亿元,而同期的净利润分别为3.24亿元、3.55亿元及2.85亿元。可以看出,公司的净现比低于1,且现金流表现较为波动,这或说明公司的盈利质量较为欠缺。颇为讽刺的是,公司大部分以境外收入为主,其退税收入远大于其利润。数据显示,其退税现金收入分别为5亿元、3.81亿元及4.61亿元。

报告期各期,公司综合毛利率分别为 14.68%、13.85%、13.78%和 13.08%, 毛利率水平相对较薄。倘若未来市场竞争加剧、原材料价格上升或者下游市场需求萎缩,行业整体毛利率将受到挤压,进一步影响公司毛利率进而导致经营业绩的波动。