出品:新浪财经上市公司研究院

作者:浪头饮食/肖恩

市场上,投资人常说的一句箴言是“投资那些不会被世界改变的和能改变世界的企业”,毫无疑问,这其中白酒自然被划入不会被世界改变的行业当中。

诚然,现下白酒的原料选择、酿造工艺、储藏经验等与多年前并无二致,未被世界所改变。但过去十年,白酒行业的销售端却出现了足够大的变化,以至于可以反过来影响供给侧的发展。

变化1:少喝酒

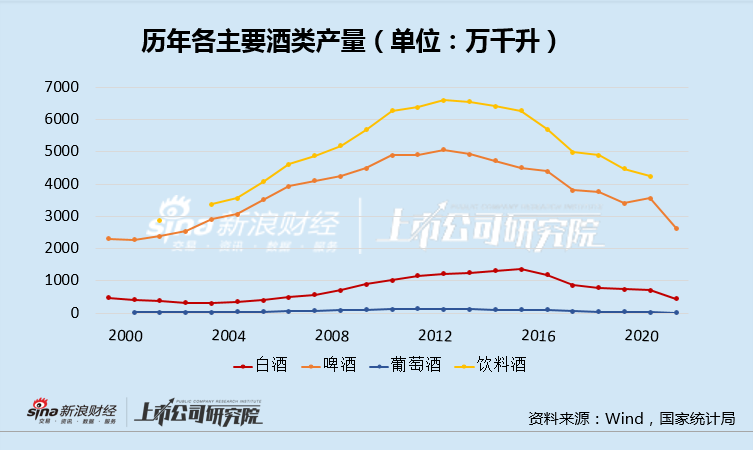

国家统计局数据显示,包括白酒、啤酒、葡萄酒、饮料酒在内,我国酒类产品的产销大致经历了先增后降的走势,而这个产销峰值大致就在2012-2014年。

由于低度酒的储存时间有限,因此产量能即使反应销量的变化,这也是为何除白酒外的其他低度酒基本在2013年见顶,而白酒的产量峰值落在了2016年的缘故。

实际上,通过对比各类酒产品的产销数据也可以看出,近年来白酒产销量的下降,并不是需求转移到了其他酒类产品上,而是整体酒类饮料均出现了趋势性下滑。2012至2021年,白酒产量从1153万千升降至715万千升;啤酒产量从4902万千升降至3562万千升,饮料酒产量从6381万千升降至4249万千升。

包括白酒在内,整体酒类产品消费量呈现出非常明显的“少喝酒”趋势,并以白酒尤甚,下降幅度达到38%。今年前8个月的白酒产量为440.7万千升,基本与上年持平。

此消彼长的是,在新式饮品的拉动下,期间我国软饮料的消费持续增长,从2012年的13024万千升增长至2021年的18333万千升,增长超5000万千升,增幅40.8%,基本弥补了酒类饮品的减少量。

变化2:喝好酒

实际上,随着我国城镇人均可支配收入从2012年的2.46万元增长至2021年的4.74万元,人们追求健康饮食的需求也与日俱增。部分需求从酒类流出至软饮是符合健康消费内在逻辑的。

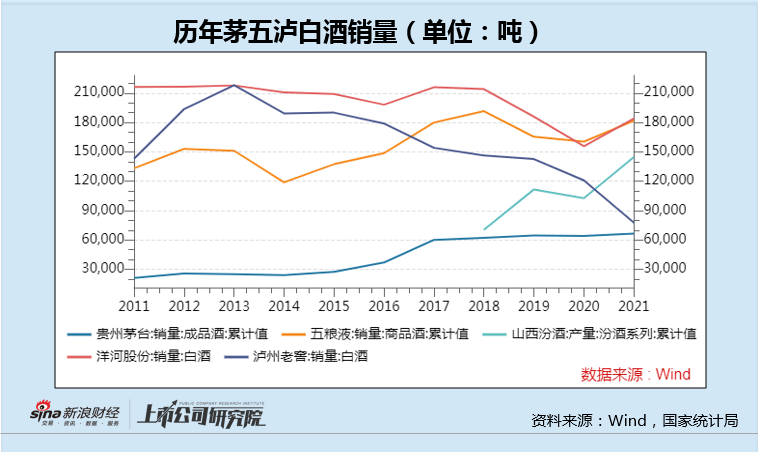

而在白酒消费市场中,也同样存在消费升级的现象。我们以茅台酒、五粮液、泸州老窖、洋河、汾酒整体销售作为中高端白酒的代表,梳理各自的销量数据。

从过去多年的数据中,我们发现以中高端为主的茅台、五粮液、山西汾酒的销量整体呈增长趋势。这其中茅台酒和系列酒均呈现出增长态势,而五粮液和汾酒也充分抓住了消费升级的红利实现了销量的提升。相比之下,洋河和泸州老窖则因为内部产品结构升级,总销量呈现出下滑趋势,但其高端产品如国窖1573和梦之蓝的销量则相对坚挺。

因此,我们看到白酒产品内部的分化包含两层,其一,中高端白酒挤压低端白酒的市场,这从“茅五泸洋汾”与行业整体数据的差别中可以得知;其二,中高端白酒中,逐渐有高端白酒品牌挤压中低端白酒品牌的迹象。

变化3:价格成了价值的一部分

随着“喝好酒”理念的逐渐普及,白酒行业整体的销售吨价整体呈现出逐渐向上的走势。

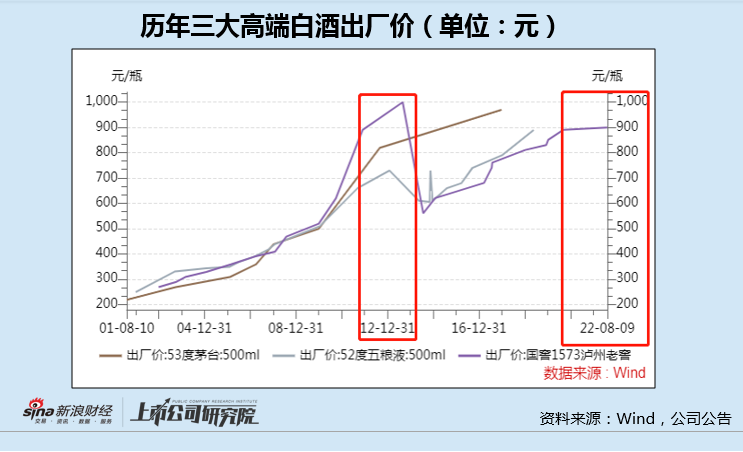

在经历限制三公消费和反腐带来中高端酒消费阶段性下滑后,2016年以来,白酒行业产量缩减但行业收入规模依旧保持扩容增长。国家统计局数据显示,2016-2021年,白酒行业营业收入复合增速约为 11.4%,收入增长主要依靠吨价提升带动,价格升级成为推动行业增长的核心因素。

显然,白酒产品整体吨价提升幅度是远超同期通胀水平的,高端白酒尤甚,过去20年“茅五泸”的出厂价均实现了几倍涨价,甚至飞天茅台目前的终端价徘徊在2800元/瓶左右。

实际上,随着消费升级和产品结构向中高端产品转移,其中白酒的生产成本增幅远不及销售均价,以至于行业毛利率持续提升,但这种提升仍然仅在中高白酒企业中。

年报数据显示,茅台毛利率本就高企趋势并不明显,我们以泸州老窖、洋河、山西汾酒和五粮液等为例,中高端白酒的毛利率呈现趋势性提升,而以天佑德酒、金种子酒、顺鑫农业为代表的中低端产品毛利率则逆势走弱。

由于中国白酒消费市场的社交属性,因此,对于中高端白酒来说,以超过成本增幅的力度来提价,主要原因就在于,其需要更高的价格作为其中高端白酒定位最重要的内涵之一。

与此相对立的是,“平民酒”、“物美价廉的高端酒”反而会有损白酒品牌的内在价值,从而影响其在商务、宴请等场合的消费量。

变化4:酱香型白酒占比提高

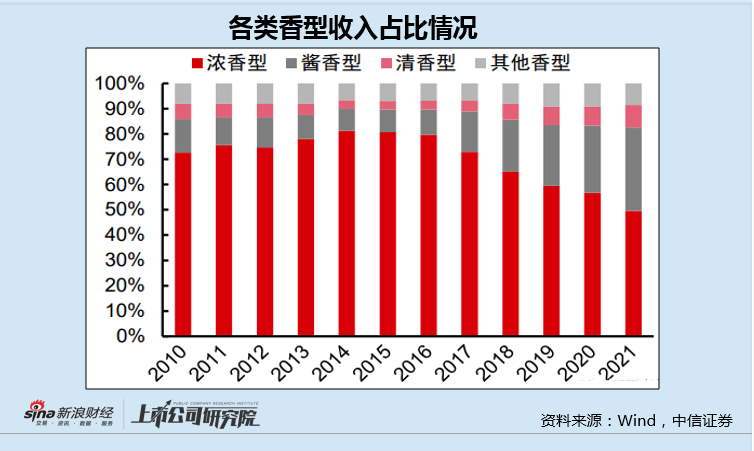

消费者在青睐中高端白酒的同时,也逐渐喜欢上了酱香型白酒。

目前,我国白酒按香型划分,主要可分为12种,其中以浓香型、酱香型、清香型白酒产量规模最大,知名度最高,代表酒企分别是五粮液、贵州茅台和山西汾酒。

自2016年这轮白酒复苏开始,茅台批价不断创下新高,品牌力再上台阶,众星拱月,其他酱酒企业纷纷发力。在渠道推动和需求不断扩容下,2019年开始酱酒明显崛起,行业进入高景气发展阶段。权图报告数据显示,近年来酱香白酒企业收入占比明显挤压浓香白酒,占比已达约30%。

值得注意的是,尽管销售收入占比已达30%,且酱香酒的产能有所提升但占比仍不到行业的10%,酱香白酒凭借着不足10%的产能却拿走了行业近一半的利润。

这主要是受益于消费者对于酱香白酒的追捧,因此诸如茅台、习酒、郎酒、国台、金沙、珍酒、钓鱼台等酱酒代表企业近些年实现了跨越式发展。此外,包括洋河、劲牌、今世缘、川酒集团、舍得、古越龙山、景芝、椰岛等非传统酱酒企业也纷纷涉足。甚至包括一些诸如成都会展旅游中心、海银控股、巨人集团、融创、凯辉基金、CMC等业外资本也有布局。

变化5:库存高企

随着白酒消费量的下滑,加上白酒可长期储存的缘故,白酒产能退出缓慢,甚至头部酒企近年因中高端白酒复苏而大举扩产能后,酒企和渠道库存有明显增多的趋势。

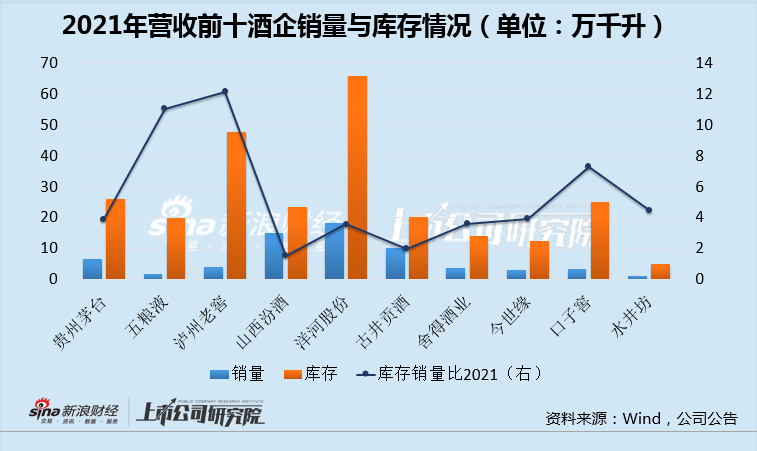

选取2021营收前十的上市酒企,CR10全年合计销售量为67.67万吨,但库存(包含成品及半成本基酒在内)量达到261万吨,约合4年的销售量。

而2021年的库存与销量之比,要明显高于上轮白酒复苏的起始年份2016年的,如泸州老窖彼时的库存销量比仅为5.64,而如今高达12.2,且从前文中我们了解到其销量呈现下滑态势,泸州老窖有着较大的去库存压力。

此外,五粮液的去库存压力也不小。相较于酱香白酒需要4年的储存期,茅台的库存销量比为3.93,而浓香代表五粮液、泸州老窖并不需要长周期储藏,但五粮液依然囤积了大量的库存,库存销量比也高达11,即需要11年才能消化目前的库存。而洋河的库存更是达到了惊人的66万吨,远超号称有十几万吨老酒的舍得。

这还仅仅是10家头部酒企的库存,如果我们参考2016年规模以上酒企产量约1200万千升的产能来估计,目前仍有大量的产能是闲置的。虽然未有公告,但我们或可以预计,中低端白酒的库存销量比或远高于头部竞争力更强的企业。

变化6:产能规划激进

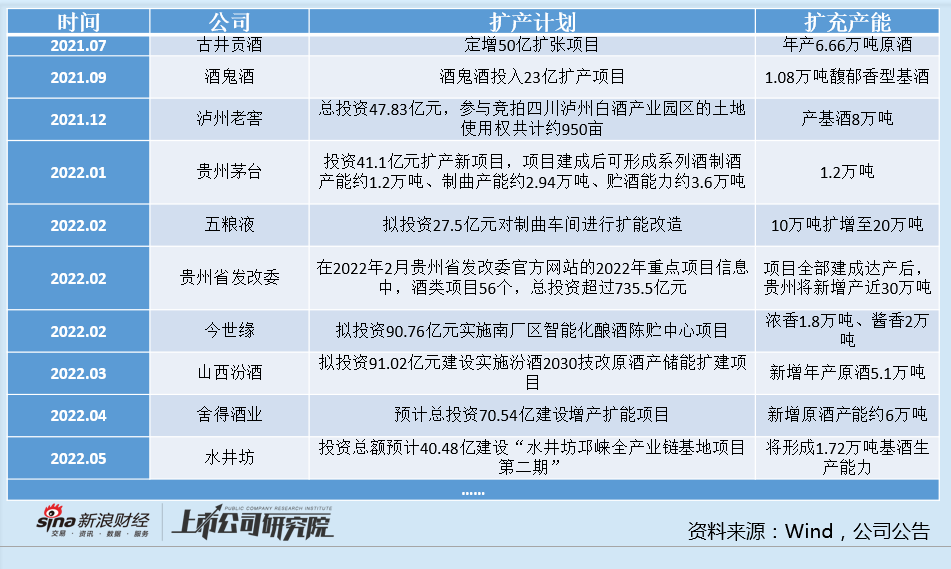

即使是头部白酒企业,在面临巨大库存的情况下,依然在大面积扩大产能。

仅仅过去一年多以来,几乎所有头部白酒企业均有大笔资金扩产计划,如下所示:

再加上业内外资本从其他行业转至酱香白酒领域的新增产能,整体白酒行业,尤其是酱香白酒,预计将在未来几年,随着产品逐渐上市而面临激烈竞争。

值得一提的是,这其中未见洋河扩产计划,实际上,洋河的产能早已严重过剩。

洋河股份今年半年报披露,洋河(含公司洋河分公司、泗阳分公司)设计产能22.25万吨,2022年上半年实际产能6.86万吨。双沟酒业设计产能9.7万吨,上半年实际产能2.05万吨,产能明显过剩。而近些年洋河也面临着销量增长乏力的窘境。

洋河年报显示,2015-2018年洋河的销售总量基本在20万吨左右见顶了,并在2019、2020年持续下滑,2021年略有回升。洋河超30万吨的产能与低迷的销量形成了鲜明的对比,这也是公司过去几年业绩和股价明显跑输“茅五泸汾”等酒企,甚至没有跑赢同省宿敌今世缘的原因。

少数几家白酒上市公司业绩,掩盖了近几年白酒整体行业的调整!消费急剧萎缩与火热扩产现象的割裂,其中蕴藏的风险或许不仅仅是“消费升级”四个字就可以掩盖的,洋河或最能明白其中的滋味。