出品:新浪财经上市公司研究院

作者:昊

新能源汽车及整个产业链,已经成为中国走向世界的响亮品牌和名片。

2012年,中国新能源汽车累计仅为2万辆,十年时间,这一数字已攀升至1227万辆,增长超过600倍,产销量连续7年冠绝全球。

截至目前,中国已经超越德国,成为全球第二大汽车出口国,新能源汽车是其中当仁不让的主力军。2021年全球十大畅销车型中,中国品牌占据6席。今年8月,我国新能源汽车销量66.6万辆,新车市场渗透率已经达到27.9%,创单月渗透率新高。

国内新能源汽车产业异军突起的背后,离不开资源、材料、设备等全产业链的有力支撑。特别是作为电动汽车“心脏”的动力电池领域,更是涌现出了一批世界级的龙头企业。

激烈的市场竞争下,出海成为了国内电池企业展现核心竞争力的舞台,也是走向全球行业巅峰的必由之路。

站上世界动力电池产业之巅

凭借“内卷”铸就的竞争力,国内动力电池企业正在改写全球动力电池市场的竞争格局。

最新的成绩单凸显中国企业在全球电动汽车电池市场的优势进一步扩大。今年前8个月,全球动力电池出货量前十家企业中,中国企业占据6席。

其中,宁德时代稳居第一宝座的同时,市场份额还在显著提升;比亚迪超越日本松下,进入前三甲。值得注意的是,所有上榜的中国厂商,装机量全部实现翻番以上的增长。

而与此同时,韩日系动力电池则全球份额大跌,排名第二的LG新能源上半年装机同比仅4%的增长,被宁德时代远远甩开,日本企业仅剩一家位列前10。

从单月数据看,中外电池厂商差距增大的趋势仍在持续。

宁德时代8月装机量达18GWh,稳居全球首位,同比上涨超128%,市占率较7月再次提高5.8个百分点至39.3%,创下目前年内新高。今年前8个月,宁德时代总装机量已超过百GWh,达到102.2GWh,同比大增114.7%,市场份额也达到35.5%,稳居全球第一。

比亚迪则连续两个月,单月装机量超过LG新能源,8月装机量上升至6.5 GWh,以14.3%的市占率位居第二。需要指出的是,比亚迪装机量快速走高,主要得益于比亚迪汽车今年以来销量的大幅攀升。今年1-8月,比亚迪汽车累计销量为98.38万辆,同比增长164.03%。

全球份额的提高,除了在国内市场占据绝对领先之外,抢占日韩等劲敌手中的海外市场,也是至关重要的一步,甚至更能体现国内动力电池企业的世界级竞争力。

去年6月,宁德时代与特斯拉续签供货协议,延长到2025年12月。今年6月,宁德时代与宝马签订价值10亿欧元的车用锂电池协议;9月,宝马又与宁德时代、亿纬锂能同时签署了价值超百亿欧元电芯合同,2025年开始为宝马“新世代”车型提供圆柱电芯。

2022年7月,宁德时代与福特签订备忘录,将在2023年、2024年为福特Mustang Mach E车型、纯电皮卡F-150 Lightning供应磷酸铁锂电池包。

过去三年间,宁德时代的海外收入占比从2019年的17.02亿元增至2021年的278.72亿元,年均增速300%;亿纬锂能从2019年海外营收16.98亿元增至2021年的86.11亿元,年均增速622%;国轩高科从2019年海外营收2215万元增至2021年的5.27亿元,年均增速389%。

通过海外市场实现业绩持续高增长,也已成为国内众多动力电池企业的共同选择,也让全行业收获颇丰。

产业链提供坚实保障

众所周知,在现阶段全球地缘博弈背景下,贸易战频发,贸易壁垒高筑,全球市场变化加剧,如何保障供应链安全、打造具有国际竞争力的高效产业链,成为国内企业的重要课题。经过全产业链的多年努力,这一目标正在得到实现。

从上游资源看,尽管锂资源主要分布于澳大利亚、智利和中国,钴资源主要分布于刚果(金)、澳大利亚和俄罗斯,镍资源主要分布于印尼、菲律宾和俄罗斯,资源端国内企业并不占优势,但天齐锂业、赣锋锂业等公司通过收购和参控股,已大量布局优质锂、钴、镍资源。

从加工环节看,中国目前已拥有全球58%的锂资源加工量、65%的钴资源加工量以及35%的镍加工量,牢牢占据世界头把交椅。

从电池材料领域看,正极材料中国产能占比42%,负极材料中国产能占比65%,电解液领域中国产能占比65%,隔膜领域中国产能占比43%。中国在锂电池各主要材料制造环节均占有主导地位。

从设备领域看,电池设备企业近年来积极出海,因技术领先、性能优越,先导智能、赢合科技(维权)、利元亨、海目星等头部设备企业已迎来大量欧洲订单,中国电池设备已成为欧洲动力电池产业界的重要选择。

据华西证券测算,到2025年,整体海外动力锂电企业对设备新增需求将超过500亿元。而在欧洲市场的精准开拓,无疑对电池产业链企业而言至关重要。

锂电产业链的竞争优势,为动力电池不断降本增效并站上世界之巅,提供了坚实的保障。

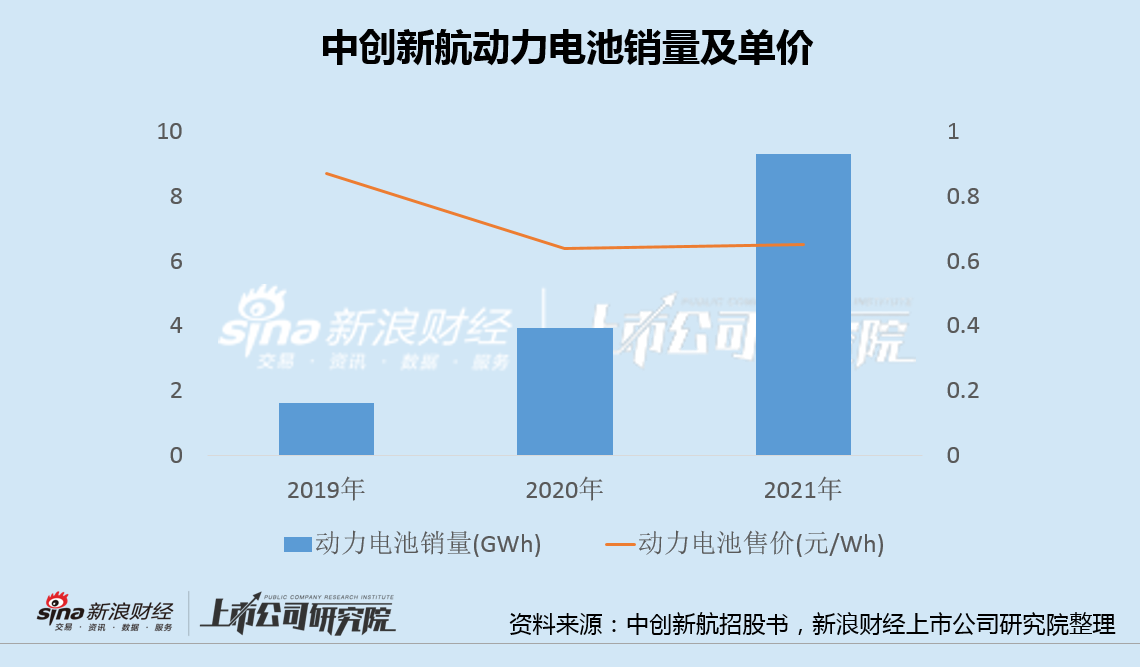

以中创新航为例。近三年来,中创新航动力电池销量从1.62GWh增加到9.31GWh,年复合增速高达140%。与此同时,由于技术进步和规模效应带来的成本下降,电池售价则从0.87元/Wh降到了0.65元/Wh,年均降幅近15%。

正是因为具备了这样的底气,国内电池厂商才敢于放开手脚大幅扩产。宁德时代、比亚迪的扩张速度自不必说,实际上,二线电池厂未来几年的增速相比一线更快。

浙商证券根据公开资料整理预测,欣旺达、亿纬锂能、国轩高科、孚能科技、中创新航2025年产能预计可达140GWh、200GWh、300GWh、100GWh、500GWh,2021-2025年间产能复合增速最快可达56%。

而作为对比的是,LG新能源和松下的2025年产能规划分别为430GWh和160GWh。

从市场出海到产能、技术、融资出海

事实上,除了通过产能和成本优势更多占据海外市场外,国内动力电池企业正在“立体式”出海。

在产能出海方面,由于越来越多国内生产的新能源车出口到海外,相关的配套需求也在提升。尤其是有些地区相关条件尚不完善,也刺激国内电池企业出海建厂,完善当地供应链,降低当地企业的维护成本,同时还可以增强产品在当地市场的竞争力。动力电池企业海外建厂,不仅有利于降低成本,也从供应链安全的角度看,将帮助企业在未来有更多的话语权,从而更有利于企业参与国际竞争。

宁德时代的第一家欧洲工厂在德国图林根州,主要目的是给宝马配套;第二家电池工厂放在匈牙利德布勒森,是因其靠近奔驰、宝马、Stellantis、大众等客户的汽车组装厂。梅赛德斯-奔驰集团股份公司董事会成员、负责研发和采购的首席技术官薛夫铭称,奔驰将是宁德时代匈牙利工厂的首位且最大的客户。

10月5日,美国密歇根州州政府官方网站发布声明称,中国动力电池厂商国轩高科的美国子公司Gotion将在密歇根州的大急流城投资建设电池组件制造厂,投资金额约为23.64亿美元,项目将创造2350个就业机会,是密歇根州北部有史以来最大的经济发展项目。

主要电池厂海外布局的例子不胜枚举。不仅产能出海,技术方面也实现了对外输出。

以龙头企业为例。2021年,宁德时代与现代摩比斯签署CTO技术许可合作意向协议。今年5月,公司又与泰国Arun Plus达成CTP技术许可协议。同期,宁德时代宣布助力Solaris利用全新电池解决方案,进一步拓宽其产品范围。

随着交易制度不断完善,出于融资、名声、市场等方面的需要,2022年7月,科达制造、杉杉股份、格林美、国轩高科等四家锂电产业链企业,率先获批瑞士交易所GDR发行,叩开了海外资本市场的大门。后续还将有更多符合条件的锂电公司追随海外发行GDR的步伐。

中国锂电产业已然屹立于世界之巅,但我们仍需看到,守擂才刚刚开始。在日趋激烈的竞争格局之下,只有提前布局、不断迭代,才能在潮水褪去之后依旧闪耀光芒。