出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

在刚刚过去的9月份,A股共有71家拟IPO企业上会,其中过会58家,名义过会率为81.69%,较7月份的85.25%进一步下降。

资料显示,9月份A股IPO过会率进一步下降主要与创业板被否企业数量及取消审核数量增加有关。8月中旬,深交所在召开座谈会,有关负责人表示将进一步研究完善创业板“三创”“四新”的判断标准,更好地坚守板块定位。而多数被否或取消审核的企业,创业板定位存疑。

发行及募资层面,9月份共有50家(按上市日统计,下同)新股发行上市,合计募集资金632.18亿元,较8月份环比下降12.95%。

①上会审核动态:泰达新材成北交所首例被否企业

9月份,A股共有71家拟IPO企业上会,其中过会58家,名义过会率为81.69%,较7月份的85.25%进一步下降。13家未过会的企业5家被否,8家取消审核。

其中,创业板上会35家企业,过会28家,被否4家,取消审核3家,名义过会率为80%;科创板上会2家,全部过会;主板上会17家,过会12家,5家取消审核,名义过会率为70.59%;北交所上会17家,过会16家,1家被否,过会率为94.12%。

资料显示,北交所9月份唯一一家被否的企业是安徽泰达新材料股份有限公司(泰达新材)。值得关注的是,泰达新材也是北交所开板近一年来首家被否企业。

泰达新材的主营业务是重芳烃氧化系列产品研发、生产与销售,主要产品包括偏苯三酸酐和均苯三甲酸。其中,偏苯三酸酐产品收入占总营收的比值在9成左右,产品结构单一。

北交所上市审核中心认为,泰达新材及保荐机构华安证券未就报告期内毛利率显著高于同行上市公司的合理性、净利润大幅增长的合理性进行充分解释、说明,相关信息披露不符合北交所IPO要求。

招股书显示,泰达新材2018-2021年度偏酐产品毛利率分别为 9.62%、10.2%、22.91%和30.74%,呈现快速增长趋势,与同行业可比公司正丹股份及百川股份同类产品毛利率变动趋势不一致,且 2020 年以来毛利率显著高于同行业可比公司。

2019-2021年,泰达新材净利润分别为574.06万元、3538.51万元、6517.48万元,2020年和2021年的增幅分别为516.4%、84.18%,但2016-2019年间,公司净利润呈现显著下滑趋势,整体波动较大。

其实,早在北交所对泰达新材的问询函中,就已经对业绩大幅增长的合理性及真实性、毛利率高于同行的合理性进行过三轮问询。但直到上会,泰达新材及华安证券都没解释清楚。

②被否原因分析:创业板定位及内部控制是被否主因

除了泰达新材,9月份被否的另外四家企业全部来自创业板。4家公司分别是:广州科莱瑞迪医疗器材股份有限公司(科莱瑞迪)、苏州维嘉科技股份有限公司(维嘉科技)、南京贝迪新材料科技股份有限公司(贝迪新材)、北京恒泰万博石油技术股份有限公司(恒泰万博)四家公司。

招股书显示,科莱瑞迪主要从事放疗定位、骨科康复领域医疗器械的设计、研发、生产和销售,-主要产品包括放疗定位膜、放疗固定架、热塑性塑形垫、真空负压袋、骨科康复低温热塑材料等。报告期内,公司分别实现营业收入1.53亿元、1.6亿元、2.09亿元,其中70%以上来源于放疗定位产品。

审核会议上,监管部门主要对科莱瑞迪产品的市场占有率、未来市场规模,新产品研发投入、研发转化情况及市场空间,及主营业务是否具有成长性,是否符合成长型创新创业企业的创业板定位等情况进行了重点问询,同时,“带量采购”政策和“两票制”政策对公司业务的影响、以经销模式为主的原因也被问询。

创业板上市委认为,科莱瑞迪目前的主营产品市场空间有限,新产品能否实现规模收入尚不明确。这与创业板定位中的成长性不符。

《创业板首次公开发行股票注册管理办法》第3条规定:发行人申请首次公开发行股票并在创业板上市,应当符合创业板定位。创业板深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。

由此可见,创业板定位至少可以分为两大方向,一是以三创四新为特征的创新性,另一是以持续经营为代表的成长性。

贝迪新材同样是因创业板定位不足而被否。贝迪新材主要从事新型显示、5G通信领域功能高分子膜材料研发、生产、精加工和销售,公司2021年度扣非后净利润为4214.66万元,不足5000万元。

创业板上市委认为:贝迪新材所处行业参与企业众多,市场竞争激烈,公司报告期内主营业务毛利率呈下降趋势,主要产品市场占有率较低,新业务尚未实现工业化量产及市场化推广,公司未能充分说明其属于成长型创新创业企业及符合创业板定位。

恒泰万博的创业板定位同样遭受较大质疑。招股书显示,恒泰万博主营业务为定向钻井专用MWD、LWD、RSS的研发、设计、生产、销售和配套服务,并提供定向井工程技术服务。2019年-2021年,恒泰万博分别实现营业收入2.74亿元、3.06亿元和2.65亿元,2021年营收同比下降13.65%。

审核会议上,监管部门主要问询了三方面,一是报告期内恒泰万博主营业务收入下滑,相关业务是否具备成长性;二是公司2021年新增设备租赁业务的商业合理性;三是公司设备销售业务毛利率远高于同行业可比公司的原因及合理性,单位生产设备产值与同行业差异的原因,人工成本、设备投入、外协成本核算的完整性、准确性。

创业板上市委员会审议认为,恒泰万博未能充分说明其经营业绩的成长性以及主营业务高毛利率的合理性,不符合创业板IPO要求。

9月份,创业板唯一一家不是因创业板定位被否的企业是维嘉科技。前期,维嘉科技及保荐人中建公司遭到监管部门的现场督查。现场督查发现,公司财务内控的有效性、会计基础的规范性都存有一定疑问。

审核会议上,监管部门主要问询了以下事项:一是维嘉科技其他股东向实际控制人低价转让股权的合理性,实际控制人股权权属是否清晰;二是未决知识产权诉讼的情况及对公司的影响;三是公司应收账款及逾期金额增加,坏账准备计提的充分性;四是公司财务内控制度执行的有效性。

上市委员会审议认为:发行人未充分说明股东两次低价转让公司股权的合理性和真实性;实际控制人所持发行人的股份权属清晰性存疑。同时,公司报告期内存在实际控制人多次占用发行人资金的情况,不符合创业板IPO要求。

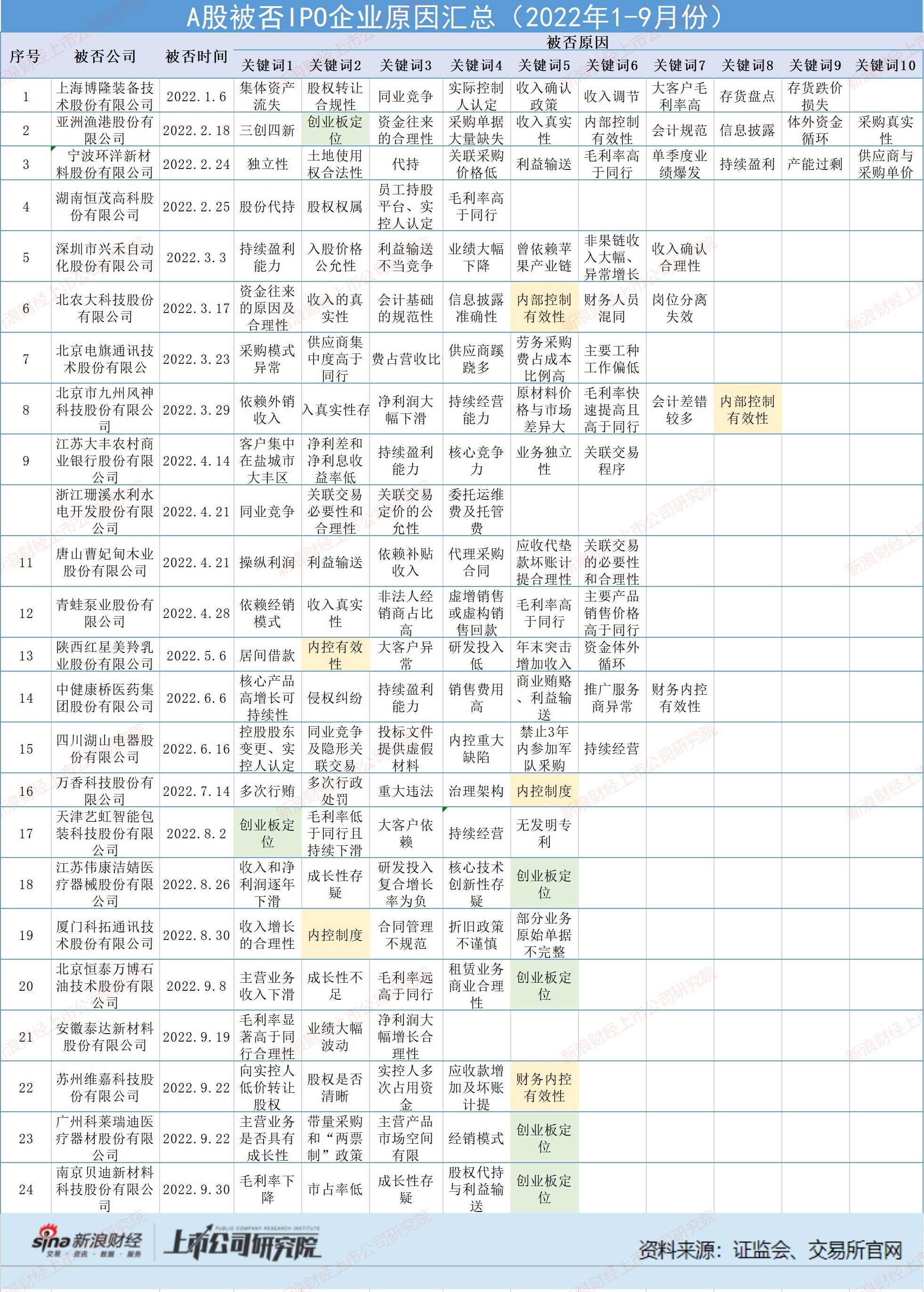

注:根据证监会及交易所信息整理

注:根据证监会及交易所信息整理

今年1-9月份,A股市场共有24家拟IPO企业被否,其中15家来自创业板,占比62.5%。而创业板被否企业,6家主要因创业板定位存疑,如亚洲渔港、艺虹股份等;6家因为内控不规范被否,如北农大、九州风神、红星美羚、万香科技等。由此可见,创业板被否的两大主因是创业板定位及内控有效性。

③IPO终止情况:中信证券撤否数量最多

9月份,除了5家直接被否企业外,还有20家主动撤回申请的企业,1家过会后终止注册,合计26家企业终止IPO企业进程。

26家终止IPO的项目中,中信证券保荐的有4家,占比最高。四家公司分别是恒泰万博、创维电器股份有限公司(创维电器)、珠海上富电技股份有限公司(上富股份)、同圆设计集团股份有限公司(同圆集团)。

其中,恒泰万博上会直接被否(原因见上文),成为中信证券2018年10月23日以后第一家被否的IPO企业,也是中信证券注册制下第一家被否的IPO项目。

创维电器主动撤回IPO申请,或与最近趋严的创业板定位有关。2020年和2021年,创维电器的归母净利润同比分别下降12.18%、16.5%。同时,公司毛利率水平低于同行业可比公司,2020年和 2021年海尔、海信等公司的收入增幅显著高于创维电器。

深交所要求创维电器说明主要产品的市场占有率,结合同行业现有技术水平、技术路线、发行人现有技术储备、产品核心性能指标等,分析发行人主要产品、核心技术与境内外同行业竞争对手的比较情况及竞争优劣势,结合公司高收入、低毛利率,同行业可比公司多为主板上市公司的特点,进一步分析论证发行人是否符合创业板创新性要求。同时,结合公司报告期内业绩及其变化情况,以及与同行业可比公司的业绩差异变化趋势的差异情况,2022 年业绩变化情况,论证公司是否符合创业板成长型要求。

而上富股份撤回创业板上市申请与公司萎靡的业绩有关。2021年,公司扣非归母净利润为0.38亿元,低于5000万元的“隐形红线”;2022年上半年,公司扣非归母净利润为0.13亿元,同比大降53.21%,降幅超过50%,触及审核红线,或不符合创业板成长性要求。

同圆集团撤回IPO申请的原因不明。在反馈意见中,监管部门对同圆集团国企改制是否合法、是否造成国有资产流失、实控人认定等问题十分关注。

值得关注的是,同圆集团去年10月还被抽中现场检查。时隔不到一年,同圆集团撤回了上市申请,或许是现场检查发现上市障碍。

④发行上市概况:欧晶科技项目佣金率高达15% 为“同行”两倍

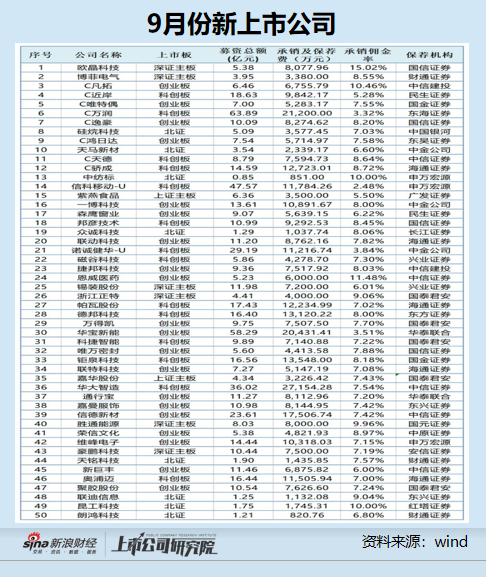

发行及募资层面,9月份共有50家(按上市日统计,下同)新股发行上市,合计募集资金632.18亿元,较8月份环比下降12.95%。

在50家上市公司中,募资总额最高的是万润新能。招股书显示,万润新能计划募资12.62亿元,但实际募资63.88亿元,超募51亿元。而作为保荐人及主承销商的东海证券,也获得佣金2.12亿元,创公司历史最高记录。

但万润新能上市首日,公司股价便大跌27.59%,上市两日公司收盘价较发行价下跌了31.92%。打新投资者平均每中一签新股(500股),约亏损4.79万元,接近5万元。

而东海证券由于作为承销商包销了4.59亿元的弃购新股,子公司还作为战投认购了1.28亿元。万润新能上市两天,东海证券账面浮亏1.87亿元。如果万润新能股票价格再跌5%,东海证券的承销佣金将被投资浮亏所“抵消”。

在整个IPO过程中,万润新能股价虽然破发,但募资63亿元(超募50亿元),相比公司核心员工、散户、保荐机构,算是“唯一赢家”。

值得一提的是,东海证券董事长钱俊文与万润新能董事长刘世琦共同敲响上市宝钟。实务中,券商投行部参与项目的敲钟仪式较为常见,但一家券商的“最大BOSS”亲自为某项目上市敲钟,比较少见。

其实,东海证券董事长也应该为公司的保荐承销业务“敲警钟”。在万润新能IPO项目上,东海证券发行定价能力可见一斑;在执业质量上,公司还有很大改善空间。

公告显示,万润新能发行市盈率为75.25倍,而公司所属行业T-3日静态行业市盈率仅为19.21倍。万润新能可比同行上市公司2021年度的静态市盈率均值(扣非前)为59.02倍,同样较低。某投行博主认为,万润新能发行市盈率比行业市盈率高56倍(倍是计量单位,非比例,下同),比同行可比公司市盈率均值高出16倍,是比较少见的情况。

万润新能较高的发行市盈率给打新投资者带来了较大损失,也给东海证券“自营盘”带来了加大压力,东海证券这个IPO项目并没有给自己带来很好的印象。

此外,东海证券保荐业务质量也有待改善,公司2021年至今年三季度区间的IPO撤否率高达40%,且执业质量较差,详见《东海证券“看门人”水平不行:砸了场子 坑了散户 套牢自己》等文章。

2022年上半年,东海证券实现归母净利润为1.43亿元,如果万润新能股价持续大幅下跌,公司2亿多元的承销收入不仅可能“打水漂”,全年业绩都有可能受到不良影响。

9月份,在50家新上市的公司中,承销保荐佣金率最高的是欧晶科技,高达15.02%(承销商为国信证券)。wind显示,欧晶科技实际募资5.38亿元,但承销及保荐费用就高达0.88亿元,费用率为15.02%。

而国信证券在9月份还有3家保荐项目上市,分别是逸豪新材、邦彦技术、唯万密封,承销佣金率分别为8.20%、8.45%、7.88%,皆大幅低于欧景科技项目。尤其是,唯万密封募资总额5.6亿元,与欧晶科技十分接近,可该项目的佣金率却比欧晶科技低一半。试问,欧晶科技IPO是否存在着较大问题?

招股书显示,欧晶科技对第一大客户中环股份存在着绝对依赖。并且,中环股份还是公司主要供应商、之前还是持股近30%的大股东。监管部门对中环股份在欧晶科技IPO前夕退股的合理性、对公司无实际控制人的认定、对与中环股份各种交易的合理性都进行了深度问询。