来源:IPO日报

浙商的大名如雷贯耳,他们以低调敢闯、和气共赢闻名,和福建商人类似,也常以家族抱团形式出现在企业之中。

近日,一家三位浙商实控的企业迎来了上市关键时刻,这家企业就是天宝动物营养科技股份有限公司(简称“天宝营养”)。

这家公司怎么样,它背后的三位浙商又有什么故事?IPO日报带大家一览。

来源:图虫创意

珠宝商跨界而来

据悉,天宝营养是一家磷化工企业,成立于2010年,一直专注于磷酸钙盐饲料添加剂产品的研究、生产及销售,现阶段主要产品涵盖饲料添加剂磷酸氢钙(DCP)、磷酸二氢钙(MCP)、磷酸氢钙Ⅲ型(MDCP,业内也称磷酸一二钙),主要副产品包括硫精砂制硫酸过程中产出的铁精粉,以及生产 DCP 过程中产出的肥料级磷酸氢钙。此外,公司还有少量氟硅酸、改性磷石膏等其他副产品销售。公司是海大集团、大北农、牧原股份、温氏股份、新希望等知名农牧企业的重要供应商之一。

天宝营养背后有三位实控人,本次发行前,股东周荣超、周吕差和周荣敏通过直接或间接方式合计控制公司73.11%的股份。

资料显示,三位实控人均是浙江临海人,以珠宝行业起家,周荣超、周吕差、周荣敏分别在1989年、1986年、1991年进入珠宝行业经营至今。截至招股书披露日,周荣超控制下仍有18家珠宝首饰公司,周荣敏控制下的珠宝首饰相关公司更是高达25家,周吕差控制下也有1家企业经营珠宝首饰相关业务。

同样姓周,三人之间确实也有着亲属关系。周荣超为周荣敏之胞兄,周吕差为周荣超、周荣敏之姑父。

不难看出,从珠宝行业跨界磷化工产业的三位实控人来自同一家族。不仅如此,股东周荣兵为周荣超、周荣敏之同胞兄弟,为周吕差之侄,直接持有公司 3.13%的股份;彭启明为周荣超堂妹周伟红之配偶,直接持有天宝营养3.41%的股份;周伟红为周林兵、周宛奋之胞姐,周林兵、周宛奋分别直接持有公司0.29%、 0.2%的股份;李菊青、李志华的胞姐为周荣敏的配偶李菊芳,二人分别持有公司2.35%、1.57%的股份。

综合来看,除实控人外的上述亲友合计持有公司10.95%左右的股份,整个周氏家族持股超过84%。

如今天宝营养谋求在深市主板上市,本次公开发行股票数量不超过4000万股,占发行后总股本的比例不低于25%。扣除发行费用后,募资的70327.79万元投资于饲料级磷酸盐转型升级配套制酸及余热综合利用项目、天宝动物营养科技股份有限公司研发中心项目、补充流动资金。

以募资70327.79万元来简单计算,天宝营养的估值超过28亿元,周氏家族的持股价值相当于23.6亿元。

天眼查显示,天宝营养经历了A、B两轮融资,2018年的A轮是明文炜业参投,2020年的B轮是曲靖信产股权投资基金和深创投参投。

从目前的持股情况来看,明文炜业管理的股权投资基金楚雄鸿利持股比例为5.22%,深创投及其关联方合计持有公司5%的股份。

回顾这段历程,招股书披露,2010年,天宝营养前身的有限公司设立之时,周荣超、周荣敏、周吕差、马俊和余忠等五人分别以货币出资350万元、320万 元、290万元、20万元和 20万元。

此后公司经历多次增资,到了2018 年 8 月,股东楚雄鸿利以5400万元获得公司5.66%的股份(其中,600万元计入注册资本,其余4800万元计入资本公积。)。IPO日报简单估计,彼时公司估值相当于9.54亿元。

2020年1月,深创投及关联方以5520万元(其中2000万元计入注册资本,3520 万元计入资本公积)拿下了4.92%的股权,公司估值相当于11.22亿元。

这意味着,短短一年半,公司估值增长17.6%。不过,这一数值相比于近一年半估值增长110%,可谓“小巫见大巫”。

是什么让从珠宝界跨界而来的周家三人,旗下公司价值实现如此快速的增长?

让我们来看看公司业绩。

大起大落的净利

业绩方面,2019年-2021年(下称“报告期”),公司实现营业收入7.47亿元、9.21亿元、12.5亿元,2020年、2021年营收增幅分别为23.31%、35.64%;同期净利润为5752.42万元、2887.49万元、1.24亿元,2020年、2021年净利增幅分别为-47.89%、312.10%。

可以看出,公司报告期内营业收入持续增长,但净利润大起大落非常明显,2020年几乎腰斩,2021年又猛涨3倍。

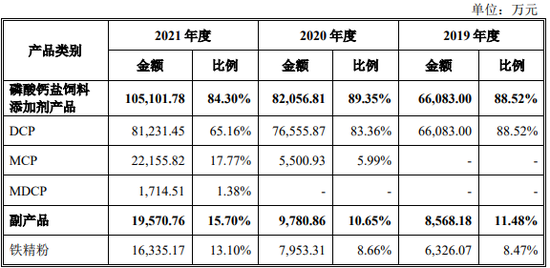

资料显示,报告期内,天宝营养磷酸氢钙( DCP)产品带来的收入占比分别为88.52%、83.36%、65.16%,占比在下降,但仍为公司主力产品。磷酸二氢钙(MCP)在2020年开始带来收入,收入及占比增长明显,2021年更是新增了磷酸氢钙Ⅲ型的收入。

根据国内饲料行业生产习惯,磷酸氢钙主要用于生产猪、肉禽、蛋禽及反刍动物饲料,因此,这几类饲料产量发生变动将直接影响磷酸氢钙供需情况。

而2014 年至 2020 年,国内 DCP 产能呈现震荡下行趋势,整体上 DCP 行业已经处于落后产能不断淘汰的阶段。DCP 行业内部分技术实力较弱、环境保护措施缺失严重、存在较高环保风险的企业难以满足不断提升的环境治理要求,在持续的环保治理中被迫陆续停产。

而MCP 属于 DCP的“升级产品”,市场前景广阔,但受成本因素影响,MCP 短期内仍无法大规模取代 DCP。

新思界产业分析师在2019年的公开报道中曾表示,饲料级磷酸氢钙对水体环境的污染相较饲料级磷酸二氢钙高,受到饲料级磷酸二氢钙的替代威胁,因此磷酸氢钙未来的市场发展前景并不看好。但是磷酸二氢钙的发展也收到生产工艺复杂、能耗较大等因素的影响,未来发展前景也不明朗。目前,中国磷酸二氢钙行业内生产企业仍较少,并且有部分中小型企业逐渐退出市场。在这种情况下,磷酸氢钙及磷酸二氢钙在饲料领域的应用博弈形势仍不明朗,磷酸二氢钙对磷酸氢钙的替代仍在推进,但是进度缓慢,磷酸二氢钙行业自身发展也是阻碍重重。

那么,在这一系列背景下,天宝营养主力产品磷酸氢钙的未来前景如何?受“猪周期”等下游周期性影响明显,净利润坐“过山车”的天宝营养又是否能配得上估值猛增的身价?