来源:券业行家

首创证券获准,IPO“后发先至”

继东莞证券、信达证券之后,今年第三家过会的首创证券,抢先拿到了证监会批文。这家北京国资委旗下的券商,或将在年内敲钟上市。

核准发行快人一步

连夜整理监管资讯的行家,收到了首创证券获准发行的消息。

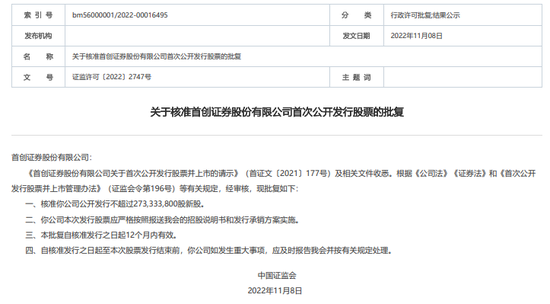

证监会刚刚公布了下发于11月8日的《关于核准首创证券股份有限公司首次公开发行股票的批复》(证监许可〔2022〕2747号),核准首创证券公开发行不超过273,333,800股新股,有效期12个月。

证监会要求首创证券严格按照报送证监会的招股说明书和发行承销方案实施。自核准发行之日起至本次股票发行结束前,如发生重大事项,应及时报告证监会并按有关规定处理。

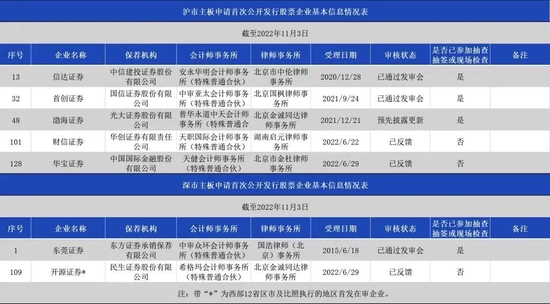

2022年内,已有三家券商通过发审会审核:2月24日,由东方投行保荐的东莞证券过会;6月30日,由中信建投保荐的信达证券过会;9月1日,由国信证券保荐的首创证券过会。

如今,东莞证券和信达证券仍在等待批文,而过会刚满两个月的的首创证券,或将成为证券行业“后发先至”的佳话。

这让行家想起《天龙八部》,”虽万千人吾往矣“的聚贤庄之战。

但见乔峰和玄难只拆得七八招,高下已判……每一招都是后发先至。这“太祖长拳”本身拳招只有六十四招,但每一招都是相互克制,乔峰看准了对方的拳招,然后出一招恰好克制的拳法,玄难焉得不败?这道理谁都明白,可是要做到“后发先至”四字,尤其是对敌玄难这等大高手,众人若非今日亲眼得见,以往连想也从未想到过……

投入布局或将调整

据首创证券更新于今年1月的招股书,拟申请发行不超过6.15亿股新股。募集资金在扣除发行费用后,将全部用于补充公司及全资子公司资本金,增加公司营运资金,发展主营业务。

具体来看,首创证券拟进行四方面投入。

一是增加对信息技术建设的投入,提升后台综合服务能力。

二是加大对研究业务的投入。拟组建具有竞争力的卖方研究团队,对内提供研究支持,同时以宏观策略研究为基础,着力在科技、消费、大宗商品、地产、环保等行业建立影响力,推动公司研究品牌建设。

三是加强对子公司的布局。拟通过子公司首创京都期货有限公司(简称:首创京都期货)、首正泽富创新投资(北京)有限公司(简称:首正泽富)和首正德盛资本管理有限公司(简称:首正德盛)分别发展期货业务、另类投资业务和私募投资基金。

四是补充营运资金。

由于首创证券本次获准发行的额度为2.73亿股,约缩水55.6%,此前的规划势必将进行调整。是等比例的缩减投入,还是有所侧重,这一疑问可能要等待正式的发行文件披露。

一参一控曾获问询

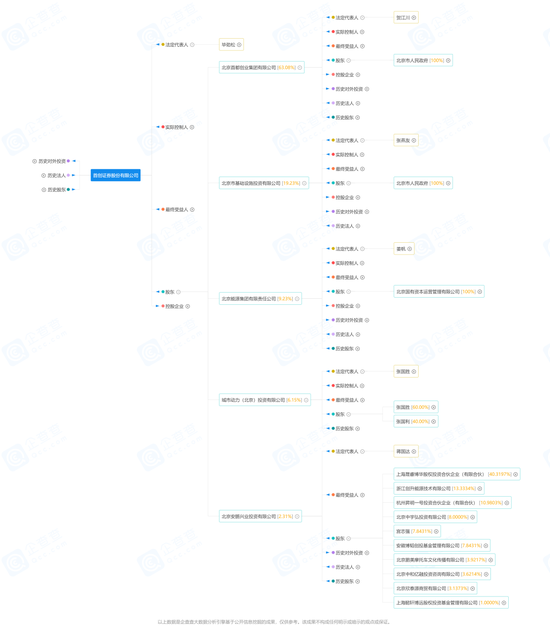

从股东背景来看,首创证券为北京国资委旗下。北京首都创业集团有限公司(简称:首创集团)、北京市基础设施投资有限公司(简称:京投公司)、北京能源集团有限责任公司(简称:京能集团)均系北京市国资委下属的大型国有企业,分别持有公司63.08%、19.23%和 9.23%的股份。

由于首创证券控股股东首创集团同时也是第一创业(002797.SZ)第一大股东,两家券商的同门之谊,曾经在二级市场有过联动。

也因为此,发审委曾经就受“一参一控”事项提出问询。要求说明:首创证券与第一创业是否同属首创集团或北京市国资委控制的证券公司,是否存在同业竞争,是否符合相关监管要求?首创集团成为第一创业证券第一大股东后短期内转让股份的原因,转让是否存在重大不确定性?首创集团及其直接或间接控制的其他企业是否存在与发行人相近或相似的业务,是否存在利益冲突。

不过,就在首创证券过会当月,这一情况已经有了变动。

据第一创业公告,首创集团在今年9月8日与北京国有资本运营管理有限公司(简称:北京国管)签署股份转让协议》,作价37.55亿元向北京国管转让无限售流通股4.65亿股(占总股本的11.06%)。本次权益变动完成后,北京国管将成为第一创业第一大股东,持股比例为11.06%;首创集团持股比例从12.72%降至1.67%,不再是主要股东。9月19日,北京市国资委作出批复,原则同意这一转让事项。

行家查看了证监会审批信息,第一创业于10月24日递交了申请变更主要股东的申请材料。10月31日进入补正阶段。这一”易主“事项,尚待证监会受理和审核。

行业排名中游以上

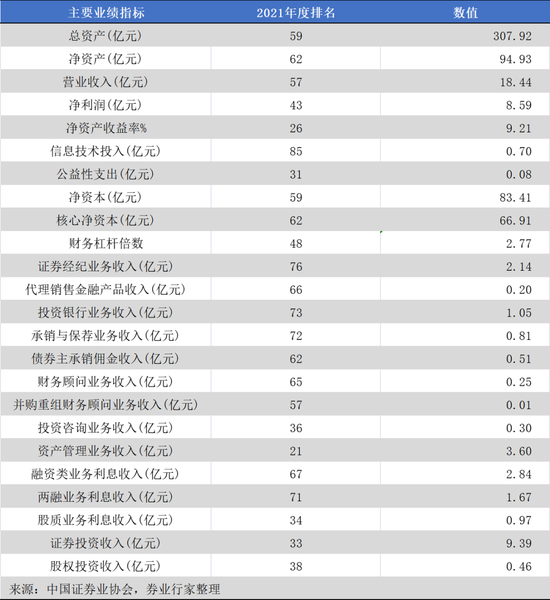

由于首创证券招股书未涉及2021年全年业绩,行家查看了中证协数据。

2021年,首创证券的营业收入在百家券商中排名第57位;净利润排名第43位;净资产收益率排名第26位。各类业务较为均衡,表现相对突出的业务包括:资产管理业务排名第21位,股质业务排名第34位,投资咨询业务收入第36位,证券投资业务排名第33位,股权投资收入排名第38位。

而首创证券的总资产、净资产、净资产,分别排名第59、62、59位,资本实力略逊于业绩表现。从这个角度来说,通过上市融资助力业务发展,也是必然。

2022年上半年,受疫情及市场行情影响,首创证券营业收入为7.58亿元,同比略有下滑;归母净利润2.42亿元,同比下降13.78%。

首创证券对此表示,公司表现优于同行,资产负债规模结构合理,各项风险监管指标持续符合公司内部管理和监管机构要求。

多家券商排队等待

截至目前,除已过会的东莞证券和信达证券外,排队待审的券商还有四家:渤海证券已更新,财信证券、华宝证券和开源证券均已反馈。万联证券则在今年年初中止审核。

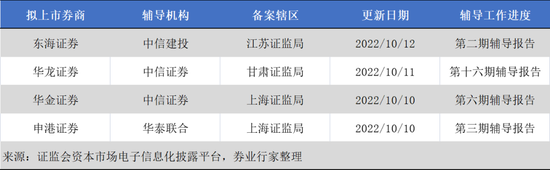

目前仍在接受上市辅导的券商还有东海证券、华金证券、华龙证券和申港证券四家。今年10月,四家券商的辅导机构均更新了辅导进展报告。

首创证券是否能在年内敲钟?接下来哪家券商会取得突破呢?