相关公司:①平安证券 ②中天国富 ③申万宏源 ④首创证券 ⑤西部证券 ⑥瑞银证券⑦兴业证券 ⑧海通证券 ⑨渤海证券 ⑩德邦证券 ⑪民生证券 ⑫中金公司 ⑬招商证券 ⑭东吴证券 ⑮湘财证券 ⑯国泰君安 ⑰东海证券 ⑱华安证券 ⑲开源证券 ⑳东莞证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

招股书是注册制下IPO信息披露的主要载体,是投资者作出价值判断和投资决策的基本依据,是企业IPO过程中最核心、最重要的法律文件。招股书成色决定拟IPO企业的信披质量,而信息披露是注册制的灵魂。

注册制实施以来,多家拟IPO企业的招股书内容因粗制滥造被要求删改、重写。而长城证券在审的18家IPO项目中,有3家被要求重写撰写招股书的部分章节,有1家问询回复“打酱油”,还曾因擅自删减1家项目招股书的重大事项而领罚单。

数据显示,长城证券IPO项目的撤否率还比较高,加之保荐项目信披质量较差,公司整体执业质量有待提升。

多家项目招股书“粗制滥造” 擅自删减重大事项领罚单

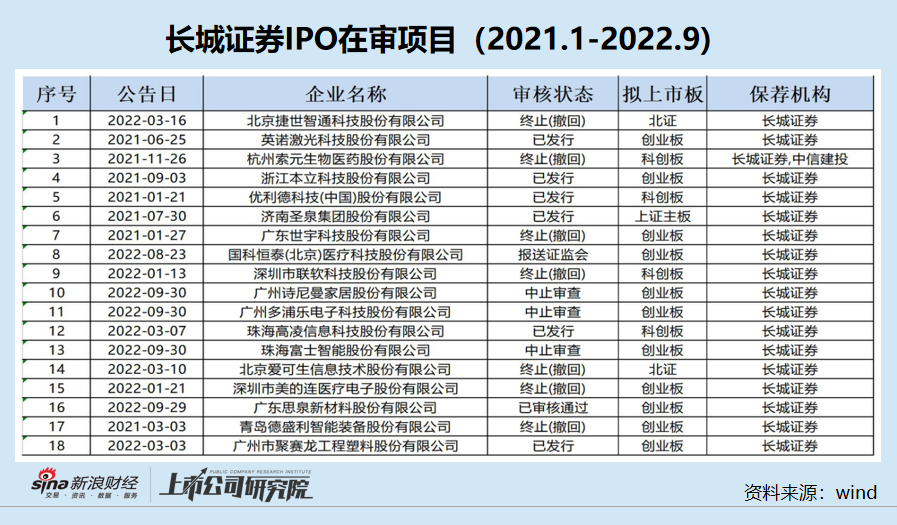

wind显示,2021年1月1日至2022年9月30日,长城安证券共有18家在审IPO项目(以交易所或证监会受理为标准,下同)。

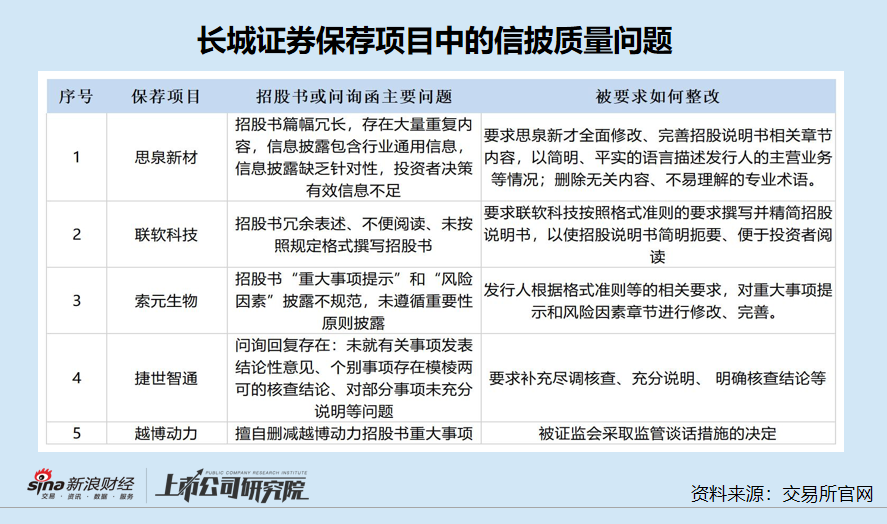

在18家在审项目中,有3家公司招股书被监管部门要求删改、重写。这3家公司分别是广东思泉新材料股份有限公司(下称“思泉新材”)、深圳市联软科技股份有限公司(下称“联软科技”)、杭州索元生物医药股份有限公司(下称“索元生物”)。

其中,思泉新材已经通过了创业板上市委审核,下一步将要进入注册问询阶段。而联软科技、索元生物已经撤回了IPO申请。

资料显示,思泉新材被深交所指出“篇幅冗长,存在大量重复内容,行业信息披露包含部分行业通用信息,信息披露缺乏针对性,投资者决策有效信息不足”,具体包括但不限于:“行业概况和发展趋势”部分过于冗长,且包含大量行业通用信息,且未结合发行人主营业务进行分析;“终端应用市场发展状况及趋势”过于冗长,且未结合发行人主要产品进行分析;“行业特点”过于冗长,包含大量通用信息,该部分“行业竞争格局”未对发行人所处细分行业市场占有率情况进行分析……

因此,深交所要求思泉新材全面修改、完善招股说明书相关章节内容,以简明、平实的语言描述发行人的主营业务等情况;删除与无关内容与不易理解的专业术语。

联软科技也因招股书存在冗余表述、未按照规定格式撰写而遭到了问询。上交所要求联软科技按照格式准则的要求撰写并精简招股说明书,以使招股说明书简明扼要、便于投资者阅读:(1)按照格式准则第三十二条的要求简明易懂地披露风险,根据风险因素的重要性排序,删除冗余表述及对发行人及本次发行未产生重大不利影响的风险因素,并按照第三十六条的要求,删除风险因素中包含的风险对策、发行人竞争优势及类似表述;(2)精简招股说明书“业务与技术”章节,“公司所处行业的基本情况及公司竞争地位”,请精简发行人上下游行业相关情况等内容,精简披露发行人的竞争优势;(3)精简披露关于“零信任安全”理念的信息披露。

索元生物存在的问题是,招股书对“重大事项提示”和“风险因素”的披露不规范,未突出针对性、重大性,未遵循重要性原则对风险因素进行排序和披露。

因此,上交所要求索元生物:(1)按照《公开发行证券的公司信息披露内容与格式准则第 41号——科创板公司招股说明书》的规定,以投资者投资需求为导向,对“重大事项提示”和“风险因素”章节进行补充、修改和完善;(2)重大事项中提示的风险应与公司及所处行业紧密相关,突出针对性、重大性,特别风险提示无需单列一个层级,相关风险采用一级标题直接在重大事项提示体现,无需提示相关承诺等常规市场安排;(3)应遵循重要性原则对风险因素进行排序和披露。同时要求长城证券督促发行人根据格式准则等的相关要求,对重大事项提示和风险提示。

一言以蔽之,思泉新材、联软科技、索元生物3家公司存在的问题可以归纳为:招股书粗制滥造,信披质量较差。而长城证券屡屡“踩雷”,执业态度可见一斑。

此外,长城证券在回复交易所问询时的态度也不够勤勉,造成信披对投资者起误导作用,如北京捷世智通科技股份有限公司(下称“捷世智通”)项目。

根据捷世智通首轮问询回复,长城证券等中介机构数处使用“发行人已披露价格公允性、是否存在关联关系相关事项”,但未就有关事项发表结论性意见。个别事项存在模棱两可的核查结论,且未提供认定依据及影响金额;资金流水核查仅有核查结论,未说明核查过程;还对部分事项未充分说明等。

不仅保荐项目信披质量有待提升,长城证券还擅自删减项目招股书中的重大事项。

2019年10月,证监会对长城证券采取监管谈话措施的决定,一个原因是长城证券擅自删减越博动力2018年4月首次公开发行环节公告的招股说明书“重大合同”内容,该份招股说明书与向证监会报送的招股说明书最终封卷稿相比,擅自删除原披露的两份正在履行的重大销售合同。

证监会指出,越博动力项目的违规问题,反映了长城证券内部控制存在薄弱环节,并责令公司对内部控制存在的问题进行整治。

证监会《关于注册制下提高招股说明书信息披露质量的指导意见》指出:保荐人应当按照依法制定的业务规则和行业规范,在充分了解发行人经营情况和风险的基础上,对发行人以招股说明书为核心的注册申请文件进行审慎核查,对招股说明书及其所出具的相关文件的真实性、准确性、完整性负责。

按照上述指导意见,保荐人和发行人一样,对招股书的信披质量承担最主要的责任。由此可知,保荐项目招股书频频出现粗制滥造等问题,长城证券难辞其咎。

IPO项目撤否率高达38%

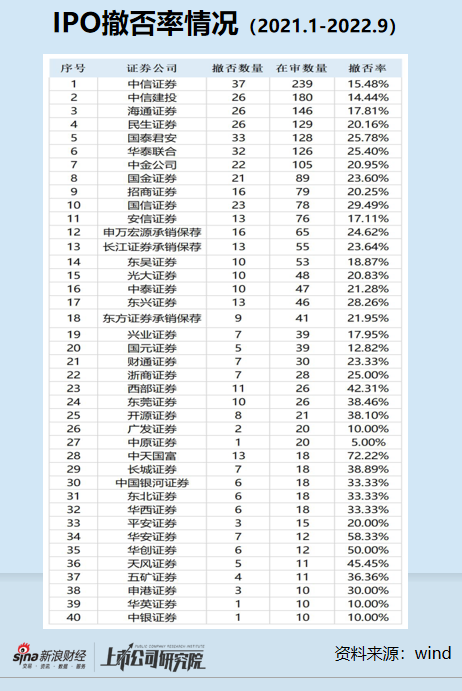

不仅频繁出现执业质量问题,长城证券的IPO项目的撤否率也高达38%。

wind显示,长城证券2021年1月1日至2022年9月30日期间的在审IPO项目有18家,撤回7家,撤否率(撤否数量/在审数量)高达38.89%。

注:数据来自wind,撤否率根据其他口径计算

注:数据来自wind,撤否率根据其他口径计算

2021年1月1日至2022年9月30日区间内,IPO在审项目超过10家的券商有40家,其中撤否率最高的是中天国富(72.22%),长城证券的38.89%排第6,处于高位。

《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》指出,对投行项目撤否率高、公司债券违约率高、执业质量评价低、市场反映问题多的证券公司,每年至少组织一次专项检查。而撤否率高、执业质量较差的长城证券,是否会面临一次专项检查?

每个季度的营收都大幅下降

资料显示,长城证券是一家注册地位于深圳的中型券商,2021年的营收在行业中位列28名,2022年上半年排第37名。

从业务结构上分析,长城证券是较为依赖经纪业务、自营业务的券商,面临激烈的、同质化行业竞争。

由于经纪、自营等业务是严重靠行情吃饭的业务,长城证券的业绩波动非常大。今年前三季度,公司实现营收27.19亿元,同比下降53.77%;实现归母净利润5.67亿元,同比下降58.14%。

分季度看,长城证券今年前三个季度的营收皆大幅下降。第一、二、三季度,公司分别实现营收6.24亿元、14.66亿元、6.3亿元,同比下降56%、34.5%、71.71%。

长城证券业绩下降主要系受市自营投资业务收入及子公司业务收入减少,自营收入的减少主要受市场行情低迷影响。

据wind及海通国际统计的数据显示,今年前三季度,43家上市券商合计实现投行收入432亿元,同比增长5%。

但长城证券跑输行业,前三季度实现投行收入3.8亿元,同比下降12%。