出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

在刚刚过去的10月份,A股共有34家拟IPO企业上会,过会31家,名义过会率为91.18%,较9月份的81.69%大幅提升。

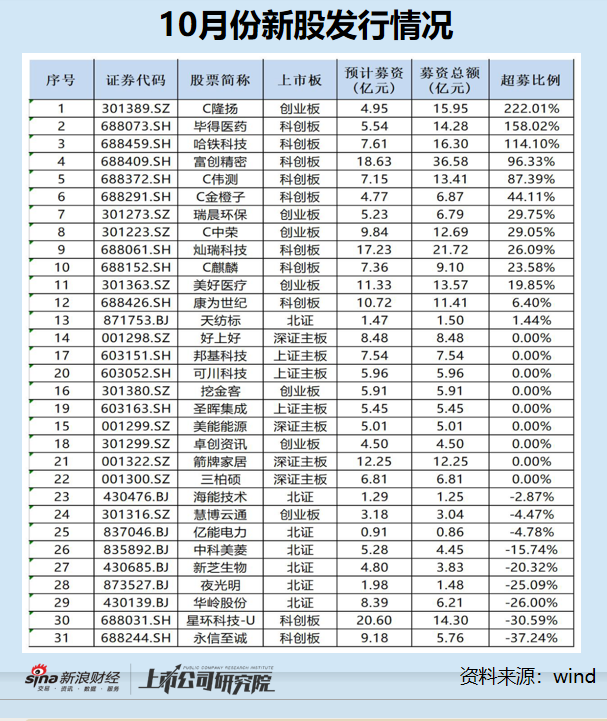

发行及募资层面,10月份共有31家(按上市日统计,下同)新股发行上市,合计募资283.26亿元,较9月份环比减少55.16%。

①上会审核动态: 名义过会率环比大幅提升

10月份,A股共有34家拟IPO企业上会,过会31家,名义过会率为91.18%,较9月份的81.69%大幅提升。3家未过会的企业中,两家遭暂缓审议,一家取消审核。

分板块看,创业板上会9家,过会9家,名义过会率为100%;科创板6过5,名义过会率为83.33%;主板4过3,过会率为75%;北交所继续维持高上会企业数量,15过14,过会率93.33%。

10月份,2家遭暂缓审议的企业分别是深圳市微源半导体股份有限公司(微源股份)、常州迅安科技股份有限公司(迅安科技)、1家取消审核的企业是浙江戈尔德智能悬架股份有限公司(戈尔德)。

据《科创板上市委2022年第81次审议会议结果公告》,微源股份遭暂缓审议的原因是在重大事项有待进一步核实。但至于是何重大事项,公告并没有披露。

招股书显示,微源股份的主营业务是高性能模拟芯片产品研发、设计和销售的集成电路设计企业。2019-2021年,公司营收分别为1.51亿元、2.37亿元、4.35亿元,2020年和2021年同比分别增长56.71%和83.7%。

经历了业绩高速增长后,微源股份2022年上半年实现营业收入1.95亿元,同比下降12.84%;实现归母净利润0.3亿元,同比下滑61.78%。公司预计2022年全归母净利润预计下降幅度可达67.89%--55.02%。

IPO实务中,审核部门对于最近一年一期净利润降幅超过50%的企业,会重点关注其持续经营能力是否存在重大不利影响。至于微源股份有待核实的重大事项,是否是公司存在持续盈利能力的隐忧,还不得而知。

迅安科技遭暂缓审议是因为公司在资金管理方面存在内控不规范的嫌疑。

北交所2022年第51次审议会议要求公司及保荐人,对个人卡资金往来情况进行专项核查,并就下列事项发表明确意见:个人卡与高管自有资金是否存在混同使用的情形,是否已完整披露通过个人卡收取的发行人销售等款项以及代垫费用,监事会主席吴雨兴向李德明的借款是否来源于发行人资金、是否构成违规行为,发行人在资金管理方面是否存在其他异常或财务内控不规范情形。

戈尔德原计划10月27日上会接受审核,但在上会前连夜撤回申请,原因不明。

招股书显示,戈尔德存在一定的财务内控问题,如第三方回款金额较高,用个人卡收取销售回款超2000万元。2019-2021年,戈尔德第三方回款金额分别为2.2亿元、2.19亿元和3.16亿元,占总营收的比例分别为25.37%、23.82%、24.18%。

10月份,A股IPO上会企业没有直接被否的情况。今年1-9月份,A股市场共有24家拟IPO企业被否,其中15家来自创业板,占比62.5%。而创业板被否企业,6家主要因创业板定位存疑,如亚洲渔港、艺虹股份等;6家因为内控不规范被否,如北农大、九州风神、红星美羚、万香科技等。由此可见,创业板被否的两大主因是创业板定位及内控有效性。

②IPO终止情况:永兴东润滥用信披豁免披露制度?

10月份,A股共有14家企业撤回或终止IPO进程,其中最值得关注的是永兴东润服饰股份有限公司(永兴东润)。

招股书显示,永兴东润是一家集产品研发设计、供应链智能管理、多品牌营运以及数字化新零售为一体的中高端儿童服饰集团,以Rookie多品牌集合店为基础。

报告期内,永兴东润合作的主要品牌中Nike、Jordan、Converse均为国际知名运动用品企业耐克集团旗下品牌。报告期各期,公司经营耐克集团旗下品牌产生的主营业务收入占总营收的比例分别为88.76%、88.31%及88.25%。可见,公司高度依赖耐克集团。

值得关注的是,永兴东润主要通过公司间接股东Haddad AG获得Nike、Jordan、Converse等品牌的授权。但永兴东润在首版招股书及首轮问询回复中,对公司与 Haddad AG 签署的《零售和经销协议》中与经营事项相关的主要限制条款规定,申请了信息披露豁免,理由是涉及商业秘密。

那《零售和经销协议》中与经营事项相关的主要限制条款是否属于商业秘密?

根据《关于禁止侵犯商业秘密行为的若干规定(修正)》之规定:商业秘密是指不为公众所知悉、能为权利人带来经济利益、具有实用性并经权利人采取保密措施的技术信息和经营信息。本规定所称不为公众所知悉,是指该信息是不能从公开渠道直接获取的。本规定所称能为权利人带来经济利益、具有实用性,是指该信息具有确定的可应用性,能为权利人带来现实的或者潜在的经济利益或者竞争优势。本规定所称权利人采取保密措施,包括订立保密协议,建立保密制度及采取其他合理的保密措施。

简言之,商业秘密具备秘密性、经济利益性(实用性、可应用性)等特征。但永兴东润与 Haddad AG 签署的《零售和经销协议》中的主要限制条款,并不大会产生经济利益和竞争优势,反而会对永兴东润带来一定的限制。

上述协议规定(第二轮问询回复公开):永兴东润负责在协议区域内为产品进行广告宣传和促销;但条件是,未征得 Haddad AG(和品牌方,如适用)的事先书面批准,公司不得使用广告材料或宣传资料。公司应当根据协议条款和条件向 Haddad AG及其联属方和/或制造承包商(制造承包商指品牌方或 Haddad AG 认可的可被公司委托进行相关产品生产制造的第三方主体)处采购产品,即公司需向具备品牌方审厂资质的供应商进行采购。除非事先征得 Haddad AG 的书面批准,否则公司不得开设商店进行商业运营。除非事先征得 Haddad AG 的书面批准,否则公司不得在协议区域内为促销、营销和/或销售相关产品而指定经销商、代理人、经纪人或其他销售代表。

从这些协议的具体规定看,永兴东润受间接大股东Haddad AG 的限制较多,试问这些限制性条款能给永兴东润带来什么经济利益?投资者反而可以得出永兴东润在经营决策上的独立性不足。

在回复深交所的第二轮问询中,永兴东润称在实际执行层面,Haddad AG 已出具确认函,确认公司董事会或其授权的经理层就门店决策、销售决策等经营事项进行独立决策,公司无需就该等事项另行取得 Haddad AG 的事前同意或审批,公司不存在因该等协议限制而受到Haddad AG 控制的情形。

但问题是,Haddad AG何时出具的确认函,是否是最近为消除永兴东润独立性质疑而消除?

有观点认为,永兴东润此次撤回IPO申请,可能与创业板定位有关。

招股书显示,永兴东润2019-2021年的研发设计投入金额分别为3,602.78万元、3,167.25 万元以及4,097.26万元,占营业收入比重分别2.24%、1.86%以及2.03%;研发费用为0。

很多投资者质疑,永兴东润0研发费用、不自主生产找代工、集合店形式的经营模式,无法体现“三创四新”的特征。

③发行上市概况:慧博云通项目承销佣金率畸高

发行及募资层面,10月份共有31家(按上市日统计,下同)新股发行上市,合计募资283.26亿元,较9月份环比减少55.16%。

31家上市公司中,募资额最高的是富创精密,募资总额达到36.58亿元;募资额最少的是亿能电力,募资额仅.86亿元。

超募比例最高的是隆扬电子,计划募资4.95亿元,实际募资15.95亿元,超募比例为222.01%。此外,10月份还有12家新股实现了资金超募。

实际募资比例最小的是永信至诚,计划募资9.18亿元,实际募资5.76亿元,仅为预期的62.76%。永信至诚募资不及预期或与低迷的业绩有一定关联,今年前三季度,公司亏损0.22亿元。

此外,10月份还有海能技术、慧博云通、亿能电力、中科美菱、新芝生物、夜光明、华岭股份、星环科技-U等8家新上市公司募资不及预期。

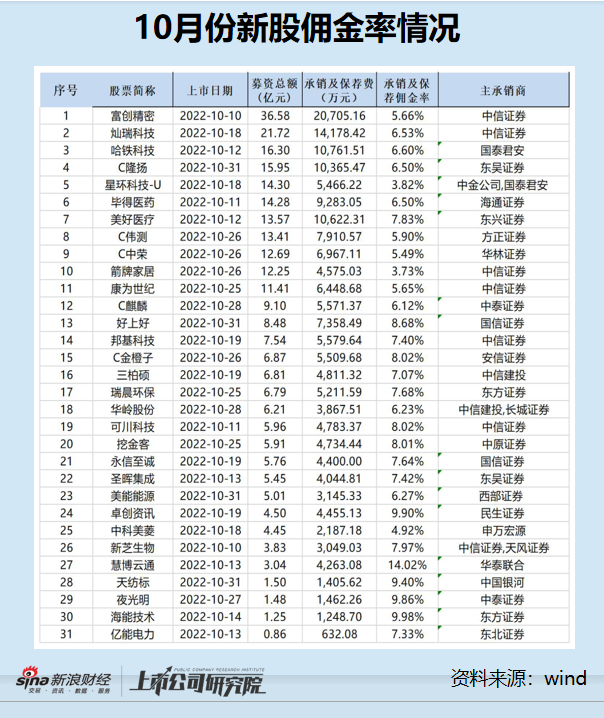

31家新上市公司中,承销保荐佣金率(承销保荐费用/募资总额,下同)最高的是慧博云通,为14.02%。

wind显示,慧博云通实际募资3.04亿元,承销保荐费用为4,263.08万元。而10月份募资额在2亿元以下的4家公司,承销保荐佣金率皆在10%以下。

实务中,实际募资额在2亿元以下的IPO公司,承销保荐佣金率在8%以上是较为常见的,因其融资规模小但要支付中介固定费用,故佣金率较高,但一般低于10%。而慧博云通的募资额都超过了3亿元,但佣金率不仅超过了10%,还高达14%。

同样,10月份募资额在3亿元到5亿元的5家新上市公司,佣金率同样在10%以下。 这意味着,慧博云通的畸高佣金率,欠缺合理性。那慧博云通基本面如何?

招股书显示,慧博云通致力于为客户提供专业的信息技术外包服务,主营业务包括软件技术外包服务和移动智能终端测试服务两大板块。

作为一家技术服务企业,慧博云通的利润中竟然有近一半来自政府补助和税后优惠。2018-2020年,公司税收优惠及政府补助金额合计占当期利润总额的比值分别为51.82%、65.69%、44.81%、53.59%。

此外,慧博云通的创业板定位也存疑。2019-2021年,慧博云通研发费用分别为3695.36万元、4119.02万元、5234.19万元,占营业收入比例分别为6.84%、5.99%、5.7%,逐年降低。而同期可比同行公司的研发费用率均值分别为7.49%、6.59%、7.41%,高于慧博云通。

今年4月21日,慧博云通上会接受审核。慧博云通虽属于软件技术外包服务行业,报告期内研发人员平均薪酬低于管理人员和销售人员,且低于同行业可比公司的均值。上市委要求结合技术团队、研发能力、人员离职率等情况,说明核心竞争力的具体体现;同时要求说明对自身创新、创造、创意特征的披露是否准确。

尽管慧博云通过会,但未免有些侥幸。今年8月中旬,深交所召开座谈会,相关负责人表示研究完善创业板“三创”“四新”的判断标准,更好地坚守板块定位,严把市场入口关,从源头提升上市公司质量。

8月份以后,创业板撤否IPO企业数量急剧增加,被否企业多因创业板定位存疑,如天津艺虹智能包装科技股份有限公司、江苏伟康洁婧医疗器械股份有限公司、北京恒泰万博石油技术股份有限公司、广州科莱瑞迪医疗器材股份有限公司、南京贝迪新材料科技股份有限公司等。

业务实质被质疑为人力劳务外包(技术外包)企业的慧博云通,研发人员平均薪酬低于管理人员和销售人员,且低于同行业可比公司的均值,或许很难通过“三创四新”的拷问。