相关阅读:业绩表现 市场表现 产品技术 策略规划 观点汇总

相关公司:科沃斯 石头科技 云鲸智能

出品:新浪财经上市公司研究院

作者:壹零 shu

短短几年间,扫地机器人赛道从蒙眼狂奔到理智降温。

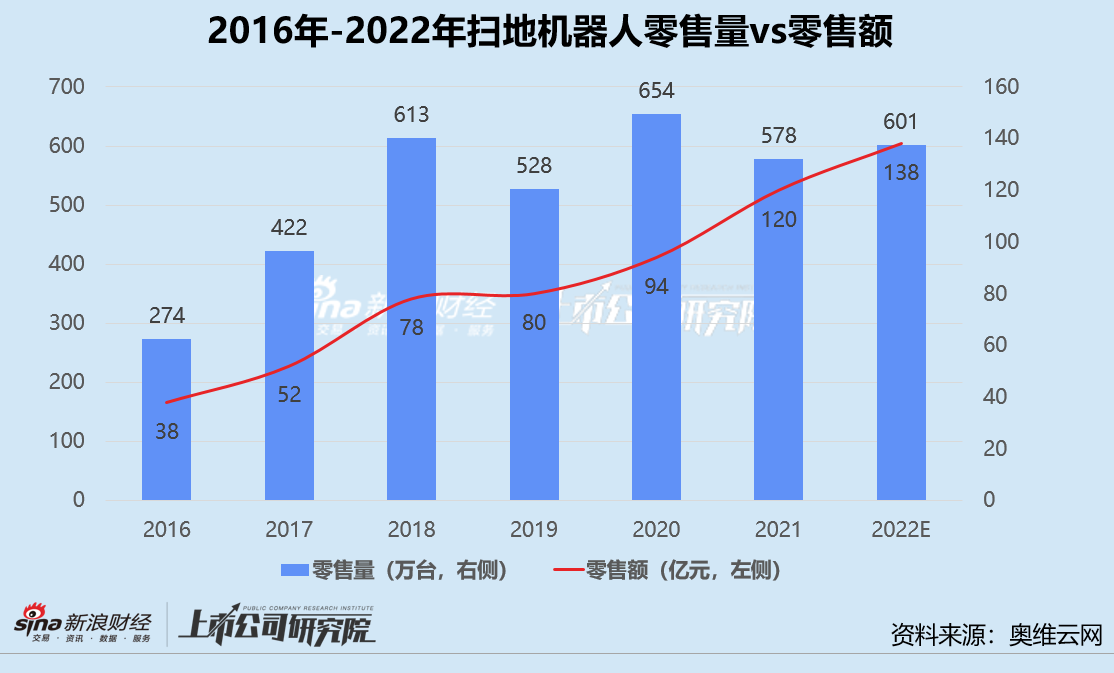

根据奥维云网的数据,2022年1月至8月,扫地机器人线上累计销量同比下降29.8%,销售额同比微涨1.5%。结合线下销售情况来看,今年上半年扫地机器人零售量为201万台,同比下降28.3%,销售额为57.3亿元,同比仅增长了9%。

行业整体的遇冷自然在赛道中每一家公司上都有不同程度的体现。由此,新浪财经上市公司研究院以市占率排名为基准,选取了科沃斯、石头科技、云鲸智能与追觅科技四家公司,从业绩表现、产品技术、市场表现、策略规划以及各家公司本身的发展特点等多维度进行了全面且深入的解读。

高速数字马达起家 从小米生态链“优等生”到“去小米化”

全面对标戴森(Dyson),是追觅科技(下文简称:追觅)自成立之初就定下的目标。

而要成为戴森甚至超越戴森,首先要了解其核心竞争力。据公开报道显示,作为全球地板清洁巨头,戴森之所以多年立于不败之地,“制胜法宝”是高速数字马达。2017年国内清洁行业产品马达转速只能实现每分钟3万转,唯有戴森可以达到每分钟10万转。同时,戴森的高速马达技术具备一定的复制性,能有效套用到吸尘器、吹风机、空气净化器等细分领域产品上。

摸着戴森过河,追觅决定也从马达入手。

2017年追觅科技自主研发出了首款高速数字马达,每分钟转速实现10万,一举追平了戴森的技术参数。不久,追觅的高速马达突破每分钟15万转,刷新业内最高记录。马达效能提高至58%,超过戴森无刷马达49.8%的效能。

次年,追觅的第一款产品无线吸尘器V9通过小米众筹首发,仅用了6天便售罄,销售额突破1500万元。

首发吸尘器表现亮眼,追觅尝试如戴森一般将技术复用到其他品类:2019年推出首款高速吹风机经典1.0系列、2020年发布首款扫地机器人F9慧目、2021年首款洗地机H11 Max面世。据其官网信息显示,追觅的产品线已覆盖扫地机器人、洗地机、无限吸尘和吹风机四大品类。

资料来源:追觅官网

资料来源:追觅官网

除了不断追赶戴森的脚步,追觅的名字与另一位互联网公司也时常紧密相连——小米。

据公开信息披露,追觅早在2017年就加入了小米生态链,为小米代工生产吸尘器、扫地机器人、吹风机和除螨仪等产品,代工营收占比一度高达70%。而小米也在追觅发展初期,为其提供了充足的资金、供应链、渠道和品牌资源。

2018年至2021年期间,小米集团、小米系的顺为资本、小米参与发起设立的互联网金融平台米筹金科以及同为小米生态链上的个护小家电品牌素士科技均有参与追觅的多轮融资。其中,小米集团和顺为资本第三次参投的C轮融资,总金额高达36亿元,创下智能清洁行业融资额新高。公司投后估值高达170亿元,较2018年首轮融资估值翻了超47倍。

无论是业务协同还是财务回报,追觅无疑都是小米生态系统中的“优等生”。然而随着自营品牌的日益壮大,追觅和小米的关系似乎也走到了分岔路口。

基于公开披露的营收数据管中窥豹,近年来追觅为小米代工的营收为总营收的贡献比例逐年降低,2022年已经降至30%左右。据企查查公开数据显示,追觅的股东列表中顺为三期美元基金、小米集团旗下的天津金米投资合伙企业(有限合伙)和瀚星创业投资有限公司三者总持股比例不足8%,未来对于公司的经营影响或有限。

“卷王”墙内开花墙外香 营收喜人缘何市占率不高?

在扫地机器人业内,追觅素来有“卷王”的称号。

据不完全统计,2022年截至9月底,追觅共发布了7款不同型号的扫地机器人,包括S10系列、W10S系列、X10系列以及海外新品的扫拖一体机器人DreameBot L10S Ultra。洗地机、吸尘器和吹风机品类也有新品陆续推出。而同期科沃斯和石头科技新推出的扫地机器人产品只有4款,云鲸智能仅发布了一款。

产品型号众多、上新速度极快是追觅的标签。纵向比较其扫地机器人系列不难发现,追觅在不到两年的时间里已迭代了6代产品。

第一代F9彗目、第二代D9灵图和第三代L10系列更多地是在探索不同技术和硬件的组合。比如D9灵图将导航技术由V-SLAM视觉导航提升为LDS激光导航,避障技术却由主动视觉避障降级为被动机械碰撞避障。L10系列产品则将避障技术改为前沿的3D结构光避障,清扫组件中首次增加了浮动带毛滚刷,改善清扫效果。

W10、S10和X10系列产品则是确保主流导航和避障技术的基础上,叠加不同的硬件和服务功能。尤其在吸力方面,追觅“卷”出了新高度,由W10吸列的4000pa直线提升至X10系列的6000pa。不过,就消费者反映的使用效果而言,在日常家庭清扫场景中,2500pa吸力已足够应对灰尘、毛发等常见垃圾。追觅令人目不暇接的技术和硬件堆砌,究竟为消费者的使用体验提高了多少边际效应,仍是一个未知数。

在专利方面,追觅也是“扫地机四杰”中的“卷王”。据企查查公开专利数显示,追觅科技共有1263项专利。其中,已授权专利为1052项,占比总专利数83.29%;近一年申请专利数高达171项,为四家企业中占比最高;发明专利数为269项,占总专利数21.30%,稍显逊色。

值得一提的是,企查查数据仅选取了追觅与扫地机和洗地机关联度最高的运营主体,并未完全就所有关联实体旗下专利进行统计。据其官网数据显示,截至2022年10月底,追觅科技已在国内外申请专利2014件,其中发明专利544件,PCT专利146件,已授权专利1445项。团队中70%为技术人员,研发投入比例为12%,远高于科沃斯的4%-6%、石头科技的5%-8%。

与从国内扬帆出海的科沃斯、石头科技和云鲸智能不同,追觅由海外市场起势。创始人俞浩在接受采访时表示,早期国内推广扫地机器人产品的费用更高,海外正好赶上产品升级和渠道变革的红利,且得益于中国企业在海外的市场教育,追觅绕过了ODM代工模式,直接走上了打造品牌之路。

据公开信息显示,追觅主要通过速卖通、亚马逊等电商平台销售,产品销往美国、德国、法国等100余个国家和地区,目前自营品牌营收中50%来自海外市场。相较之下,2021年科沃斯和石头科技在中国大陆以外的销售额占比分别为36.05%和57.63%。2021年至2022年期间,追觅的扫地机器人产品在西班牙、法国、意大利、墨西哥、俄罗斯、越南等国家的电商站点都曾登顶不同价位段畅销榜。

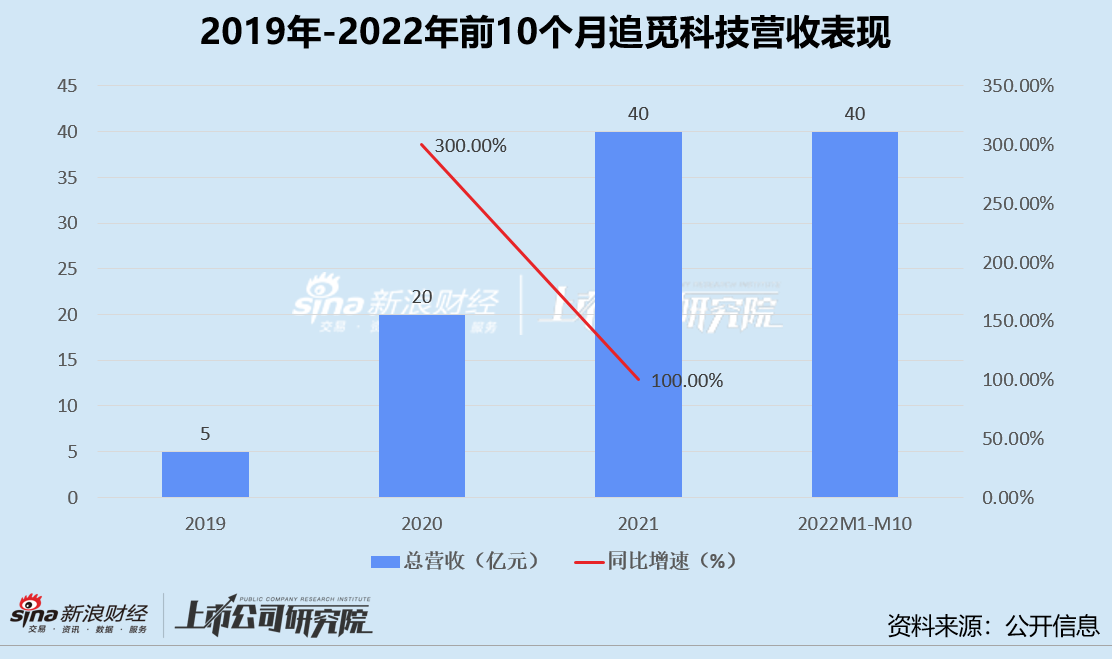

结合营收和竞争格局来看,追觅2019年的营收超5亿元,2020年营收超20亿元,2021营收超40亿元,连续两年增速翻倍。而扫地机器人集体过冬的2022年,增速明显放缓,前10个月营收与2021年全年收入接近。

值得玩味的是,追觅的营收业绩突出,在国内扫地机器人市场的占有率却不高。据奥维云网数据显示,2021年追觅的线上市占率仅为1.08%,线下市占率0.01%。2022年上半年,线上市占率提升至5.10%,线下市占率仍不足1%。

细究其背后原因,一方面,追觅的扫地机器人产品在海外市场战绩更为出众,为总营收贡献良多。另一方面,常年多品类、多产品线同时推进,吸尘器、吹风机和洗地机品类或才是追觅营收增长的主力军。电商平台的官方旗舰店中,洗地机H12和无线吸尘V12的月销都在1万单以上,韶光吹风机月销量也达到了8000单。

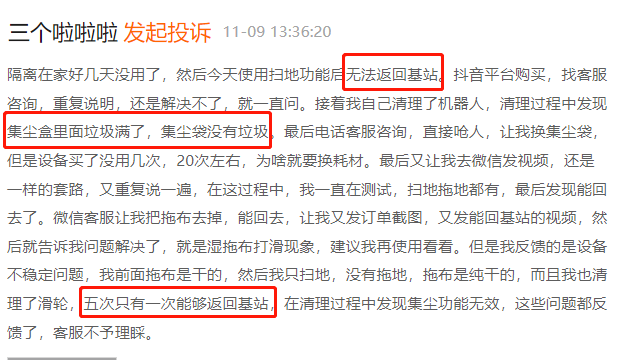

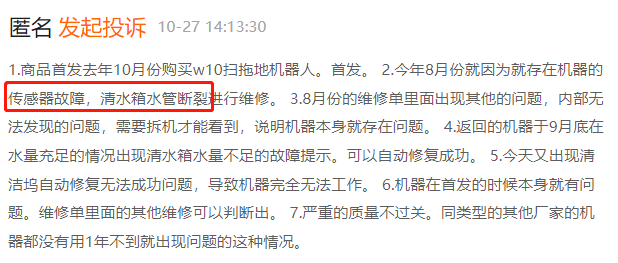

事实上,扫地机器人行业技术没有突破性创新,无法返回基站、传感器失灵、建图时间过长、基站漏水等常见问题短期内无法得到彻底解决,追觅也不再执着于只做扫地机器人企业,而是志在成为一家智能清洁家电企业或者广义的机器人企业。

资料来源:黑猫投诉

资料来源:黑猫投诉

资料来源:黑猫投诉

资料来源:黑猫投诉

据《2022中国洗地机行业与消费者洞察白皮书》显示,追觅洗地机线上市场份额已从今年1月的2%跃升至9月的24.5%,大有稳坐头部交椅的趋势。2021年追觅还推出了仿生四足机器狗Eame One,同时基于四足机器人团队成立了追觅创新研究院,致力于从5个跨不同赛道的研究方向搭建机器人生态。