出品:新浪财经上市公司研究院

作者:夏虫

国联股份被称为大疫情时代的工业“拼多多”。

近几年发展可谓迅猛,业绩与估值增速可以用“彪悍”来形容。

五年间,营收涨超40倍,营收由2016年的9亿元上涨至2021年的372亿元;股价自上市以来涨超20倍,由上市首日开盘价5.94元/股上涨至126.13元/股。

如此牛气冲天的气势,但是财务数据似乎出现背离商业逻辑。国联股份属于产业互联网平台属性性企业,按照业内发展逻辑,平台属性的企业随着业务规模扩大,成本不断被摊销,相关利润率将会随着规模扩大而上升。然而,国联股份却呈现出“规模不经济”的特征。公司的营收尽管增长几十倍,但是净利率却由2017年的3.11%一路下降至1.78%。

随着深入复盘,国联股份存在以下三大疑点:

其一,国联有没有利用融资性贸易助推业绩膨胀扩张?对于国联股份的盈利模型,公司对称主要是以垂直行业的交易和供应链服务为主要业务模式,并迅速向产业互联网演进,主要以交易收入、供应链服务收入和数字化服务收入为盈利模式。然而,在复盘过程却发现公司疑似出现融资性贸易网络。国联股份的业绩增长究竟是产业互联网的故事还是融资性贸易吹起来的虚假繁荣?

其二,为何人均创收如此巨大?国联股份人均创收能力还能吊打同行及互联网一众巨头,京东人均创收都不及其十分之一。在人均创收能力异常突出背后是员工人数与营收规模不匹配。2021年公司披露的员工数与天眼查缴纳保险员工出现较大差异。更让人震惊的是,公司旗下子公司只有4人,但是21年却能创收超25亿元。

其三,不断募集资金究竟是融资性贸易网络中的一环,还是公司确实有资金需求?值得一提的是,公司资金需求不大的情况下,却依旧不断募集资金,最终资金用于何方?值得投资者高度警惕。

资金之谜:资金需求不大为何不断募集资金?

国联股份属于轻资产运营型公司,公司大部分资产主要是货币资金,2022年三季报末,公司的货币资金为62.9亿元,占公司总资产之比近一半左右。

国联股份近年似乎对资金需求较大。2019年,通过IPO上市募得5.33亿元;上市后第二年即2020年,公司又进行了一次定增融资,最终募得24.16亿元。

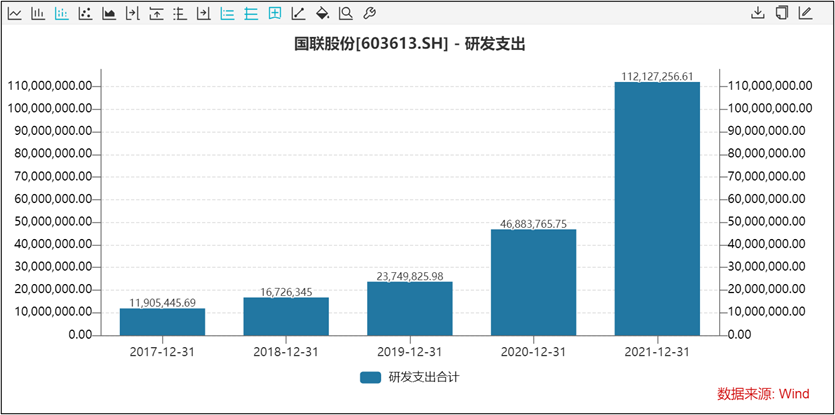

根据国联股份募集资金使用用途,其称主要用于相关项目系统研发等情况。然而,我们透过国联股份的研发支出情况,其募集资金似乎并未过多转化为研发投入。2020年之前,公司的研发投入极低,2017年至2020年累计研发投入不到1亿元,2021年才勉强升至1.12亿元。

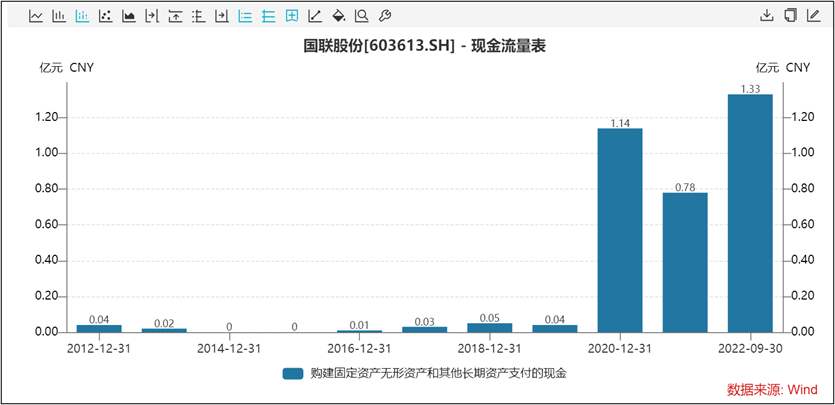

与此同时,公司资本性支出也并不大。2020年至今,其资本性支出不超过4亿元。

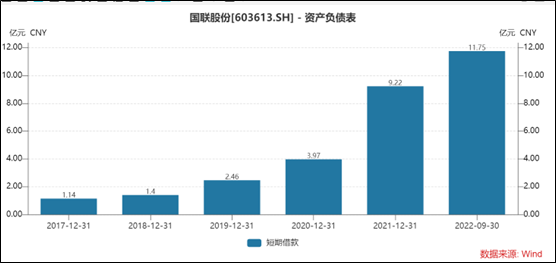

然而,颇为不解的是,公司研发与资本性支出的资金需求不大的情况下,不仅通过首发及定增募集巨额资金,同时还不断举债向银行借款筹集资金。国联股份仅短期借款,由2017年的1.14亿元大幅上涨至三季报末的11.75亿元。

至此,颇为不解的是,国联股份不断募集资金背后深层次原因是什么?有没有可能借助二级市场融资渠道以融资性贸易方式去创造业绩神话?

对于国联股份是否存在我们不能给出定论,但是二级市场确实发生过用二级市场募集资金包装收入的公司。东方电子,曾经就利用原始股及二级市场买卖赚到钱注入'电子商务交易的自买自卖,二级市场的资金被包装成主营业务收入。

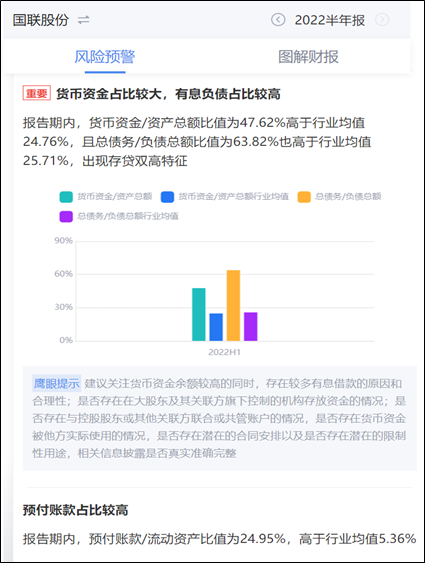

存贷双高与持续攀升的预付款

值得一提的是,鹰眼预警对国联股份发出存贷双高的风险预警,同时预付款也出现较大异常。

来源:新浪财经上市公司研究院鹰眼预警

来源:新浪财经上市公司研究院鹰眼预警

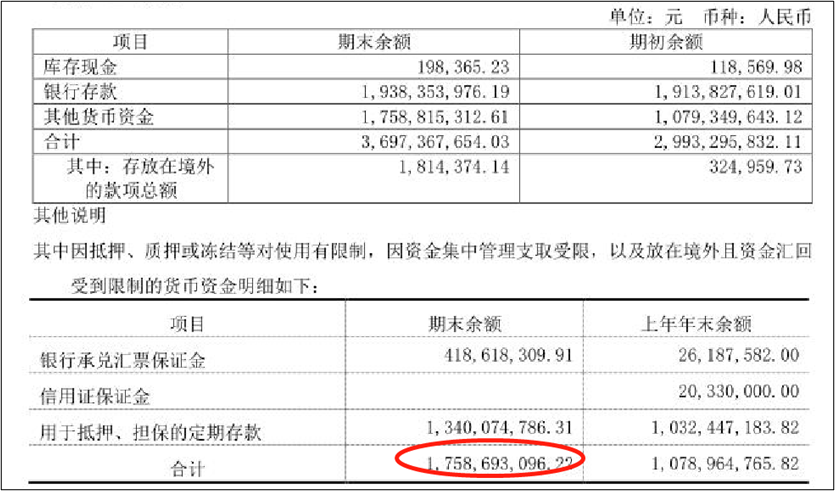

2021年,公司年报中存在较大的受限资金。截止2021年报告期末,公司的受限资金为17.59亿元,主要为抵押担保的定期存款。

来源:公告

来源:公告

对于巨额的受限资金,监管曾在2020年同样对国联股份发出质询,质问其及质押的定期存款的明细、质押对象、发生原因,核实是否存在为其他方提供融资的情形,是否存在其他潜在限制性用途。

那国联股份到底有没有融资性贸易的嫌疑呢?

我们曾在隋田力事件中,复盘过涉及融资性贸易的公司,会同时出现预付与预收同步增长的现象,且预付款大于预收款。这种模式背后最大的风险就是,预付款始终大于预收款,这种不对称的交易模式无疑折射了巨大的资金垫付风险。我们同时也给出了检测这种商业风险的方法,即通过预付账款/预收账款指标来监测企业可能存在的资金垫付风险。这种方法测出了如江苏舜天(维权)这种暴雷公司(详见《隋田力惊天骗局的五大启示:警惕伪国企 提防五矿发展等预付款风险》),如今已被证监会立案调查。

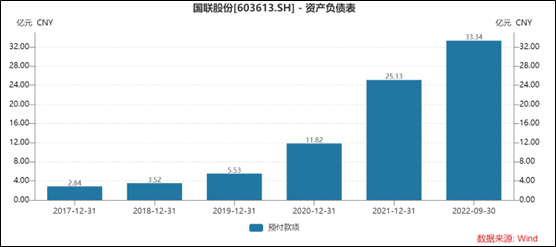

值得投资者关注的是,国联股份的预付也不断攀升,国联股份的预付款由2017年的2.84亿元上涨至33.34亿元。国联股份的预收款也与其预付款同步增长,2021年,国联股份的预付款与预收款之比超过2。

事实上,国联股份预付款或也存在一定风险。2020年,监管也对其预付款前五大具体名称等一系列问题发出问询。我们发现,浙江飘合纸业有限公司成立于2019年9月,第二年公司便预付了3929.81万元。值得关注的是,这家公司注册资本仅为500万元,且缴纳社保员工数为0。

对此,公司在回复函中解释称,浙江飘合纸业有限公司成立于2019年9月,是浙江地区生活用纸成品纸生产商,旗下品牌“波斯猫”是华南、江浙地区知名品牌,同年10月加入卫多多云工厂,随着飘合抽纸、卷纸等交易量的增加,快速成为卫多多核心供应商。