财联社11月29日讯(编辑 潇湘)随着美联储年内最后一次议息会议的脚步临近,越来越多的市场参与者眼下正密切聚焦于美联储明年的货币政策路径,究竟是鹰还是鸽。不过对此,摩根士丹利的一个团队却认为,投资者们或许有一个更为紧要的威胁需要应对,这一威胁有可能将股市推至新的低点……

尽管加息被不少投资者视为导致今年美股熊市的罪魁祸首,但摩根士丹利团队的一项分析表明,美联储的量化紧缩政策(QT)——即缩减资产负债表的行动,在2022年对美国股市的影响更大,其几乎能解释股市经历的所有波折。

美联储缩表计划已经在今年年中开启。美联储的缩表计划,其从9月开始已把每月到期不续的国债和抵押贷款支持证券(MBS)额度上限分别提高到600亿美元和350亿美元,合计950亿美元。预计未来三年左右的时间里,美联储总计将缩表约3万亿美元。

包括Christopher Metli在内的大摩团队分析师写道,任何期待美联储加息步伐放缓以帮助股市摆脱熊市的人,可能最终都被会QT计划所带来的持续影响惊醒。

大摩团队根据历史数据和未来几个月的资金流动情况预计,标普500指数到明年3月份还将下跌至多15%。

“房间里的大象”

Metli和他的大摩同事们在报告中写道,“尽管市场目前正高度关注美联储将放缓加息步伐——这仍可能在短期内推动股市走高,但房间里的大象其实是QT。”

“房间里的大象”是一句著名的英文俚语,意指那些非常显而易见、可是却一直被忽略的问题。

毫无疑问的一点是,美联储货币政策目前仍是对美股影响最大的基本面因素,这一点在周一再度得到了体现——由于多位美联储官员陆续发表了新的鹰派言论,标普500指数全天下跌了1.5%。该指数今年已累计大跌17%,料将创下2008年金融危机以来最差的年度表现。

目前除了人们最受关注的加息外,QT也是美联储货币体系中一个关键的组成部分,其控制着影响资产价格的流动性数量。正如美联储在疫情期间的大规模债券购买帮助推高了股价一样,流动性的退出势必会产生相反的效果,将资金从股市中抽走。

摩根士丹利团队写道,“QE在(股市)上涨过程中很重要,QT在下跌过程中也很重要,而后者在当前的伤害还没有结束”。

流动性与股价的关联

为了追踪广泛的资金流动,大摩团队在其流动性模型中加入了三个主要的指标:美联储资产负债表的变化;财政部一般账户(TGA)——存放在美联储的国库现金;以及逆回购工具(RRP)——货币市场基金和其他机构存放在美联储的现金。”

大摩的研究机制很复杂,但简单点来说,美联储资产负债表的增加意味着流动性的增加,这对股市是好事,而TGA或RRP的增加则意味着流动性的收缩,有可能带来麻烦。

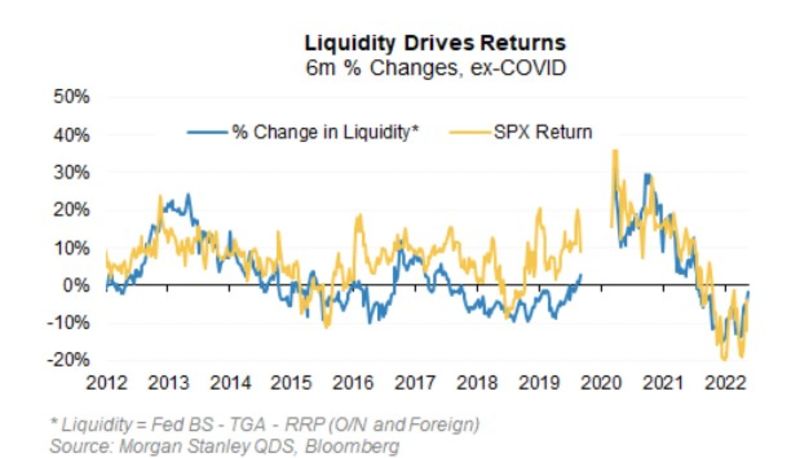

考虑到所有这三个因素,Metli和他的同事发现,在过去10年的大部分时间里,流动性措施和标普500指数表现出了紧密的联系,六个月的相关系数达到了0.70(读数为1意味着完全同步移动)。

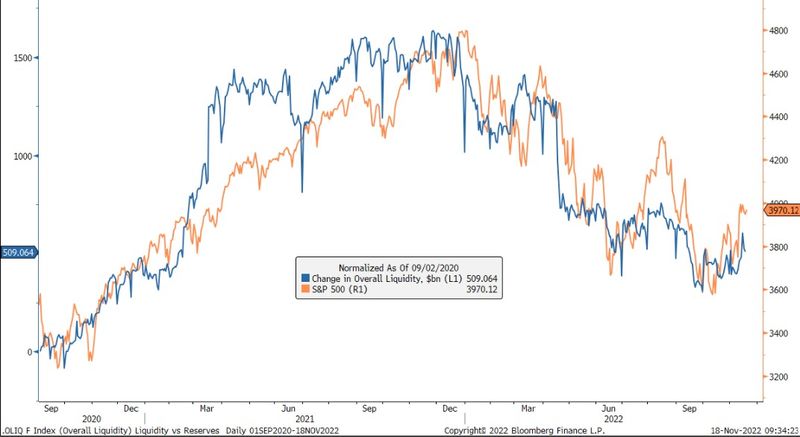

摩根士丹利表示,随着标普500指数在3月至6月的抛售,流动性急剧下降。而自9月以来的股市反弹,则是由于大摩估计有2000亿美元的资金重新涌入了市场。

根据大摩的模型,随着美联储QT继续以每月950亿美元的速度运行,而财政部预计其现金余额到年底将增加2000亿美元,这意味着流动性将进一步面临挤压,仅光是这一项就意味着标普500指数到12月底时将下跌8%。

大摩团队警告称,这种流动性流失将非常难以应对。尽管一旦量化宽松带来的资产负债表和过剩流动性趋于正常化,这些相关性可能会被打破。但就目前情况而言,忽视流动性减少的风险将犯下大错。

流动性盛宴变成了“饥荒”?

值得一提的是,虽然美联储的缩表行动已经进行了小半年,但眼下市场人士就QT政策对资产价格的影响依然争论不休。

今年8月,美国银行策略师Savita Subramanian曾估计,自2010年以来,标普500指数市盈率的变化中,有50%以上是由量化宽松造成的,在其他条件不变的情况下,美联储当前计划中的QT将使该指数的市值缩水7%。

虽然也有一些股市多头表示,企业业绩等因素支撑了标普500指数自2009年3月至今年1月所取得的多达7倍的涨幅。但在空头中也有一种日益流行的观点认为,市场所有的上涨都是建立在美联储的支持基础上的,美联储的支持导致其资产负债表扩张至创纪录水平。

这些看跌群体的想法很直接:一旦刺激措施被撤销,就会引发市场大麻烦。

Leuthold Group首席投资官Doug Ramsey表示,在不断扩张的经济消耗流动性的同时,美联储的货币紧缩政策正在加剧流动性紧缩。该公司统计的14项货币/流动性指标中,除了一项外其余均为负面。追踪货币供应量和国内生产总值(GDP)增长率差距的马歇尔K值(Marshallian K),在9月份更是跌至了40年低点。

Ramsey在本月早些时候的一份报告中写道,“这些紧缩措施意味着,已经没有足够的资金来为商品生产提供资金,也没有足够的资金来支撑距离廉价还很遥远的股市。流动性盛宴现在已经变成了一场饥荒。”