中国基金报见习记者 郭玟君

日前,国际领先的投资银行高盛发布一系列研报展望2023年全球经济及股市表现。

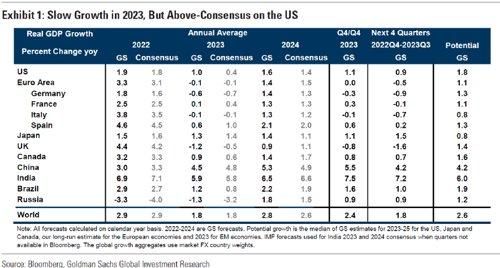

高盛预计,2023 年全球经济增长率仅为 1.8%,美国将勉强避免衰退,欧洲及英国则将陷入衰退,而中国经济的增长将是前低后高。

股市方面,全球股市的熊市将进一步加深。至于美股,高盛美国首席股票策略师大卫·科斯汀(David Kostin)在该团队的《2023年展望》中写道:“简而言之,零盈利增长将导致股市零升值”。高盛认为,对利率变化不那么敏感的股票,如医疗保健、必需消费品和能源行业的公司,以及在通胀高企和经济放缓时表现出色的行业——如医疗设备、半导体和消费者服务等公司在2023年将有不错表现,而过去十年显著领跑的大型科技公司,则将风光不再。

2023年全球经济增长率仅为 1.8%

高盛表示,2022年,受疫后重启增长乏力,财政和货币政策紧缩、中国的严格的防疫政策和房地产暴跌,以及俄乌战争等一系列因素影响,全球经济增长放缓。尽管美国经济反弹,但鉴于欧洲经济将陷入衰退,同时中国的复苏前景存在不确定因素,高盛预计,2023 年全球经济增长率仅为 1.8%。高盛对全球各主要经济体的增长预期大都高于市场整体预期,详见下图。

美国将勉强避免经济衰退

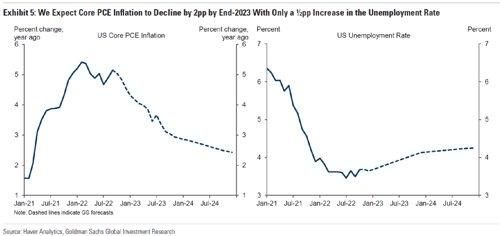

高盛预期,美国将勉强避免经济衰退,到2023年底,核心PCE(personal consumption expenditure 个人消费支出)通胀率将从目前的5%降至3%,失业率上升1/2个百分点。高盛预计,美联储将进一步加息125个基点至5-5.25%的峰值,并且2023年不会降息,目的是在实际收入增长强劲的情况下保持低于潜在水平的增长。

为何在失业率升幅如此之小的情况下,核心通胀会有如此大的降幅?高盛认为,原因是我们正在经历的这个周期与以前的高通胀周期不同。首先,疫情后劳动力市场过热表现的不是过度就业,而是史无前例的职位空缺,而填补这些职位空缺比满足过热的市场需求要容易得多。其次,近期供应链和租赁住房市场正常化,对通货膨胀的抑制作用会延续很长一段时间。第三,长期通胀预期仍然稳定。

欧元区和英国可能陷入衰退

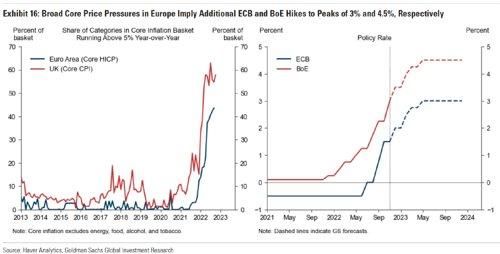

欧洲方面,高盛预期,欧元区和英国可能陷入衰退,主要是因为能源价格飙升打击实际收入。但高盛预计只会出现温和的下滑,因为欧洲已经设法削减了俄罗斯的天然气进口,并尽量减少其对经济活动的破坏,并且疫情后的复苏也将拉动经济增长。而这些变化将有助于让美国避免经济衰退。鉴于深度衰退和持续通胀的风险将降低,高盛预计欧洲央行的加息步伐将在5月份停止,3%将是利率峰值。

鉴于劳动力市场紧张、工资上升压力和坚挺通胀,我们预计英国央行将进一步上调银行利率 150 个基点至4.5%。

日本实际GDP增长率将放缓至1.3%

虽然高盛预计,2023年日本的实际GDP增长率将从2022年的1.5%放缓至2023年的1.3%,但认为日本经济增长将继续超过其潜力。高盛预期,消费可能会直接受益于经济重新开放,在被压抑的需求、人口结构和重新开放导致劳动力短缺以及供应链重建的背景下,资本支出将保持坚挺。

高盛预测,日本的核心CPI通胀(不包括新鲜食品)将在2022年底达到3.5%左右的峰值后回落,部分原因是政府的新能源补贴,但在今年大部分时间仍保持在2%以上,主要是由于日元疲软的累积影响。

至于中欧/东欧和拉丁美洲,高盛认为,这些国家央行早在欧美央行加息之前就已开始加息。然而,还没有一个国家明显出现软着陆的迹象,但一些国家,尤其是巴西,经济活动一直具有弹性,通货膨胀率正在下降。而中欧/东欧,则由于其商品风险敞口、高通胀和持续的货币紧缩,2023年仍会处于更加困难的境地。

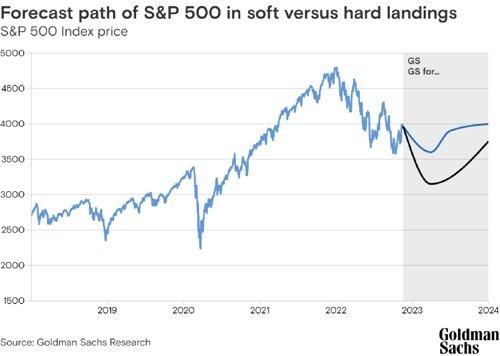

标普500指数未来3个月将跌9%

股市方面,高盛研究公司认为,标普500指数在今年下跌约17%后, 2023年回报率将持平,盈利也不会出现增长。高盛策略师预计,标普500指数将在未来三个月内下跌约9%,然后在美联储的紧缩周期于5月结束后反弹。标普500指数成份股公司的收入预计将增长4%,与名义GDP增长一致,但利润率可能会萎缩,从而抵消每股收益的增长。

高盛表示,在过去的一年里,发生了很多变化。美联储大幅提高利率以遏制通货膨胀,将美国公司的资本成本从几乎为零大幅推高至十年来的最高水平。这已经转化为估值的下降,尤其是成长型股票,预计其收益将在未来进一步反映资本成本高企带来的负面影响。高盛研究公司预计,到2023年,美国公司的加权平均资本成本将保持高位。

高盛的策略师青睐对利率变化不那么敏感的股票,如医疗保健、必需消费品和能源行业的公司。他们还认为,在通胀高企和经济放缓时表现出色的行业——如医疗设备、半导体和消费者服务——可能会在2023 年提供较好的投资机会,利润率具有弹性的公司也是如此。而那些无法创造利润和和利润率较低的公司的回报率会较低。

大型科技公司的前景也发生了变化。在过去十年中,科技公司的收入增长速度远远快于市场整体水平——科技股为18%,而整体水平仅为5%。但目前这个收入增长的差距已经大幅收窄:高盛的策略师预计,在截至2024年的未来几年,大型科技公司收入的年化增长率为9%,而整体水平将为7%。大型科技公司的估值溢价自然也会相应收窄。

2023年全球股市熊市将进一步加深

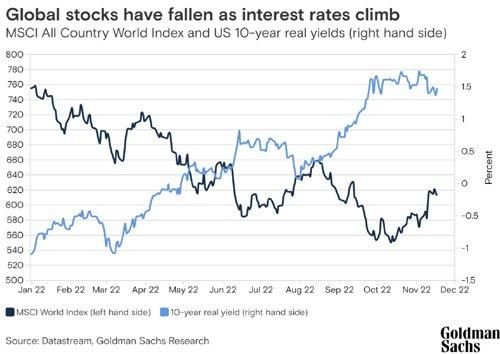

MSCI全球股票全球指数今年下跌了约19%。尽管自夏季以来股市有所上涨,但高盛的策略师预测,在熊市期间,股市将出现更多波动和下跌,然后在2023年底见底。随着利率见顶,经济增长的放缓将企稳,随后全球股市将开启一波持续性反弹。

更高的利率和商品价格使那些利润及现金流相对稳定的优质公司更具吸引力。“在许多行业中,传统老牌企业风光不再,而数字经济的新生代则迎来逆袭。高盛的策略师自然更青睐那些股息高、资产负债表表现强劲、利润率高的公司。

与此同时,投资者可能不得不在较长的时间与“熊”共舞。高盛研究公司认为,股市行情主要有两种类型——由经济放缓和利率上升驱动的“周期性”行情,以及由资产泡沫或灾难等冲击驱动的“结构性”行情。本轮的下跌是周期性的,通常会持续26个月,库存需要50个月才能恢复。股票通常会下跌30%,并在市场本轮周期触底之前受到空头反弹的冲击。

高盛策略师认为股市可能会进一步下跌有几个关键原因。首先,尽管今年的估值有所下降,但是是从超低利率环境下的估值高峰跌下来的;其次,尽管全球许多股票市场的估值都很低,但美国股市却并非如此——美国股票的估值仍处于与上世纪90年代后期科技股泡沫高峰期相当的高位。